固定資産税とは

固定資産税とは土地や家屋などの固定資産を持つすべての人が納める税金です。

マンション等の不動産を購入すると新築・中古に関わらず、毎年「固定資産税」がかかります。

毎年1月1日時点の土地や家屋の所有者に対し、その固定資産の価格をもとに算定された税額が課税対象です。

たとえ自分が住んでおらず、他人に貸し出しているマンションでも所有者が固定資産税を納める必要があります。

固定資産税の納付先は所有する固定資産のある市区町村です。

なお、東京23区の場合は区ではなく東京都に納めます。

固定資産税の払い方

固定資産税の支払いに関する解説を行います。

(1)通知方法

(2)支払い時期

(3)支払い方法

(1)通知方法

固定資産税の納税通知書が、毎年4月ごろにマンションの所有者宛てに送られてきます。

固定資産税を支払う対象は、毎年1月1日時点で保有している不動産です。

自分が居住していなくても、マンションの所有者に通知書が届き、支払う義務があるため注意が必要です。

(2)支払い時期

納期は年4回で、一括で納入することも可能です。納期は全国一律ではなく、市区町村毎に異なります。

ちなみに東京23区の納期は、6月、9月、12月、2月です。

固定資産税の納期に関する詳しい情報は、市区町村のホームページなどで調べられるため、確認しておきましょう。

もし、支払い期限までに納付できない場合は、延滞金が発生するため注意してください。

(3)支払い方法

固定資産税の支払い方法は以下の6つの方法があります。

●各自治体、郵便局、各金融機関、コンビニなどの窓口による現金支払い

●口座振替による自動支払い

●クレジットでの支払い

●ATMやインターネットバンキング、モバイルバンキングを利用したペイジー支払い

●スマートフォン決済(PayPayや楽天ペイ、d払いなど)

●電子マネー(QUICPayやiD、Suicaなど)

これらの方法も支払うべき市区町村によって異なるため、どの支払い方法が使えるのかは、確認するようにしてください。

なお、以下の記事で不動産投資で福岡市が人気になっている理由について詳しく解説しています。

成長都市「福岡」の不動産投資が失敗しにくい6つの理由【2025年度】

マンションの固定資産税の計算方法

固定資産税は土地と建物それぞれにかかる税金です。

(1)建物と土地を分けて計算する

(2)建物の課税標準額の求め方

(3)土地の課税標準額の求め方

この章ではこれら3つについて解説していきます。

(1)建物と土地を分けて計算する

固定資産税は土地と建物に分けて計算する必要があります。

マンションの固定資産税の計算方法は以下のとおりです。

固定資産税額 = 固定資産税課税標準額(固定資産税評価額)× 税率(標準税率1.4%)

土地と建物それぞれの固定資産税課税標準額(固定資産税評価額)に対して、標準税率の1.4%をかけて算出された値が基本の固定資産税額です。

(2)建物の課税標準額の求め方

建物の場合、次のような計算式で算出します。

家屋(建物部分)の課税標準額(評価額)= 単位あたり再建築評点 × 経年減価補正率 × 床面積 × 評点一点あたりの価額

再建築評点というのは、仮にその家屋とまったく同一のものを新築する場合に必要とする建築費を点数に置き換えたものです。

しかし、これは個々の物件によって、資材に何を使っているか、どのような設備があるのかなど細かな条件によって決まり、複雑な計算になるので、今回は簡単に「実勢価格(時価)の約70%」という目安を使って計算します。

なお、建物については、前述の経年減価補正がかかるため、築年数が経過すると実勢価格も下がっていきます。

(3)土地の課税標準額の求め方

土地の課税標準額は、土地の評価額に加えて、特例などが適用されることで金額が変わってきます。

土地の評価はさまざまな要素によって決まりますが、今回は簡単に「公示価格の約70%」とし、そこに特例による軽減措置を考慮して計算します。

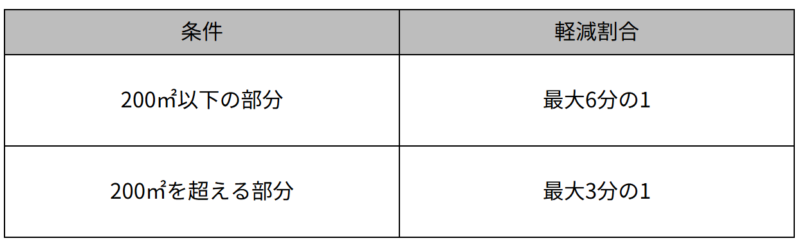

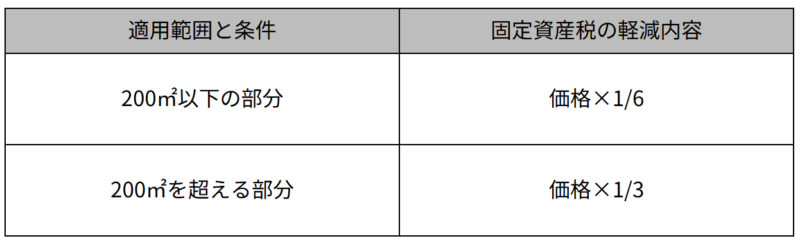

住宅用地であれば、以下の条件で軽減されます。

固定資産税評価額とは

固定資産税評価額とは、市区町村が定めた固定資産の価値を表した金額です。

不動産の価格の基準は5つあり、一物五価(実勢価格、公示価格、基準地価、路線価、固定資産税評価額)と言われます。

固定資産税評価額は3年に一度見直され、見直しがある年を基準年度と呼びます。

ここ最近では令和6年度(2024年度)に見直しが行われました。

マンション「土地」の固定資産税評価額

マンションの場合、戸建てとは異なりマンションの所有者全員で土地を按分(あんぶん)します。

マンションがある土地の評価額全体を各住戸の面積で割って、その比率で按分することで、各住戸における土地の評価額を算出していきます。

基本的に古くなるほど評価額が落ちる建物に対し、土地の固定資産税評価額はほぼ一定ですが、土地の再開発など外部要因によって上がることもあります。

土地の評価額は、地価公示価格及び不動産鑑定士等による鑑定評価から算出した価格の70%を目安に評価されます。

この評価額は国土交通省の標準値・基準値検索システムを利用して調べることができます。

(参照:令和7年都道府県地価調査)

マンション「建物」の固定資産税評価額

マンションの「建物」部分の固定資産税評価額は土地と比べて算出方法がやや複雑になります。

建物の評価額は、「どのような資材をどれだけ使用しているか」を考慮して再建築した場合にかかると思われる費用(再建築価格)に、「構造及び用途等の区分に応じて設定されている建築後の経過年数に応じる減価率」という経年劣化におけるマイナス(原価残存率)を加味して評価がつけられます。

「どのような資材をどれだけ使用しているか」という点が基準になるのですが、こちらも土地と同様に行政が建物ごとに価値を設定しています。

しかし、自分自身で調べることはまず不可能です。

そのため、毎年届く納税通知書を保管しておき、はじめの頃にかかった固定資産税額を把握しておくと参考にすることができます。

「構造及び用途等の区分に応じて設定されている建築後の経過年数に応じる減価率」については、何年経過するとどのくらい価値が目減りするのかという点について公開されています。

建物の経年劣化による評価額の減額は、総務省の固定資産評価基準に基づく「経年減価補正率表」により、年数による減額割合が定められています。

築10年で3割、築20年で5割程価値が目減りし、その結果固定資産税額も減少します。

こうして土地と建物それぞれに算出した評価額の合算が所有されているマンションの固定資産評価額になります。

ちなみに、同じマンション内であれば、基本的に面積当たりの固定資産税額は同額です。

専有面積が異なれば支払う金額も変わってきます。

固定資産税の減額措置について

「住居用」のマンションについては、固定資産税の軽減措置が設けられています。

この章では以下3つについて解説していきます。

(1)土地の軽減措置

(2)新築マンションの軽減措置(2026年3月31日までの新築)

(3)認定長期優良住宅の軽減措置

対象になる要件や、どれくらい減額できるのか確認していきましょう。

(1)土地の軽減措置

一定の条件を満たす住宅用のマンションでは、築年数に関わらず、土地に対して以下の軽減措置が設けられています。

一般的なマンションであれば「1部屋あたり200m²以下」に収まることが多いため、課税標準が6分の1に減税される可能性が高いです。

なお、マンションの土地に対する軽減措置は、「敷地全体の面積を戸数で割った面積」で判断されます。

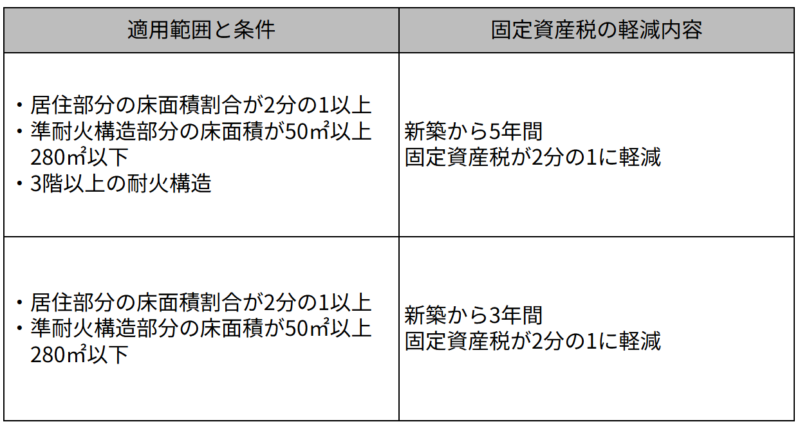

(2)新築マンションの軽減措置(2026年3月31日までの新築)

令和8年3月31日までに新築された住宅は以下の要件に当てはまる場合、建物に対して軽減措置が設けられています。

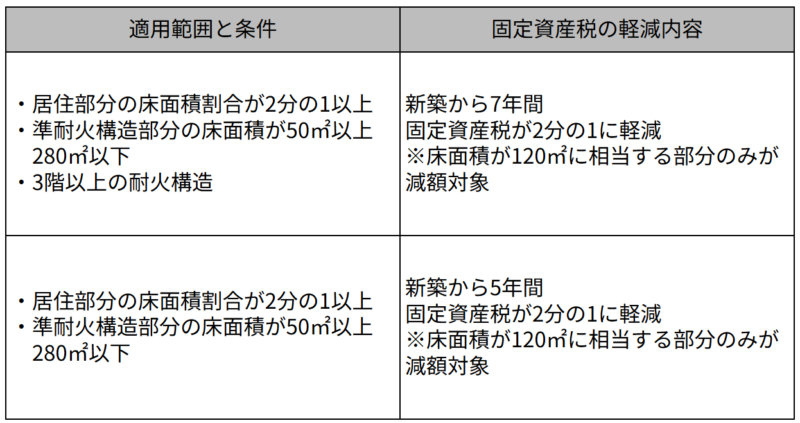

(3)認定長期優良住宅の軽減措置

認定長期優良住宅とは、長期にわたって使用できる優良な住宅として法律で認定を受けた住宅のことです。

劣化対策や耐震性、省エネルギー性などの9つの項目で判断され、地方自治体が審査・認定をします。

認定長期優良住宅の認定を受けたマンションについても、軽減措置の対象となります。

以下の記事で、不動産投資の節税対策について詳しく解説しています。

不動産クラウドファンディング確定申告は必要?20万円の壁と経費

3,000万円のマンションを購入した際のシュミレーション

3,000万円のマンションを購入した場合、固定資産税がいくらくらいかかるのか基本的な仕組みや試算方法を解説します。

固定資産税の計算方法は、土地でも建物でも基本的な計算式は以下のとおりです。

固定資産税 = 課税標準額 × 税率(1.4%)

今回のシミュレーションでは、以下の条件を仮定します。

●土地面積は200m²を超えない(軽減措置により6分の1)

●すべて非木造住宅のマンション

●物件の価格に占める建物と土地の割合は「建物50%、土地50%」

【シュミレーション1】首都圏にある新築マンション(3,000万円)の固定資産税

新築マンションで、購入時に実勢価格が3,000万円とします。

そのうち、建物と土地の割合を「建物50%、土地50%」と考えると、建物1,500万円、土地1,500万円となります。

新築マンションの軽減措置を適用し、5年間の固定資産税を2分の1として計算します。

建物:(1,500万円 × 70%) × 1.4% × 1/2 = 73,500円

土地:(1,500万円 × 70%) × 1/6 × 1.4% = 24,500円

⇒ 合計:73,500円 + 24,500円 = 98,000円

固定資産税額=98,000円

【シュミレーション2】首都圏にある築10年の中古マンション(3,000万円)の固定資産税

築10年の中古マンションで、購入時に実勢価格が3,000万円とします。

そのうち、建物と土地の割合を「建物50%、土地50%」と考えると、建物1,500万円、土地1,500万円となります。

それを時価として、その70%が評価額になるものとして計算します。

新築時に適用されていた5年間の軽減措置は終了しています。

建物:(1,500万円 × 70%)× 1.4% = 147,000円

土地:(1,500万円 × 70%)× 1/6 × 1.4% = 24,500円

⇒ 合計:147,000円 + 24,500円 = 171,500円</

固定資産税額=171,500円

【シュミレーション3】首都圏にある築20年の中古マンション(3,000万円)の固定資産税

同じ条件で、さらに10年が経過した築20年のマンションの場合のシミュレーションを行います。

建物の固定資産税評価額は、再建築価格を基準に、築年数の経過に応じた「経年減価補正率」を用いて算出されます。

経年減価補正率は法務局が公表しており、築年数が進むにつれて建物の評価額が段階的に減少する仕組みです。

一般的な非木造住宅の場合、築20年時点の経年減価補正率はおおむね0.5程度とされています。

ここでは、建物の評価額が新築時と比べて約5割程度まで低下するものとして計算します。

その結果、築20年時点の固定資産税額は以下のとおりとなります。

建物:(1,500万円 × 50%)× 70% × 1.4% = 73,500円

土地:(1,500万円 × 70%)× 1/6 × 1.4% = 24,500円

⇒ 合計:73,500円 + 24,500円 = 98,000円

固定資産税額=98,000円

建物は築年数の経過により固定資産税評価額が下がるため、築10年時点と比べて税額は減少します。

一方、土地については経年による価値の変化を考慮しないため、税額は他のシミュレーションと同額となります。

マンションの固定資産税に関する3つの注意点

マンションの固定資産税は以下の3点に注意してください。

(1)納税通知書の記載ミスや軽減漏れを確認する

(2)軽減措置終了後の「税額アップ」を想定しておく

(3)固定資産税を含めた余裕のある資金計画を立てる

それぞれを解説していきます。

(1)納税通知書の記載ミスや軽減漏れを確認する

自治体から納税通知書が届いたら、金額だけでなく「軽減措置が正しく適用されているか」を必ずチェックしてください。

行政側の入力ミスや連携漏れにより、本来受けられるはずの軽減措置が適用されておらず、税金を多く請求される「過払い」のケースが稀に存在します。特に確認すべき項目は以下の2点です。

●新築住宅の減額措置:建物部分の税額が本来の2分の1になっているか

●小規模住宅用地の特例:土地の面積に応じて評価額が軽減されているか

もし記載内容に違和感がある場合は、そのまま支払わず、すぐに各自治体の窓口へ問い合わせましょう。

過払いが判明すれば還付されますが、自分から申告しなければ気づかれないことも多いため、毎年の確認習慣をつけることが大切です。

(2)軽減措置終了後の「税額アップ」を想定しておく

新築マンション投資で特に注意したいのが、軽減措置期間が終了するタイミングです。

記事内で解説した「新築の減額措置(建物部分が2分の1)」は、原則として築5年間に限られます(認定長期優良住宅などは7年間)。

つまり、6年目からは軽減措置がなくなり、固定資産税の支払額が元に戻ります。

「急に税金が倍近くになった」と慌ててしまうオーナー様も少なくありません。

月々のキャッシュフローがギリギリだと、この増額分で収支が赤字に転落するリスクもあります。

購入時のシミュレーションでは、5年目までだけでなく「6年目以降の本来の税額」でも収益が出るかを確認しておきましょう。

(3)固定資産税を含めた余裕のある資金計画を立てる

不動産投資の収支計画を立てる際、住宅ローンの返済額や家賃収入だけに目が行きがちですが、年間のコスト管理も重要です。

マンション経営には、固定資産税以外にも以下のような維持費がかかります。

●管理費・修繕積立金(区分所有者が毎月支払うもの)

●賃貸管理代行手数料

●専有部の設備交換費用(エアコンや給湯器など)

「固定資産税は年に数十万円単位の出費」となるため、毎月の家賃収入をすべて使ってしまうのではなく、納税用にプールしておくのが賢明です。

突発的な修繕費が発生しても対応できるよう、ランニングコスト全体を把握し、余裕を持った資金計画を心がけてください。

以下の記事で不動産投資のリスク対策方法について詳しく解説しています。

失敗事例から学ぶ!不動産投資での失敗パターンとリスク10個を解説

固定資産税の評価方法を把握して無理のない資金計画を行おう

固定資産税は、マンション経営において避けて通れないランニングコストの一つです。

一見難しそうな税金ですが、毎年1月1日時点の所有者に課税される点や、購入価格ではなく「固定資産税評価額」をもとに計算される仕組みを知っておけば、必要以上に恐れることはありません。

特に新築マンション投資では、当初5年間の軽減措置が終わる6年目以降に税額が戻ることを忘れずに計画へ組み込むことが重要です。

毎年届く納税通知書の内容もしっかりとチェックし、正しい知識を持って安定した運用を目指してください。

不動産投資が学べる漫画など特典プレゼント中

漫画だから分かりやすい。不動産投資が学べる特典を無料プレゼント。お申込みはこちらから。

特典提供元:株式会社えん

関連コラム記事

関連コラム記事

人気コラム記事ランキング

人気コラム記事ランキング