税の始まりは弥生時代

日本で初めて「税」と呼ばれるものが誕生したのは、弥生時代と言われています。

弥生時代の「税」については、『魏志倭人伝』の「女王卑弥呼が支配する邪馬台国では、種もみや絹織物が貢ぎ物として納められていた」という記述によって存在が明らかとなりました。

これが日本の税のはじまりされています。

飛鳥時代

飛鳥時代に行われた「大化の改新(645年)」では、唐(中国)にならって、新しい税制度を取り入れた国づくりに着手しました。

この制度の中で、公地公民(土地や人民を国家のものとすること)など、新しい政治の方針が示されています。

公地公民の原則にしたがって、朝廷は「班田収授法」を定め人民へ口分田を与えることにより、租税を納める義務を課しました。

さらに、701年に完成した大宝律令では、租・庸・調という税や雑徭という労役をかける税のしくみがつくったのです。

班田収授法(はんてんしゅうじゅほう)

6歳以上の男女に口分田を与え、その人物が死んだときに国に返すという法律。

口分田(くぶんでん)

班田収授法によって人民にあたえられた土地。

中国(唐)の均田制にならったもので、6歳以上の男子には田2段(約23a)、女子にはその3分の2、奴婢には良民男女の3分の1の土地が支給され、死んだときに国に返すもの。

口分田を支給された者は租として、収穫の3〜5%の稲を税として納めなければならない。

租(そ)

農民に課税され、税率は収穫の3%。

庸(よう)

都での労働(10日)又は布を納める税金で男子が対象。

調(ちょう)

布や絹などの特産品を納める税金で男子が対象。

雑徭(ぞうよう・ざつよう)

1年間に60日土木工事につくなど働くことで納める。

奈良時代

奈良時代になると、税が都に集められて壮大な平城京が建築され、都を中心に華やかな文化が栄えます。

平城京ができた710年頃には、都と地方を結ぶ道路が整備され、税を運ぶためにも利用されました。

奈良時代の中期になると、重い税の負担に耐えかねた農民の中から、口分田を捨てて逃亡する者が現れ、段々と荒れた田畑が増加してしまいます。

そこで朝廷は、743年に新しく農地を開いたものに永久的に土地の私有を認める「墾田永年私財法」を制定して、税制の立て直しを図ろうとしました。

しかし、貴族や寺社は、地方豪族と結んで田畑の大規模な墾田の開発を行うことで、土地の私有化を進め、荘園を発生させる結果となりました。

墾田永年私財法(こんでんえいねんしざいほう)

新しく自分で農地を開いた人に、土地の所有権を永久的に持てることを定めた法律。

荘園(しょうえん)

寺院や貴族、武士団などの特定の地主が支配する領地。

農地や領地を支配するために、中央政府から特権を与えられた地主たちによって運営されたのが荘園制度です。

これらの荘園は、地主の経済的な利益を確保し、支配領域内での租税や収穫物の収奪を行うために存在しました。

平安時代

11世紀になると、班田収授法がくずれ、大きな寺社や貴族の領有地である荘園が各地にできて公地公民の制度が崩れはじめました。

荘園では、農民に領主から年貢、公事、夫役という税が課されました。

また、地方の豪族が武装し、これがやがて武士団となり鎌倉時代は武士の時代となります。

年貢(ねんぐ)

荘園領主・封建領主が農民に課した租税。原則として田の年貢は米、畑の年貢は現物と金納。

公事(おおやけごと・くじ)

年貢・所当・官物と呼ばれる租税を除いた全ての雑税。糸・布・炭・野菜などの手工業製品や特産品を納める。

夫役(ぶやく)

労働で納める税。公事の中でも人的な賦課の部分を夫役と呼び、公事と区別する。

鎌倉時代

鎌倉時代は、守護や地頭、荘園領主などの保護の下で経済が発達した時代です。

農民には、年貢のほかに公事と夫役が課せられました。

また、人々が集まる場所には市場が生まれ、それに伴い、商工業者が集まって「座(同業組合)」ができ、生産や販売を独占する代りに座役という税を、製品や貨幣で荘園領主に納めていました。

荘園は、その後鎌倉幕府の守護地頭制によって次第に武家に課税権を奪われ、南北朝の動乱以後急速に衰退に向かい、豊臣政権の成立で消滅していきます。

座役(ざやく)

中世、販売の独占や関銭の免除などの特権を与えられる代わりに、本所である幕府・領主・寺社などから座に課せられた労役奉仕や市座銭などの課役。

守護・地頭(しゅご・じとう)

源頼朝が勅許を得て各地の荘園・公領においた職で、権力拡張の結果次第 に領主化するようになった。

特に、地頭は荘園や公領において毎年一定の年貢の進納を請け負い、自らその地の実質的支配権も握るようになり「泣く子と地頭には勝てぬ」という言葉にもなったように、その横暴さは目に余るほどであった。

室町時代

室町時代でも税の中心は相変わらず年貢でしたが、農民からの年貢のほか、商工業の発展とも関連して新たな税の誕生が見られ、地子、段銭、棟別銭、関銭、津料という新しい税が課されました。

幕府は、酒屋・土倉(高利貸)や質屋を保護するかわりに、税を取り立てて財源にしたのです。

地子(じし・ちし)

日本の古代・中世から近世にかけて、領主が田地・畠地・山林・塩田・屋敷などへ賦課した地代。

賦課した地目に応じて田地子・畠地子・塩浜地子・林地子・屋地子などと呼ばれた。

段銭(たんせん)

国家的行事や寺社の造営など、臨時の支出が必要な時に地域を限定し、臨時に課する税。

棟別銭(むなべちせん)

家屋の棟数別に課税された税。

関銭(せきせん)

関所を通過する人馬や船、荷物などに対して徴収した通行税。

津料(つりょう)

元は津(港)の施設の管理・維持のための費用を調達するために賦課されたが、後には寺社の修繕費などに充当するなどの様々な名目をつけて賦課されるようになった。

船の大きさや積荷の種類・積載量を基準に賦課された。

安土桃山時代

戦国時代を経て、天下を統一した豊臣秀吉は、1582年から7年間にわたり全国の田畑の広さを測る太閤検地を行いました。

これまでの農地の面積だけで年貢を決めるのではなく、土地の善し悪しや収穫高などを調べて農民に年貢を課したのが特徴です。

太閤検地は同時に課税を逃れるための「隠田」の摘発という狙いもあり、見つかった場合には、はりつけの刑に処せられました。

この検地の考え方および手法は、明治初期の税制である地租改正の導入の際にも踏襲されており、日本の税制史に重要な変革をもたらした改革です。

当時の税率は2公1民といわれ、収穫の3分の2を納める高いものでした。

そのため、この頃から年貢は重くなり、農民一揆が頻発するようになりました。

太閤検地(たいこうけんち)

全国の土地の善し悪しを調べ、年貢を納めさせるために検地帳を作り、田畑ごとに面積や石高、耕作者などを村別に登録したもの。

石高という農地の生産力に応じて税を課した。

江戸時代

荘園制が崩壊し、大名領国を単位とする封建体制ができあがり、徳川家康が全国を統一して江戸幕府を開きました。

徳川時代になっても豊臣時代の検地の成果を引き継ぎ、田畑の収穫・石高に応じて農民に課税するシステムはそのまま受け継がれ、この年貢が税収の大半を占めていました。

税率は幕府が基準を決めていなかったため、大名ごとに異なっており、4公6民とか5公5民といわれ、重い年貢を課せられていたのです。

さらには、「雑税」といって各藩ごとにも独自の税を課すようにもなりました。

税は、田畑に課税される年貢の地租が中心でしたが、そのほか助郷役などの負担もありました。

清酒や醤油の製造、牛馬の売買などの商工業者に対する税も、免許税や営業税のような運上金・冥加金といったかたちで課税されるようになったのも江戸時代の特徴です。

5公5民(ごこうごみん)

収穫物の半分を領主の税収入とし、残り半分は農民の収入とする税率。

助郷役(すけごうやく)

街道の宿駅に応援の人足や馬を提供する税。

運上金(うんじょうきん)

一定の税率による金納の営業税。水上・市場・鉱山・問屋運上などさまざまな種類があった。

冥加金(みょうがきん)

幕府や藩から営業を公認されたことに対する献金という性格のものであったが、次第に税の一種となって率も定められ、毎年納めるようになった。

明治時代

明治政府は、明治6年(1873年)に地租改正を実施し、地価の3%に課税しました。年貢制度にかえて、地価に対し地租という税金を設定し、土地所有者に課税することにしました。

年貢は村を単位に課税する村請制で、米納を原則としました。

米納による財政収入は、 豊凶などの影響で米価が変動し極めて不安定で、その上、租税米を江戸まで運び、幕府の米蔵であった浅草御蔵に納めるまでに要する経費も莫大にかかってしまいます

その結果、地租改正反対一揆が起こり、翌年に税率は2.5%に下がりました。

その後、明治20年(1887年)に所得税、明治32年(1899年)に法人税が導入されました。

所得税は、所得金額300円以上の人のみを対象とし、納税者は当時の人口の約0.3%しかい なかったため、「名誉税」とも呼ばれていました。

所得税は1798年にイギリスで創設されたのが始まりで、日本の所得税はイギリスの税制をもとにしたものです。

当初の所得税には、分類所得税や源泉課税方式などが盛り込まれていました。

所得税の導入が検討されたこの時期には、日本に近代的な税制を確立するため、明治政府によって外国の様々な税制が検討されていました。

日本における所得税導入の理由は、人民の負担の不均衡是正や軍事費増大への対応、都市の高額所得者の政治参加等とされています。

明治20年(1887年)に所得税が創設された当初、法人に対する課税を行うべきか否かということに関しても、多くの議論が行われました。

しかし、最終的には、個人のみに課税することとされ、法人に対する課税は見送られました。

その後、明治32年(1899年)に法人に対しても課税を行うこととなり、そこから日本の法人税の歴史が始まります。

日清戦争終結から4年後の明治32年(1899年)、所得税法は抜本的改正が行われました。

それにより、所得税は以下3つに区分されました。

●第1種(法人所得税)

●第2種(公社債利子税)

●第3種(個人所得税)

一般に3分類所得税と言われるこの所得税制度は昭和15年(1940年)の税制改正により総合所得税と分離所得税の二本立て体系に改正されるまで続き、昭和15年(1940年)に「法人税法」が施行されました。

大正時代

大正時代には所得税と営業税を中心に税制整理が行われ、免税点の引き上げ、勤労所得控除などが新設されました。

明治時代に続き大正時代は、戦費調達のため、清涼飲料税、営業収益税、 登録税、相続税などの新税も創設されるなど増税が続きました。

一方で、現在ある税の仕組みができ始めたのもこの頃です。

大正9年(1920)年の所得税 の改正では、扶養家族控除新設や免税点引き上げなどが行われ、少額所得者の負担が軽減されました。

第一次世界大戦の好況により法人所得税額が増加し、大正5年(1916年)には 個人所得税額を上回りました。

大正末期には個人納税義務者は180万人に達し、昭和初期には「所得税」は国税収入の 20%近くを占めていました。

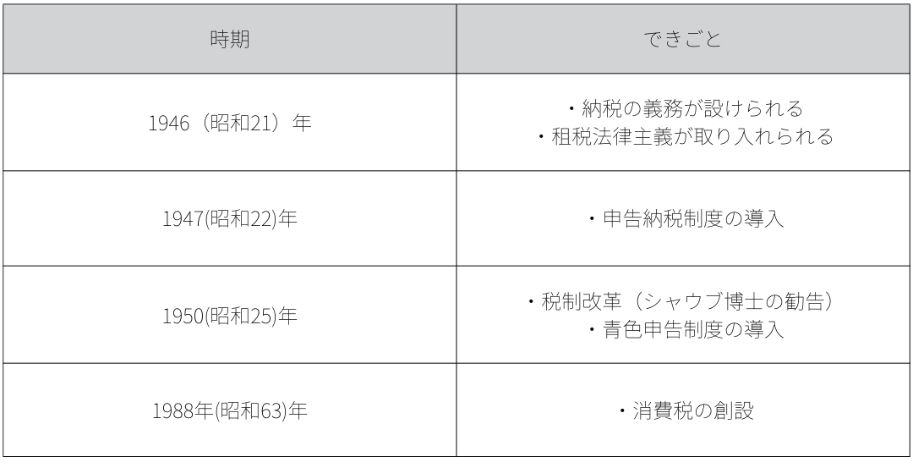

戦後〜昭和の終わり

昭和21(1946)年に新憲法が公布され、教育、勤労に並ぶ国民の三大義務の一つとして納税の義務が設けられました。

また、租税をかける場合には、法律によらなければならないとする考え方「租税法律主義」が取り入れられました。

昭和22年(1947年)には、納税者が自主的に自分の税額を計算して申告する申告納税制度が導入されました。

昭和25年(1950年)には、アメリカのカール・S・シャウプ博士の勧告に基づく税制改革が行われました。

この改革では、所得税の累進課税の推進等公平な税制の確立が図られ、さらに会社や個人などが記帳をもとに申告する青色申告制度も導入されました。

昭和63年(1988年)には、抜本的税制改革が実施され、消費税が創設されました。

また、所得税の税率構造の簡素化、株式等の譲渡益の課税化、法人税の基本税率の引き下げと配当軽課税率の廃止、法人の受取配当益金不算入制度の縮減、個別間接税の整理合理化、相続税の税率の緩和、控除引き上げ等による負担軽減が行われました。

平成

消費税が創設されたのは昭和63年(1988年)12月で、翌年の平成元年(1989年)年4月1日から実施されました。

当初の消費税率は3% で、平成9年(1997年)4月1日より税率が5%(消費税4%+地方消費税1%)へ、平成26年(2014年)年4月1日より8%(消費税6.3%+地方消費税1.7%)へ引き上げられました。

令和

令和元年(2019)年10月1日に消費税が10%(消費税7.8%+地方消費税2.2%)へ引き上げられました。

これに伴い軽減税率制度が実施されています。

軽減税率制度(けいげんぜいりつせいど)

消費税の軽減税率制度は、消費税率10%への引上げに伴い、低所得者に配慮する観点から、令和元年(2019年)10月1日より「酒類・外食を除く飲食料品」及び「定期購読契約が締結された週2回以上発行される新聞」を対象に実施。

参考

国税庁「税の歴史 | 税の学習コーナー|国税庁」

https://www.nta.go.jp/taxes/kids/hatten/page16.htm

京都府「日本の税の歴史/京都府ホームページ」

https://www.pref.kyoto.jp/chutan/zeimu/1330500294245.html

北九州市「税制度はどのように変わって きたのだろ」

https://www.city.kitakyushu.lg.jp/files/000808887.pdf

日本税理士連合会「大学生向け 講義用テキスト」

https://www.nichizeiren.or.jp/wp-content/uploads/doc/cpta/business/education/lecturetext2018_collegehistory.pdf

国税庁「軽減税率制度の概要|国税庁」

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/01.htm

合わせて読みたい

不動産クラウドファンディング分配金の仕組みとは?税金の種類や確定申告が必要な場合を学ぼう!

不動産クラウドファンディングでは、投資家は不動産の運用益である分配金を事業者から受け取れます。

投資家にとって分配金は重要です。

「分配金に税金はかかるのか?」「分配金の収益源は何なのか?」 分配金の仕組みは不動産クラウドファンディングの投資案件を選ぶポイントにもなるので、知っておく必要があります。

そんば分配金の仕組みや税金について解説しています。

この記事を書いた人:川名公認会計士事務所 代表 川名大哉

東京生まれ、東京育ち。2017年7月に福岡市へ移住してきた公認会計士・税理士。

早大卒業後、あずさ監査法人で会計監査に従事、2021年10月に会計事務所を設立する。

中小企業の経営者や個人事業主の良き相談相手として、「お金とゆとりを生み出す」をモットーに福岡市で税務・会計サービスを提供する。

趣味はホークス戦観戦、サウナ巡り、暗号資産取引。

ホームページはこちら川名公認会計士事務所

不動産投資が学べる漫画など特典プレゼント中

漫画だから分かりやすい。不動産投資が学べる特典を無料プレゼント。お申込みはこちらから。

特典提供元:株式会社えん

関連コラム記事

関連コラム記事

人気コラム記事ランキング

人気コラム記事ランキング