ふるさと納税とは

ふるさと納税とは、自分の選んだ自治体に寄附を行った場合に、寄附額のうち2,000円を越える部分が所得税と住民税から控除される制度です。

さらに、控除を受けられるだけでなく、寄附をした自治体から返礼品を受け取ることができます。

返礼品の内容は自治体によってさまざまです。各自治体はより多くの寄附を集めるために、地域の名産品など工夫を凝らした返礼品を用意しています。

肉や魚、フルーツなどの食材をはじめ、工芸品や電化製品、日用品、イベントの参加券など返礼品の種類は幅広く、寄付額が多ければ多いほど返礼品を楽しむことができます。

ふるさと納税の魅力的なポイント3つ

ふるさと納税には魅力的なポイントが3つあります。

(1)返礼品を受け取れる

(2)税金が控除される

(3)寄付金の使い道を指定できる

それぞれを詳しく解説します。

(1)返礼品を受け取れる

ふるさと納税の大きなメリットの一つとして、返礼品を受け取れることです。

ふるさと納税の返礼品は、自治体に寄付したお礼としてもらえる自治体の特産品や名産品などをさします。

この返礼品の金額上限は、寄付金額の30%までと決められています。

返礼品の内容として、肉や海産物、米、野菜、加工食品、スイーツ、酒、ホテルなどの宿泊券など多岐にわたり、選べる種類が豊富です。

自分が応援したい自治体に寄付できたり、自分のほしい商品を返礼品としている自治体を探して寄付できたりと、寄付の方法もさまざまです。

(2)税金が控除される

ふるさと納税は、地方自治体への寄付をしやすくする制度です。

そのため、寄付金額から2,000円を超えた部分が所得税・住民税から控除されます。

控除される金額には、上限があり年収に応じて変わります。

計算方法や上限額を知りたい方は、次章以降をご確認ください。

(3)寄付金の使い道を指定できる

寄付する自治体だけでなく、寄付金の使い道を指定できるのも、ふるさと納税のメリットの1つです。

自治体ごとに教育や子育て、災害復興支援など、さまざまな寄付の使用目的が用意されています。

自身の興味・関心のある分野に税金の使用用途を絞れるのは、大きな魅力ではないでしょうか。

ふるさと納税の注意点

ふるさと納税は制度が時期によって異なる場合があるため、注意が必要です。

ここでは、2023年10月に変わった内容を解説します。

(1)経費の5割ルール

(2)原材料が同一都道府県内産に限られる

(3)付帯するものが全体の7割以上の価値であること

(1)経費の5割ルール用

自治体が寄付を募るためにかかる経費を寄付金額の5割以下としなければならなくなりました。

今までは、付随作業の金額と寄付金額に大きな関連性はありませんでしたが、この制度変更で以下のような影響が出る可能性があります。

●今までと同じ返礼品の寄付金額が上がる

●今までと同じ返礼品の量が減る

●ワンストップ特例申請書の送料が利用者負担になる

制度も変更されたばかりなので、大きな変化は見られないですが、今後は変わる可能性があるため、注意するようにしましょう。

(2)原材料が同一都道府県内産に限られる

自治体によっては大きな影響が出てしまいます。

この変更により、外国産の肉を加工した熟成肉や他の都道府県で収穫された米を精米したお米は、返礼品と認められず、市場から姿を消してしまいます。

人気の返礼品があっても、2023年10月以降は購入できなくなっている場合があるため、気をつけて下さい。

(3)地場産品の価値が全体の7割以上であること

ふるさと納税の返礼品には、地元のものとそうでないものを組み合わせたセット品があります。

このセット品のルールが変更され、明確な基準が設けられるようになりました。

従来では、地元のタオルと海外製の空気清浄機がセット品として出されていましたが、変更後は、全体価値の7割以上が地場産品である必要があります。

セット品自体の数は多くないものの、この変更により魅力的なセット品がなくなる可能性が高くなってしまいます。

ふるさと納税の限度額

ふるさと納税で控除される税金には限度額があるため、寄附する金額は注意が必要です。

限度額は年収だけでなく配偶者の有無や扶養家族の人数などで変わります。

税金が控除される範囲でお得に利用するためには、自分の限度額がどのくらいになるか計算して把握しておくことが必要です。

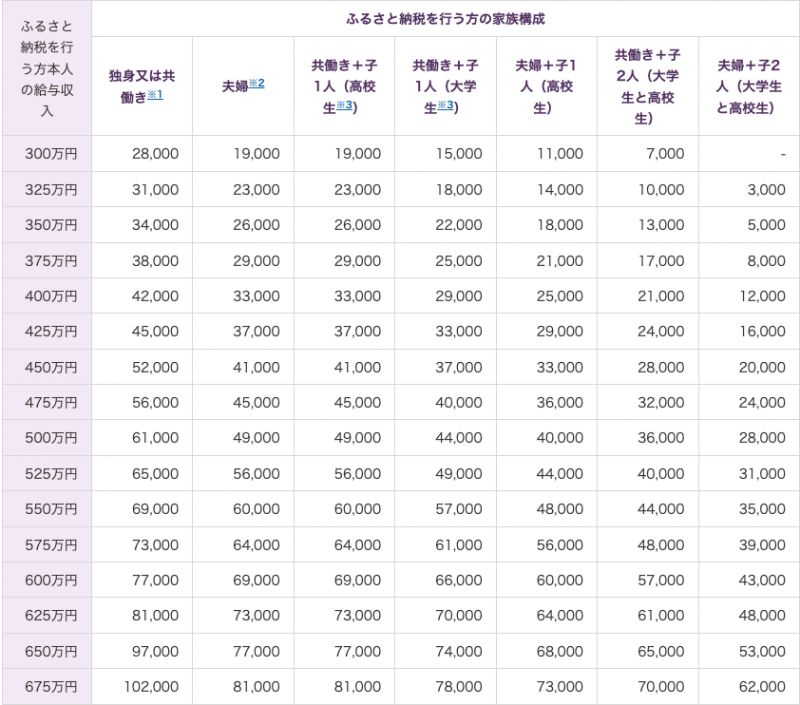

下の表はふるさと納税を行う人の給与収入と家族構成を示した全額控除されるふるさと納税額の目安一覧です。

この表はあくまで目安になるので、具体的な計算はお住まい(ふるさと納税翌年1月1日時点)の市区町村にお問い合わせください。

上の表を見ると、例えば給与収入600万円で、配偶者と高校生の子供を扶養に入れている場合だと60,000円を限度額の目安にすることができます。

不動産所得がある方のふるさと納税の限度額

不動産所得がある場合、不動産所得と給与所得を合算した所得額をもとに住民税と所得税が計算されます。

そのため納税額が上がり、それに伴ってふるさと納税の限度額が高くなる可能性が高いです。

一方で不動産投資を始めた初年度は、初期費用などが多くかかって不動産所得がマイナスとなる可能性もあります。

不動産所得が赤字の場合、給与所得からマイナスの不動産所得が引かれるので、損益通算した結果の金額が所得となって所得が減ったかたちになります。

課税対象となる所得額が少なくなると納める税金も低くなるので、ふるさと納税の限度額にも影響がおよぶ可能性があります。

不動産所得がある場合の控除限度額のシミュレーション

不動産所得がある場合のふるさと納税の寄附控除限度額をシミュレーションしていきます。

以下の条件で計算してみましょう。

・給与収入600万円

・家族構成は本人、配偶者と子供(高校生)1人の3人家族

・社会保険料控除額などの所得控除は、給与収入の15%

・不動産所得100万円(不動産収入150万円-必要経費等50万円)

給与収入から下記の5つの控除の合計額(378万円)を差し引くことになります。

給与所得控除額 600万円×20%+44万=164万円

基礎控除 48万円

配偶者控除 38万円

扶養控除 38万円

社会保険料控除額などの所得控除 90万円

給与収入600万円-控除合計378万円=222万円

これに不動産所得の100万円を合算すると課税所得金額は322万円になります。

合算した場合には、下記の自営業者のふるさと納税寄附可能上限額の早見表を使って計算します。

出典:所得が年金の方、自営業者の方のふるさと納税控除上限額について

ふるさと納税の控除上限額の計算には、住民税所得割額が必要です。

住民税所得税割額は、毎年5月か6月に住んでいる自治体から送られる「住民税決定通知書」に記載されています。

もしくは課税所得金額の10%程度がおおよその住民税所得税割額となります。

課税所得金額が322万円の場合は寄附可能上限額を出すために25.066%をかけて自己負担金額の2,000円を足して計算します。

寄附可能上限額=住民税所得割額 × 25.066% + 2,000円

上記に基づくと、82,000円程度となります。

不動産投資をしている場合は確定申告が必要

不動産投資をしている場合は、ふるさと納税の寄附金控除を使うには確定申告が必要です。

ふるさと納税は、確定申告しなくても寄付金控除を受けられる仕組みとして「ワンストップ特例制度」があります。

しかし、給与を2か所以上から受け取っている方や医療費控除を行うなどで確定申告を行う予定がある方は、「ワンストップ特例制度」を利用できません。

したがって、会社員の方で不動産投資を行っている場合、2か所以上から給与を受け取っていることとなり、確定申告が必要になります。

ふるさと納税の利用と確定申告の流れ

ふるさと納税を利用して確定申告を行う流れを解説します。

ふるさと納税で寄附を申し込む

ふるさと納税を利用する場合、まずは寄附をする自治体を選びます。

寄附先を探すには、さまざまなポータルサイトがあるので欲しい返礼品をウェブサイトで買い物するような感覚で選ぶことができます。

寄附金額に応じた人気ランキングもあります。

総務省のHPにも「ふるさと納税ポータルサイト|ふるさと納税の活用事例」がありますので寄附先を調べることができます。

寄附金受領証明書と返礼品を受け取る

寄附先が決まったら、ポータルサイトからの申し込みが簡単なのでおすすめです。

自治体ホームページから申し込むこともできますが、自治体によっては支払い方法が限られていて、電子決済に対応していない場合もあります。

ポータルサイトでは、クレジットカード決済やコンビニ決済、電子決済などさまざまな決済方法を選ぶことができます。

ふるさと納税の返礼品は、申し込み後に事業者から送られてきます。

また、寄付した自治体からは「寄附金受領証明書」が届くので、大切に保管しておいてください。

「寄附金受領証明書」は自治体がふるさと納税を受領したことを証明する書類で、確定申告時に添付書類として提出します。ただしe-Taxの場合は添付は不要となります。

確定申告をする

確定申告の期間は、原則として毎年2月16日〜3月15日の1カ月間です。

確定申告が完了すると納税金額が確定します。

ふるさと納税だけの場合は、税金の還付が受けられますが、不動産所得を申告した場合には納税することになります。

納付は以下のいずれかの方法で行います。

・税務署窓口での納付

・コンビニ納付

・クレジットカードでの納付

・e-Tax

・振替納付

税金の控除・還付を受ける

確定申告が完了すると、所得税の還付分は1〜2カ月で入金され、減額された住民税は6月以降に「住民税決定通知書」にて通知されます。

所得税の還付を少しでも早く受けたければ、e-taxでの確定申告がおすすめです。e-taxを利用すると2~3週間程度で還付が受けられます。

ふるさと納税の確定申告に必要なものは?

ふるさと納税の確定申告に必要な書類は以下の通りです。

・不動産所得の申告に必要な書類(家賃収入などがわかる資料、不動産運営にかかった経費がわかる資料など)

・寄附金受領証明書

・源泉徴収票

・ふるさと納税以外の控除(住宅ローン控除等)を受けるための書類

・口座情報(還付金の入金用口座)

・マイナンバーカードまたは個人番号通知カード(e-Taxの場合)

ふるさと納税を活用して税金でお得をとろう

会社員で不動産所得がある方は納税額が多くなります。

せっかく副収入を得ているのに、ただ納税するだけでは「もったいない」です。

自己負担金額2,000円で各自治体の返礼品を手に入れられるふるさと納税をぜひ活用してみてください。

不動産投資が学べる漫画など特典プレゼント中

漫画だから分かりやすい。不動産投資が学べる特典を無料プレゼント。お申込みはこちらから。

特典提供元:株式会社えん

関連コラム記事

関連コラム記事

人気コラム記事ランキング

人気コラム記事ランキング