1 | 若年層のライフプランと資産設計の重要性

社会人1年目の給与明細を手にした時、「これからどうやって資産を築いていけばいいのだろう」と考えたことはありませんか?

厚生労働省の「令和6年賃金構造基本統計調査」によれば、新卒大卒社員年代の初任給は月額平均で約25万円。

この金額からスタートして、どのように将来へ向けた資産形成を進めていくべきなのでしょうか。

1-1 | 初任給から始める資産設計の意義

初任給の金額は決して多くありませんが、この時期から資産形成をスタートさせることには大きな意義があります。

最も重要なのは「金融リテラシーの醸成」です。

20代のうちから資産運用の基本を学び、実践することで、お金に対する感覚や知識が身につきます。

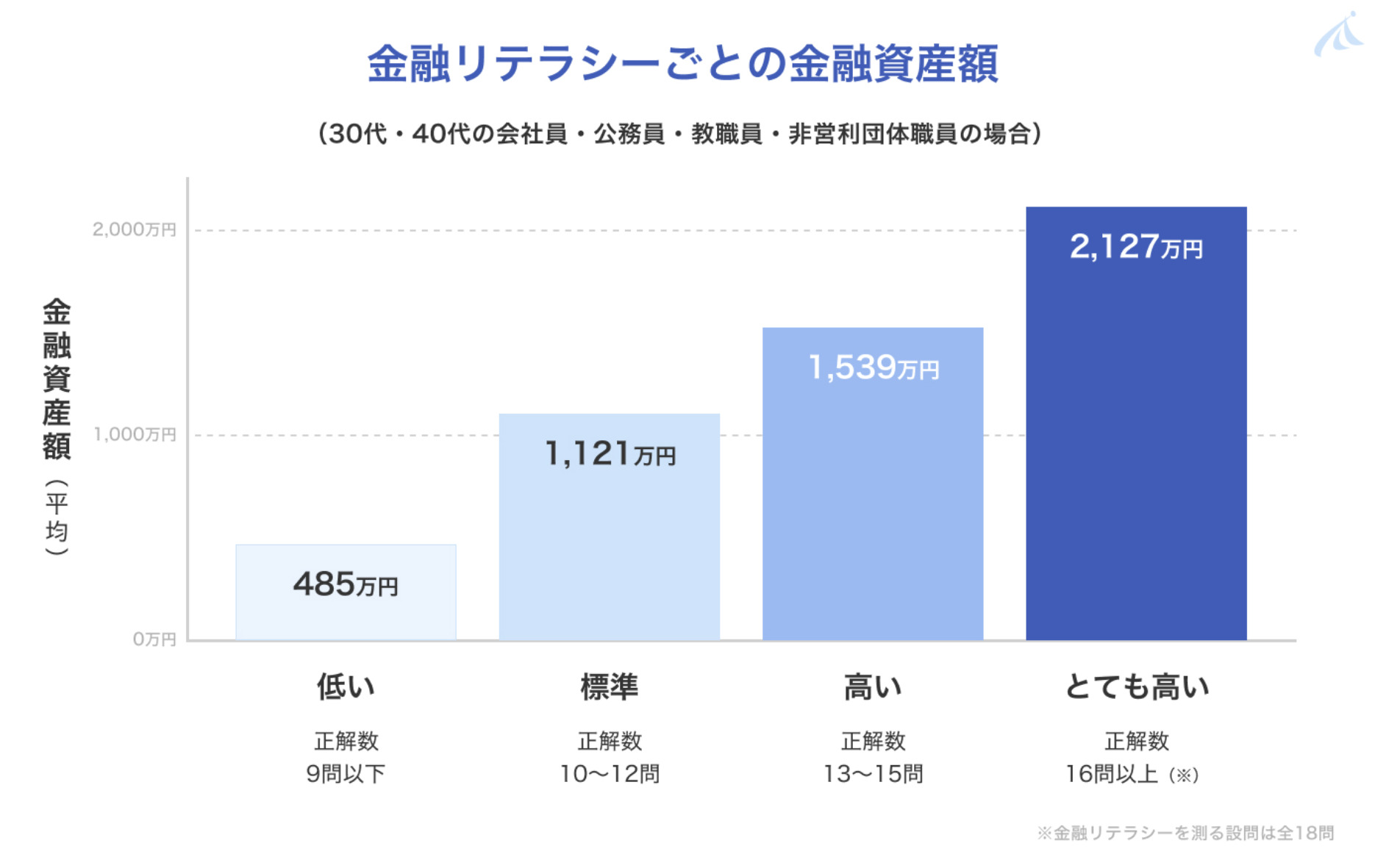

株式会社MILIZEが実施した「金融リテラシーと意識・行動の実態調査2023」によれば、金融リテラシーが高い世帯ほど、30代、40代になった時の金融資産保有額が多い傾向にあることが示されています。

早い段階から投資の習慣を身につけることは、将来の資産形成の土台となるのです。

また、初任給の一部を資産形成に回すことで、収入が増えても生活水準を必要以上に上げないという考え方を実践できます。

これは収入が増加しても支出を抑制し、増加分を積極的に投資に回す習慣を指します。

このように「増えた収入を消費ではなく投資に回す」という習慣は、長期的な資産形成において非常に重要です。

1-2 | ファイナンシャルプランニングの基本

資産形成の第一歩は、自分の財務状況を把握し、将来の目標を明確にすることです。

具体的には以下のステップが重要です。

① 収支の見える化

まずは月々の収入と支出を正確に把握しましょう。

特に固定費(家賃、通信費、サブスクリプションなど)と変動費(食費、交際費など)を分けて考えることが大切です。

金融庁の「金融リテラシー調査」(2022年)によれば、家計管理をしっかり行っている人ほど、資産形成に成功している傾向が明らかになっています。

② 緊急資金の確保

投資を始める前に、まずは「緊急資金」を確保することが重要です。

一般的には、3~6ヶ月分の生活費を現金や流動性の高い資産(普通預金など)で持っておくことが推奨されています。

これは、急な出費や失業などのリスクに備えるためのセーフティネットとなります。

③ 投資可能額の決定

収支の把握と緊急資金の確保ができたら、毎月どれくらいの金額を投資に回せるかを決めましょう。

初任給の時期であれば、月々5,000円~1万円程度からでも十分にスタートできます。重要なのは無理のない範囲で継続することです。

1-3 | 初任給世代の投資マインドセット

投資を始める上で重要なのは、適切な「マインドセット(心構え)」です。

特に初任給で収入が限られている世代には、以下のような考え方が役立ちます。

① 長期的視点の重要性

投資の成果は一朝一夕では現れません。特に若いうちは、短期的な利益よりも長期的な資産形成を意識することが大切です。

金融庁の「長期・積立・分散投資に資する投資信託に関するワーキング・グループ報告書」においても、長期投資の重要性が強調されています。

時間を味方につけることで、市場の短期的な変動に左右されにくい安定した資産形成が可能になります。

参照:「長期・積立・分散投資に資する投資信託に関する ワーキング・グループ」報告書 平成 29 年

② 「完璧」を求めない

投資初心者は「もっと勉強してから」「最適なタイミングで」と考えがちですが、それでは始めるチャンスを逃してしまいます。

最初から完璧を目指すのではなく、少額からでも始めて経験を積むことが重要です。

③ 失敗を恐れない

20代は、投資で失敗しても取り戻す時間が十分にあります。

失敗を恐れるあまり行動できないことこそが、最大のリスクです。

小さな額から始め、経験を通じて学ぶという姿勢が大切です。

20代からの資産形成について詳しく知りたい方は、こちらの記事も参考になります。

20代からの少額不動産投資入門〜不動産クラウドファンディングで始める資産形成

この記事では、若い世代が少額から始められる不動産投資の方法や、複利効果を最大化できる若さのメリットについて詳しく解説しています。

以上のように、初任給の段階から資産形成を考えることは、単に資産を増やすだけでなく、財務に関する知識や習慣を身につける絶好の機会です。

次の章では、具体的にどのような投資戦略が若年層に適しているのかを見ていきましょう。

2 | 初任給からの投資戦略~少額から始める複合投資

「投資は余裕ができてから」と考えがちですが、実は少ない初任給からでも始められる投資方法はたくさんあります。

ここでは、初任給をもとに少額から始められる具体的な投資戦略について解説します。

2-1 | 初任給からの資金配分の基本原則

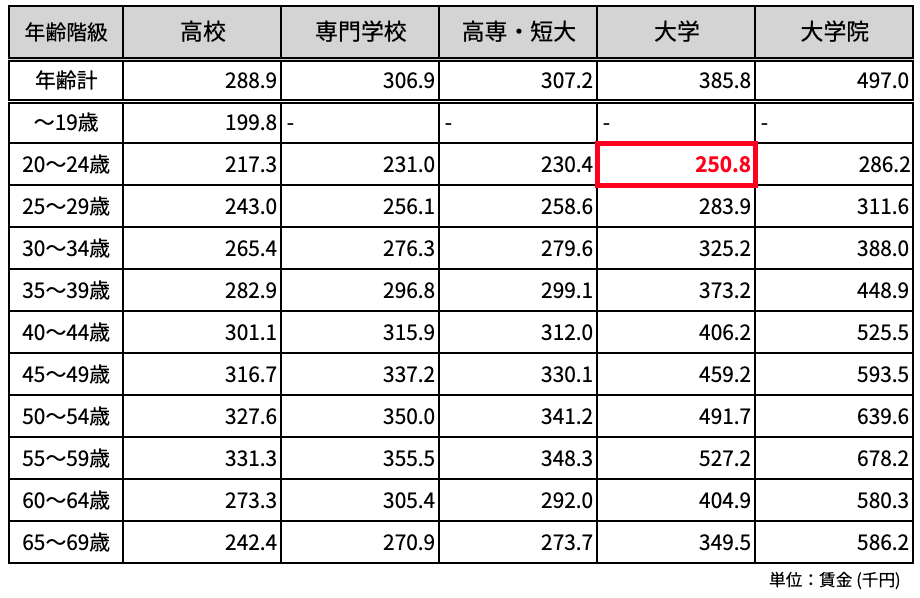

出典:令和6年賃金構造基本統計調査 (3) 学歴別にみた賃金 をもとに編集

出典:令和6年賃金構造基本統計調査 (3) 学歴別にみた賃金 をもとに編集

初任給は決して多くはありませんが、計画的な資金配分によって投資への第一歩を踏み出すことができます。

厚生労働省の「令和6年賃金構造基本統計調査」によれば、新卒大卒社員年代の初任給は月額平均で約25万円程度です。

この金額から考える基本的な資金配分は以下のようになります。

一般的な家計管理の原則として、以下のような配分が推奨されています。

・50%···生活必需費(家賃、食費、光熱費など)

・30%···自己投資・余暇費(趣味、教育費など)

・20%···貯蓄・投資

例えば、手取り18万円の場合、貯蓄・投資に回せる金額は3.6万円。まずは毎月コツコツと積み立てる習慣をつけることが大切です。

2-2 | 不動産クラウドファンディングの活用法

不動産投資と聞くと数千万円の資金が必要というイメージがありますが、不動産クラウドファンディングを利用すれば、少額から不動産投資を始めることができます。

不動産クラウドファンディングの特徴は以下の通りです。

・最低投資額···1万円〜

・期待利回り···年3〜8%程度

・投資期間···6ヶ月〜5年程度

不動産クラウドファンディングのメリットとして、以下の点が挙げられます。

① 少額から始められる

従来の不動産投資では数百万円の頭金が必要でしたが、不動産クラウドファンディングなら1万円から始められます。

② 運用の手間がかからない

物件の管理や入居者対応などは運営会社が行うため、本業に集中しながら投資できます。

③ 明確な運用期間

運用期間が明確に設定されているため、ライフプランに合わせた資金計画が立てやすいです。

不動産クラウドファンディングは、少額から始めたい20代の投資初心者にとって、非常に取り組みやすい不動産投資の手法と言えるでしょう。

不動産クラウドファンディングについては、この記事で詳しく解説しています。

2-3 | 投資信託を活用した長期資産形成

投資信託は、少額から始められる分散投資の代表的な手法です。特に2024年から始まった新NISA制度は、若年層の資産形成を後押しする強力なツールとなっています。

金融庁の発表によれば、新NISA制度は以下の特徴を持っています。

・つみたて投資枠···年間120万円(非課税期間は無期限)

・成長投資枠···年間240万円(非課税期間は無期限)

特に20代の投資初心者におすすめなのが、「つみたて投資枠」を活用した積立投資です。

以下のような商品が人気です。

① 全世界株式インデックスファンド

世界中の株式に分散投資できるファンドで、グローバルな経済成長の恩恵を受けられます。

② バランス型ファンド

株式と債券をバランス良く組み合わせたファンドで、リスクを抑えつつ安定したリターンを目指せます。

③ 特定地域・テーマ型ファンド

新興国や特定のテーマ(テクノロジー、ESGなど)に特化したファンドで、成長性を重視した投資ができます。

投資信託の積立投資は、「ドル・コスト平均法」というテクニックを自動的に実行できる点も魅力です。

これは、市場の上げ下げに関わらず定期的に一定額を投資することで、平均購入単価を抑える効果があります。

特に20代の時期は、月々5,000円〜1万円程度の少額から始め、収入が増えるにつれて積立額を増やしていくアプローチが推奨されます。

このように、不動産クラウドファンディングと投資信託を組み合わせることで、少額の初任給からでもバランスの取れた資産ポートフォリオを構築することができます。

3 | 転職・キャリアアップを見据えた段階的投資計画

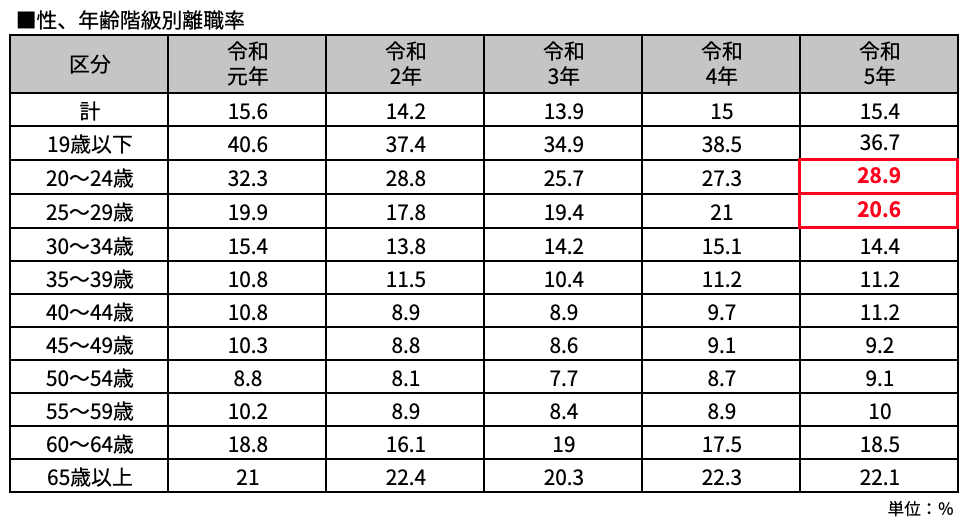

出典:雇用動向調査 年次別推移 | ファイル | 統計データを探す | 政府統計の総合窓口

20代は、キャリア形成の初期段階であり、職場環境や収入が変化しやすい時期です。

厚生労働省の「令和5年雇用動向調査」によれば、年齢階級別の離職率は、20~24歳が28.9%、25~29歳が20.6%と、他の年代と比較して高い傾向にあります。

このようにキャリアの変動が比較的多い時期だからこそ、柔軟で段階的な投資計画が重要になります。

3-1 | キャリアステージ別の投資アプローチ

キャリアの発展段階に合わせた投資計画を立てることで、効率的な資産形成が可能になります。

以下に、20代のキャリアステージ別の投資アプローチを紹介します。

① 新卒~3年目(基盤構築期)

この時期は、まずは投資の習慣づけと緊急資金の確保を優先しましょう。

・目標:3~6ヶ月分の生活費を緊急資金として確保

・投資戦略:月5,000円~1万円の積立投資をスタート

・資産配分:安全性と流動性を重視(現金40%、投資信託50%、不動産クラウドファンディング10%)

この時期は収入が限られるため、無理のない範囲で投資を始めることが重要です。

特に、転職や突発的な出費に備えた緊急資金の確保を優先しましょう。

② 4~6年目(成長加速期)

キャリアが安定し始め、収入も増加するこの時期は、投資額を増やし、資産の成長を加速させる時期です。

・目標:年収の30%程度を投資に回す

・投資戦略:積立額を増額し、不動産クラウドファンディングの比率を高める

・資産配分:成長性重視(現金20%、投資信託60%、不動産クラウドファンディング20%)

この時期は収入が増加するため、それに合わせて投資額も増やしていきます。

特に、NISAの枠を最大限活用し、税制優遇を受けながら資産形成を加速させましょう。

③ 7年目以降(資産拡大期)

キャリアが充実し、収入が安定するこの時期は、より積極的な投資戦略を取ることができます。

・目標:年収の40~50%を投資に回す

・投資戦略:不動産投資の規模拡大や新たな投資手法の検討

・資産配分:リスク・リターンのバランスを意識(現金15%、投資信託50%、不動産クラウドファンディング25%、その他投資10%)

この時期は、これまでの投資経験を活かして、より高度な投資戦略を検討できます。

例えば、実物不動産への投資や、より専門的な金融商品への投資なども視野に入れることができるでしょう。

3-2 | キャリアリスクに備えた段階的資産形成

キャリアにおける様々なリスクに備えた資産形成も重要です。

転職によって賃金が減少するケースも少なくありません。

特に以下のようなリスクに備えた投資戦略を考えましょう。

① 業界・職種変更に備えた流動性確保

大きなキャリアチェンジを考える場合、一時的な収入減少や無収入期間に備え、より流動性の高い資産の比率を高めておくことが重要です。

例えば、6ヶ月~1年分の生活費を現金や短期金融商品で確保しておくことで、安心してキャリアチェンジに臨めます。

② 複数の収入源の確保

給与所得だけでなく、不動産投資による家賃収入や配当収入など、複数の収入源を確保することで、キャリアリスクに対する耐性を高めることができます。

特に不動産クラウドファンディングは、本業と並行して取り組みやすい投資方法として有効です。

③ スキルアップ投資の継続

自己啓発やスキルアップへの投資は、長期的な収入増加や転職時の交渉力強化につながります。

投資予算の中に、自己投資のための枠を設けておくことも重要です。

例えば、投資予算の10~20%を自己啓発に充てるといった方法が考えられます。

このように、キャリアの変化を見据えながら段階的に投資計画を調整していくことで、20代のような変化の多い時期でも、安定した資産形成が可能になります。

特に、流動性と成長性のバランスを意識したポートフォリオ構築が、キャリアアップと資産形成の両立には欠かせません。

4 | 20代だからこそのリスク許容度を活かした資産配分

20代という若い時期は、投資においてユニークな特性を持っています。

特に、時間的余裕の大きさとリスク許容度の高さは、他の年代にはない強みです。

この強みを最大限に活かした資産配分について解説します。

4-1 | 年代別の最適資産配分の考え方

一般的に、年齢が若いほどリスク資産(株式など)の比率を高くし、年齢が上がるにつれてリスク資産の比率を下げていくという「年齢別資産配分」の考え方があります。

これは、若いうちほど時間的余裕があり、市場の変動をリカバーする時間が長いためです。

金融庁の「安定的な資産形成の支援に関する基本方針」でも、長期・積立・分散を投資の基本としており、特に若年層は長期的な視点で資産形成を行うことの重要性が強調されています。

年代別の資産配分の一般的な目安として、以下のような比率が参考になります。

・20代:リスク資産70~80%、安全資産20~30%

・30代:リスク資産60~70%、安全資産30~40%

・40代:リスク資産50~60%、安全資産40~50%

・50代:リスク資産40~50%、安全資産50~60%

この考え方をもとに、20代の時期には成長性の高い資産への投資比率を高めることで、長期的なリターンの最大化を目指すことができます。

4-2 | 不動産×投資信託の最適な組み合わせ方

不動産投資と投資信託は、リスク・リターン特性が異なるため、組み合わせることでリスク分散効果が期待できます。

20代という若い時期の最適な組み合わせ方を考えてみましょう。

① リスク・リターン特性を考慮した配分

不動産投資(不動産クラウドファンディングを含む)は、比較的安定したインカムリターン(家賃収入など)が特徴です。

一方、投資信託、特に株式中心のファンドは、値上がり益(キャピタルゲイン)が期待できます。

20代の場合、以下のような配分が一つの目安となります。

・株式中心の投資信託:50~60%

・不動産関連投資:20~30%

・債券・現金等:20~30%

② 時間軸を考慮した配分

投資の時間軸によっても、最適な資産配分は変わってきます。例えば、以下のような配分が考えられます。

・短期(1~3年)の資金:安全性重視(現金・短期金融商品)

・中期(3~10年)の資金:バランス重視(バランス型ファンド・不動産クラウドファンディング)

・長期(10年以上)の資金:成長性重視(株式中心のファンド)

20代の場合、結婚や住宅購入などの中期的なライフイベントと、老後資金などの長期的な目標を考慮した資産配分が重要です。

5 | まとめ「今日から始める未来への投資」

初任給を手にした20代の若手社会人が資産形成を始めることは、将来の経済的自由への第一歩です。

この記事で解説したように、若いうちから計画的に投資を始めることには、複利効果の最大化や高いリスク許容度の活用など、多くのメリットがあります。

特に重要なのは、以下の5つのポイントです。

①早く始めること

複利効果を最大限に活かすためには、少額でも早く始めることが重要です。

月々5,000円からでも、コツコツと積み立てていくことで、将来大きな資産へと成長します。

② バランスの取れた資産配分

不動産クラウドファンディングと投資信託を組み合わせることで、インカムゲインとキャピタルゲインのバランスが取れた投資ポートフォリオを構築できます。

③ キャリアプランと連動させる

転職やキャリアアップなど、20代特有のキャリアの変化を見据えた柔軟な投資計画を立てることが大切です。

特に、緊急資金の確保と投資のバランスを意識しましょう。

④ リスク許容度を活かす

20代という若い時期のリスク許容度の高さを活かし、成長性の高い資産への投資比率を高めることで、長期的なリターンの最大化を目指しましょう。

⑤ 継続的な学習と調整

投資環境や自身のライフプランは常に変化します。

定期的に投資計画を見直し、必要に応じて調整することが長期的な成功につながります。

今、日本の金融環境は大きく変わりつつあります。2024年に始まった新NISA制度や、多様な不動産投資の選択肢の拡大など、若年層の資産形成を後押しする環境が整ってきています。

このチャンスを活かし、今日から資産形成の第一歩を踏み出しましょう。

将来を見据えた投資は、単にお金を増やすだけでなく、人生の選択肢を広げ、あなたの夢や目標の実現をサポートしてくれるものです。

今は少額からでも、コツコツと積み立てる習慣をつけることが、10年後、20年後の豊かな人生につながります。

初任給から始める資産形成は、未来の自分への最高の投資です。

この記事が、あなたの資産形成の一助となれば幸いです。

不動産投資が学べる漫画など特典プレゼント中

漫画だから分かりやすい。不動産投資が学べる特典を無料プレゼント。お申込みはこちらから。

特典提供元:株式会社えん

関連コラム記事

関連コラム記事

人気コラム記事ランキング

人気コラム記事ランキング