結論:給与以外の「所得」が年間20万円を超えたら確定申告は必須

会社員であっても、不動産投資などで年間20万円を超える利益が出た場合、必ず確定申告を行わなければなりません。

「バレないだろう」と放置するのは非常に危険です。税務署は不動産登記や銀行口座の動きを把握できるため、無申告は高い確率で発覚します。

もし申告を怠ると、本来納めるべき税金に加え、重いペナルティが課されることになります。

さらに、社会的信用を失い、将来的な融資審査に悪影響を及ぼす恐れもあります。

ご自身の状況を確認し、必要な場合は期限内に正しく手続きを行うことが、資産を守るための第一歩です。

そもそも確定申告とは?

確定申告とは、毎年1月1日から12月31日までの1年間に生じたすべての所得を計算し、国に申告・納税する手続きのことです。通常、会社員は会社が年末調整を行ってくれるため、個人での申告は不要なケースが大半です。

しかし、年末調整はあくまで「給与所得」に対する調整に過ぎません。不動産投資による家賃収入や売却益は給与とは別の所得となるため、会社の手続きだけでは納税が完結しないのです。

特に近年は副業を解禁する企業も増え、会社員投資家が増加しています。給与以外の収入源を持つ方は、自分が申告対象者に該当するかどうかを毎年確認する習慣をつけましょう。知らなかったでは済まされない重要なルールです。

確定申告の流れについては、以下の記事でまとめています。

不動産クラウドファンディングには確定申告が必要!経費計上や節税対策、手続きの流れを学ぼう

家賃収入は確定申告が必要

サラリーマンの場合、会社が源泉所得税を計算して毎月の給料から自動的に差し引いておいて、年末にまとめて調整した上で納税してくれます。

しかし、個人が営む不動産投資による家賃収入については、自分で確定申告の手続きをしなくてはなりません。

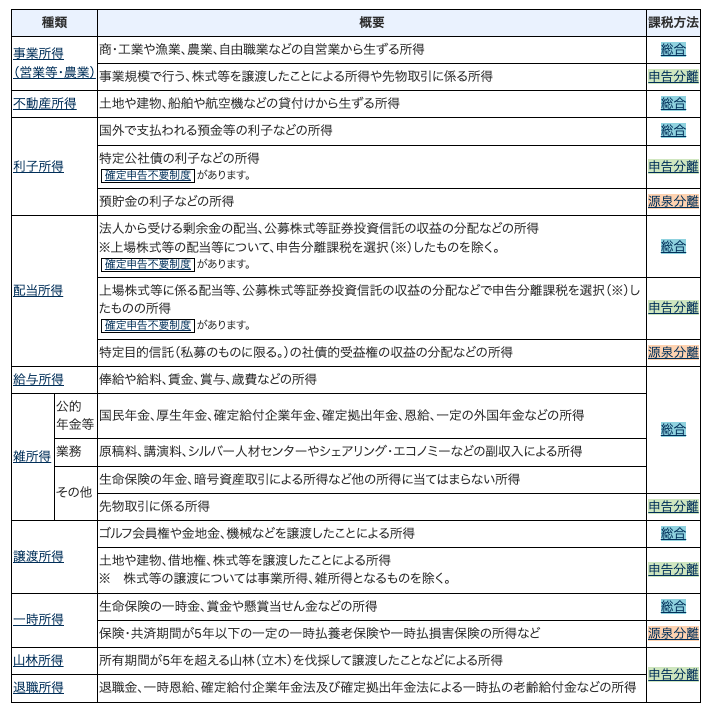

家賃収入は、所得税法に定められた10種類の所得のうち「不動産所得」に該当します。

不動産所得の計算方法

不動産所得とは、単に入ってきた家賃の総額(売上)のことではありません。売上から、運営にかかった「必要経費」を引いた利益のことを指します。

不動産所得 = 総収入金額 - 必要経費

年間20万円以下は確定申告が不要

給与以外の所得(不動産所得やその他の副業収入の合計)が年間20万円以下であれば、所得税の確定申告は不要です。

ここで注意が必要なのは、「収入(売上)」ではなく「所得(利益)」で判断するという点です。家賃が年間100万円あっても、経費が85万円かかっていれば所得は15万円となり、申告義務はありません。

※不動産所得以外にも副業収入がある場合は、それらと合算して20万円を超えるかで判断します。

20万円以下でも申告が必要な「例外ケース」

たとえ所得が20万円以下であっても、以下のケースでは確定申告が必要、または申告した方がメリットがあります。

申告が必要な場合

●医療費控除や寄附金控除(ふるさと納税など)を受ける

●住宅ローン控除を初めて受ける(1年目)

●青色申告特別控除を適用したい

申告した方が得する場合

●不動産所得が赤字になっている(給与所得と相殺して節税できる可能性があります)

住民税の申告は必須

気をつけなければならないのは、不動産所得が20万円以下で確定申告の必要がなくても、住民税の申告は必要な点です。

確定申告を行えば、申告した内容が税務署から市区町村に通知され住民税額が決定しますが、確定申告をしなかった場合は各市区町村の役所で住民税の手続きを行わなければなりません。

住民税は一律で所得の10%となります。

なお、注意点として確定申告が必要になるのは不動産所得が20万円以下ではなく、さまざまな種類の所得の合計が20万円以下の場合です。

不動産所得以外の収入がある方はそちらとの合算での計算が必要となります。

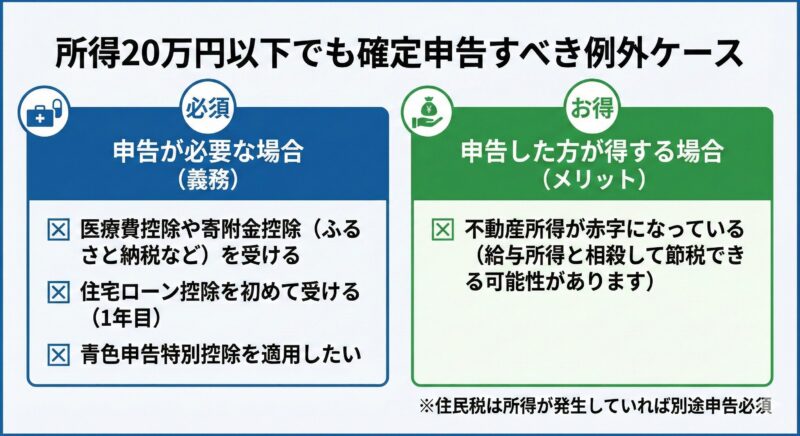

確定申告しなかった場合に課せられる4つのペナルティ

期限内に申告をしなかったり、誤魔化したりした場合、本来の税金に上乗せしてペナルティが課されます。状況に応じて主に以下の4つの税金が発生します。

(1)無申告加算税

(2)過少申告加算税

(3)重加算税

(4)延滞税

ひとつずつ解説します。

参考:加算税の概要

(1)無申告加算税

無申告加算税は、定められた期間内に確定申告をしなかった場合に課されるペナルティです。

無申告加算税は、本来支払うべき納税額によって金額が異なります。50万円までは15%、50万円〜300万円の部分には20%、300万円超の部分には30%課税されるのが原則です。

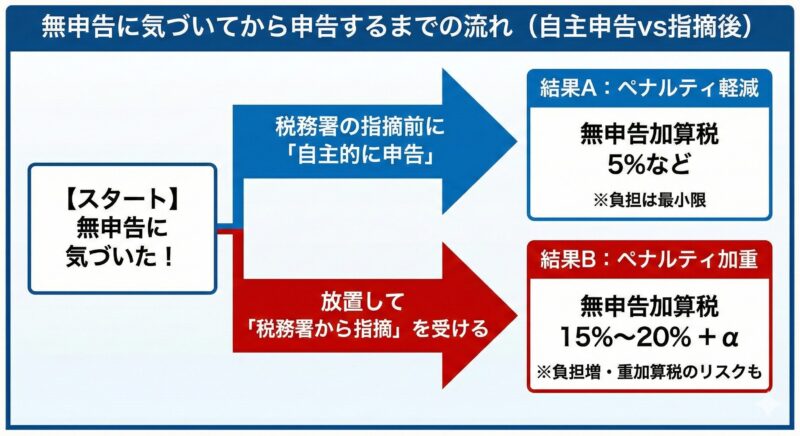

しかし、税務署の調査を受ける前に自主的に申告するとペナルティは一定で5%となるので、申告していないことに気付いたらすぐに申告しましょう。

他にも、次の要件をすべて満たしていれば、無申告加算税が課されることはありません。

●法定申告期限から1カ月以内に自主的に期限後申告されている

●期限内申告の意思があったと認められる一定の場合に該当した

※「一定の場合」とは、期限後申告書の提出日以前の5年間、無申告加算税または重加算税を課されたことがなく、かつ期限内申告の意思があったと認められる場合の無申告加算税の不適用を受けていないこと

(2)過少申告加算税

過少申告加算税は、確定申告において申告した納税額が少なかった場合に課されるペナルティです。

申告内容の誤りによる修正申告や、税務署から受けた申告税額の更正などによって税額に不足が発生した場合、差額の10%が過少申告加算税として加算されます。

ただし、新たに納める税金が当初の申告納税額と50万円とのいずれか多い金額を超えている場合、その超えている部分については15%になります。

過少申告加算税は、自主的に修正申告した場合には課されません。

(3)重加算税

重加算税は、意図的に確定申告を行わなかった場合のペナルティです。

決算書の偽装や情報操作などの脱税を目的とした隠ぺいを行った場合にも適用され、納税額の35%が課されます。

さらに悪質なケースの場合、その割合は高くなります。無申告なら40%、過去5年間に無申告加算税または重加算税を課されたことがあれば50%と高額の課税となります。

(4)延滞税

延滞税は、本来の申告期限を過ぎた場合に課せられるペナルティです。

納税していないことがわかった日からではなく、3月中旬の申告期限の日からの日数に応じて自動的に課されるため、遅れるほど金額が増えます。

延滞税は、次のような場合に課せられます。

●確定した税額を法定納期限までに完納していない

●期限後申告や修正申告により納付すべき税額がある

●更正または決定の処分を受け、納付すべき税額がある

●税額は、納期限から2カ月を過ぎる日までは年利7.3%、2カ月以降だと年利14.6%の割合で日数ごとに増えていく。対応が遅れるほど、まるで高い金利で借り入れているのと同じように支払いに追われ、完済が難しくなります。

国税庁ホームページには、延滞税の計算ができるページもあるため、参考にしてみましょう。

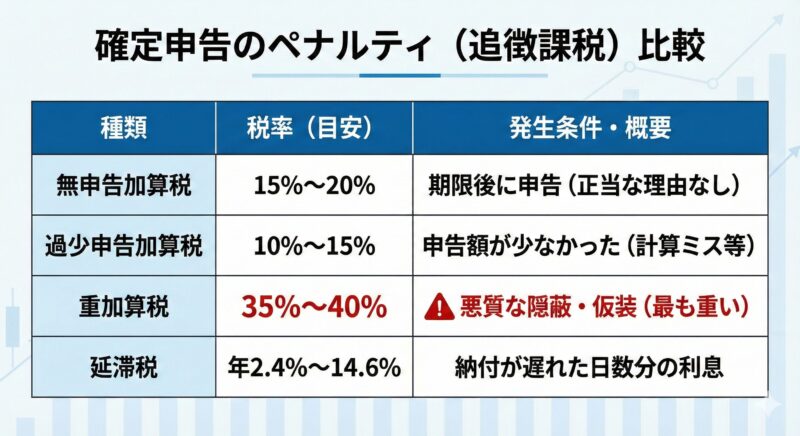

確定申告をしなかった場合の5つのデメリット

確定申告をしなくても良いケースでも、申告しないことで生じるデメリットがあるため、注意が必要です。デメリットには、以下の5つのようなものがあげられます。

(1)国民健康保険料の減免が受けられない

(2)収入証明を行う書類がなくなる

(3)青色申告ができなくなる

(4)金融機関の信頼を失う

(5)10年以下の懲役もしくは1,000万円以下の罰金

(1)国民健康保険料の減免が受けられない

個人事業主で赤字申告をした場合、一定の収入より低ければ国民健康保険料の減額を受けることができます。

ただし、確定申告をして所得を証明できなければこの申告はできません。

また、赤字がある場合には、住民税も非課税となり、非課税世帯は国の優遇措置を受けられる場合があります。

(2)収入証明を行う書類がなくなる

確定申告は収入が少ない場合、しなくても問題はありませんが、その際には収入を証明するものがなくなり、無収入と同じように見なされてしまいます。

個人事業主やフリーランスは、住宅ローンを組むときや新たに賃貸住宅を契約するときのほか、子供を保育園に入れるときなどに、確定申告書の控えを収入証明書の代わりとして使うことができます。

しかし、確定申告をしないと、自身の収入状況を証明することができません。

(3)青色申告ができなくなる

申告忘れで申告期限を守れなかった場合、青色申告者は青色申告の承認を取り消される恐れがあります。

2期連続で期限を破った場合に青色申告の承認が取り消されます。

特別な控除や経費計上のしやすさなど、青色申告には様々な特典があります。

青色申告をしている人は、収入がいくらであっても毎年欠かさず、期限を守って申告しておきましょう。

(4)金融機関の信頼を失う

家賃収入を得るためには、賃貸する物件が必要です。

不動産賃貸事業はまず物件の購入から始まります。

アパート、マンションや戸建て住宅のいずれにおいても、購入に必要な資金は、多くの場合、金融機関からの融資を利用します。

金融機関との融資は、信用に基づいて交わされる「契約」です。

利息を含めて、期限を守ってきちんと返済していれば問題ありませんが、確定申告をしていないという態度は、金融機関からは歓迎されません。

「事業をきちんと管理できない」「お金にルーズ」といった印象を与えてしまうため、追加の融資はもちろん現在の契約でさえ不安視されてしまいます。

収益が見込める良い物件を見つけても融資が下りなければ、不動産事業は始められません。

確定申告をしていないことは、金融機関からの信頼を失うという大きな損失に繋がる可能性があります。

(5)10年以下の懲役もしくは1,000万円以下の罰金

確定申告をしていなくても「バレたら後から納税すればいい」と考えているならば、それは間違いです。

無申告加算税や延滞税などによるペナルティがありますが、もっと悪質だと判断されるとそれ以上のペナルティである「刑罰」が課される可能性があります。

行政処分とは別に、10年以下の懲役もしくは1,000万円以下の罰金という非常に重い罰を課される可能性があります。

刑罰を受けるということは「前科がつく」ということです。

前科がつくと、会社から解雇されても不思議ではなく、転職でも一般に面接などで申告しなければなりません。

テレビや新聞などで報道されてしまえば、自分だけでなく家族の生活も大きく変わってしまう可能性があります。

確定申告をしていないことがバレる理由2選

副業として営んでいる不動産賃貸事業を「誰にも知られていないから、確定申告しなくてもバレないのではないか」と考える人も多いかもしれません。

しかし税金は、国や地方自治体などにとって欠かせない財源です。

国民が公平に納税の義務を果たすためのしくみがあり、バレないということはほぼあり得ないと言えます。

家賃収入を確定申告していないことがバレてしまうのは、以下の2つの理由が考えられます。

(1)マイナンバーに紐づいた情報

(2)取引会社への税務調査

(1)マイナンバーに紐づいた情報

マイナンバー制度は、国民1人に1つ番号を割り当て、さまざまな行政サービスなどを紐づけて管理するための制度です。

目的として行政の効率化や国民の利便性の向上があげられていますが、中でも大きな意味を持つのは「公平・公正な社会の実現」といえるでしょう。

マイナンバーによって、国民1人1人の所得や行政サービスの受給状態が紐づけられ、あらゆる行政機関が把握しやすくなります。

税務署もこの行政機関の1つです。生活保護が必要な人へのいち早い対応にも使える反面、脱税や過少申告といった負担を不当に免れる人の発見にも利用できます。

税務署はマイナンバーにより、個人のお金の流れや情報を把握しやすくなっています。

家賃収入も、たとえ確定申告していなくても、そのお金の流れを隠すことはほとんどできません。

(2)取引会社への税務調査

不動産賃貸事業は、購入するときの不動産仲介会社や物件の管理を委託する管理会社、修繕を依頼する建築業者、融資してもらっている金融機関など多くの取引先との取引で成り立っています。

それぞれの間で金銭のやり取りが発生した都度、支払いの記録が必ず残ります。

いくら隠そうとしても、取引先に税務調査が入れば取引の存在自体が芋づる式に税務署にバレてしまうのは明らかです。

税務調査では、取引が間違いなく存在するか1つずつチェックされるため、取引が1つでもあれば事業の存在が知られてしまいます。

これは、直接の取引先だけでなく、取引先の取引先、さらにその取引先から知られることもあり得ます。

たとえ今バレていないと思えても、それはただ税務署が調査を始めていないだけということも考えられます。

確定申告していなかった時の対処法

確定申告をしていなかったことに気づいたときの対処法は主に以下の2点です。

(1)5年分までさかのぼって申告

(2)税理士に相談

それぞれを解説します。

(1)5年分までさかのぼって申告

家賃収入の確定申告は、前年分だけでなく過去5年分までさかのぼって申告できます。

申告しないことによるペナルティには、自主的に申告することで重さが変わるものもあるため、指摘される前にできるだけ早く手続きをしましょう。

また、過去の確定申告の間違いに気づいたときも、できるだけ早く訂正申告をすることが望ましいです。

(2)税理士に相談

確定申告をどうしてよいかわからないとき、家族や友人に相談することもあるかもしれません。

しかし、いくら確定申告に詳しくても、実際の手続きをしてもらうことはできません。

なぜなら、税金にまつわる手続きはすべて、事業を営む本人もしくは税理士しか認められていないからです。

青色申告するとなると、用意しなくてはならない書類が多く、作業も煩雑です。

自分で対処できないときは、税理士に相談するのがおすすめです。

確定申告の間違いに気づいた時の対処法

確定申告の間違いに気づいたときの対処法について、次の2つのタイミングで対応することが考えられます。

(1)確定申告期限内の場合

(2)確定申告期限後の場合

ひとつずつ見ていきましょう。

(1)確定申告期限内の場合

確定申告の期限内に気づいたときには、改めて申告書を作成しなおし、訂正申告として再度提出します。

期限内に提出すればペナルティを課されることはありません。

ただ、期限までに必要書類一式をもう一度そろえるのには、手間も時間もかかります。

できるだけ、提出前に入念にチェックする、または税理士に確認してもらいましょう。

(2)確定申告期限後の場合

申告期限を過ぎて間違いに気づいたとき、納税額が多すぎた場合には「更正の請求」、少なかった場合には「修正申告」として申告します。

税務署から指摘される前であれば、過少申告加算税はかからず、無申告加算税は5%に軽減されます。

ただし、期限を過ぎている場合は、延滞税の納税は避けることができません。

税額は1日伸びるごとに増えるので、1日でも早く手続きする必要があります。

不動産投資で確定申告は必要!困ったら専門家に相談しよう

今の時代において、サラリーマンとしての給料に加えて家賃収入を得ることができるのは大きな支えになります。

物価上昇や老後の備えとして収入アップを目指すことは必須とも言えます。

ただし、自分で収入を生み出すと、確定申告を避けては通れなくなります。

今回の記事では、確定申告をしないことのデメリットについて解説しました。

確定申告の必要性を理解して、築いた資産をしっかり守っていきましょう。

困る前に、専門家に相談することもおすすめします。

また、まだ不動産投資を始めていない方も、「確定申告はしないといけない」という前提で資産づくりに踏み出してみてはいかがでしょうか。

「不動産投資事業のことも考えて、確定申告のことも考えるのはハードルが高い」という方は不動産運用を専門の事業者に任せられる「えんファンディング」がおすすめです。

https://en-funding.en-hd.jp/contents/beginners.html

不動産投資が学べる漫画など特典プレゼント中

漫画だから分かりやすい。不動産投資が学べる特典を無料プレゼント。お申込みはこちらから。

特典提供元:株式会社えん

関連コラム記事

関連コラム記事

人気コラム記事ランキング

人気コラム記事ランキング