不動産クラウドファンディング分配金とは?

不動産クラウドファンディングにおいて分配金とは、不動産クラウドファンディング事業者が、投資家に最終的に分配する利益のことです。

利益は対象となる不動産を運用することで生み出されます。

運用期間中の収益を分配するため、同じ利回りでも運用期間の長さによって分配金は変わります。

例えば、年利5%の案件に100万円投資した場合、運用期間が1年であれば分配金は5万円になりますが、運用期間が4分の1の3か月の短期になると、分配金も4分の1の1万2,500円となります。

運用期間は長ければ長いほど、分配金も多くなります。

分配金として支払われる運用益は2種類

分配金として支払われる運用益は以下の2種類です。

(1)賃貸収益(インカムゲイン)

(2)売買収益(キャピタルゲイン)

どちらの運用益を得ようとしているか、両方の運用益を得る場合、それぞれの比重はどのくらいかは、案件によって異なります。

案件を選ぶ際には必ずチェックしましょう。

(1)賃貸収益(インカムゲイン)

賃貸収益(インカムゲイン)は、入居者からの家賃収入を収益源とした運用益です。

家賃収入から不動産管理にかかる費用を引いた金額が、最終的な収益になります。

不動産管理費には、広告費、修繕費、原状回復費、保険料、管理費などがあります。

住居へのニーズは、景気や社会情勢などにあまり影響されません。

ニーズがある限り家賃収入は安定して受け取れ、利回りが大幅に下がる可能性は低いでしょう。

しかし、何らかの理由で入居率が低下し、家賃収入が減って、分配金も減るリスクもゼロではありません。

(2)売買収益(キャピタルゲイン)

売買収益(キャピタルゲイン)は、購入した不動産を購入金額よりも高く売ることで得られる売却益です。

最終的な収益は、売却益から不動産取得にかかる登記費用、不動産取得税、媒介手数料といった費用を引いた金額となります。

売買収益の分配金利回りは、予想よりも変動しやすいのが特徴です。

当初の想定よりも不動産価格が低下してしまうと売却益も少なくなりますが、高く売れれば、追加配当がもらえることもあります。

昨今では、不動産クラウドファンド市場が拡大傾向にあり、人気のある投資方法の1つとなっています。以下の記事でその理由を詳しく解説しています。これから不動産クラウドファンディングを行おうと考えている方は、必ず最後までお読みください。

不動産クラウドファンディング市場拡大中!その理由とメリット・デメリットを解説

不動産クラウドファンディング分配金の受け取り方法

不動産クラウドファンディングにおいて分配金が出ると、口座に直接振り込まれます。

特別な手続きはいりません。

振り込まれる口座は以下のどちらかです。

・不動産クラウドファンディングアカウント

・不動産クラウドファンディングアカウントに登録済みの銀行口座

アカウントのマイページ等にある出資可能額に分配金が振り込まれる場合、その出資可能額に入っている金額を、そのまま別の案件へとスムーズに投資ができます。

投資資金を再度口座に入金するといった手間がかかりません。

マイページの出資可能額から引き出す時には、銀行口座に出金する手続きが必要で、手数料がかかってしまいます。

また、一定期間のログインが無い投資家のアカウントは出資可能額分が強制的に銀行口座へ返金される場合もあります。

不動産クラウドファンディングの分配金にかかる税金は?

分配金は雑所得に分類され、総合課税の対象となります。

雑所得とは、税法上10種類に分類された所得のうち、9種類のどれにも当てはまらない所得のことです。

分配金は、分配される前に事業者によって源泉徴収が行われます。

源泉徴収によって税金がひかれた後の金額が、実際に受け取る分配金です。

分配時点で、投資家は自分たちで納税の手続きをする必要がなく、手間がかかりません。

分配金の源泉徴収税率

分配金の源泉徴収税率は20.42%(所得税20%+復興特別所得税0.42%)です。

分配金に20.42%をかけた金額が、源泉徴収額として引かれます。

例えば、年利回りが3%の案件に、100万円投資した場合、分配金は3万円となりますが、源泉徴収額の6,126円が3万円よりひかれます。

分配金の手取り額は2万3,874円です。

不動産クラウドファンディングは節税になるのか?

現金よりも不動産の方が相続税は安いため、一般的に不動産投資は相続税の節税になると言われています。

しかしながら、不動産クラウドファンディングでは、「匿名組合型」の契約が多いため、ほとんどの場合が節税にはなりません。

節税になるのは「任意組合型」の場合です。

「匿名組合型」と「任意組合型」の特徴を詳しく解説していきます。

(1)匿名組合型

匿名組合型は、それぞれの投資家と不動産クラウドファンディング事業者の間で契約を締結します。

事業者が運営し、投資家は運用に関しての決定権がありません。

投資不動産の登記も事業者のみが行います。

所有権が投資家にはなく、物件を直接所有しないため、節税ができないのです。

(2)任意組合型

任意組合型は、事業者も含め、同じ不動産に投資する投資家全員で組合契約を結びます。

不動産運用は、投資家が事業者に業務執行を依頼し、事業者が代表して行いますが、投資家も重要事項に関する決定権を持ちます。

任意組合型では、投資家も出資分に応じて登記を行うことが特徴です。

所有権をもつため、節税につながります。

相続税の節税ができなくても、不動産クラウドファンディングの分配金は、損益通算ができます。

損益通算とは、損失がでた場合に利益と相殺することで納税額を減らせる仕組みです。

相殺は同じ雑所得同士であるのが条件です。

なお、以下の記事で「匿名組合型」と「任意組合型」をより詳しく解説しています。理解を深めたい方は必見です。

不動産クラウドファンディングの匿名組合型と任意組合型とは?違いやおすすめを解説

不動産クラウドファンディングで確定申告が必要なケース

確定申告を行う時には、必要書類を準備し、確定申告書を作成して税務署へ提出しましょう。

ただし、雑所得が20万円以下の場合は確定申告の必要はありません。

不動産クラウドファンディングで確定申告が必要となるケースを以下より解説します。

(1)雑所得の合計が20万円以上

(2)所得税率が20.42%未満

(3)必ず確定申告をしなければいけない人

(1)雑所得の合計が20万円以上

源泉徴収前の分配金とその他の雑所得の合計が、20万円以上になる場合には、確定申告が必要です。

分配金の他に雑所得になるものには以下のようなものがあります。

・年金収入

・副業で得た収入

・ネットショップの収入

・金融取引での収入(FXなど)

・印税

・講演料

・アフィリエイト収入

・ネットオークションやフリマでの収入

不動産クラウドファンディングの分配金が20万円以下でも、その他に雑所得がないか注意しましょう。

(2)所得税率が20.42%未満

分配金はあらかじめ20.42%の税金がひかれています。所得税が20.42%以下の人は、払い過ぎた税金が戻ってくるので忘れずに確定申告をしましょう。

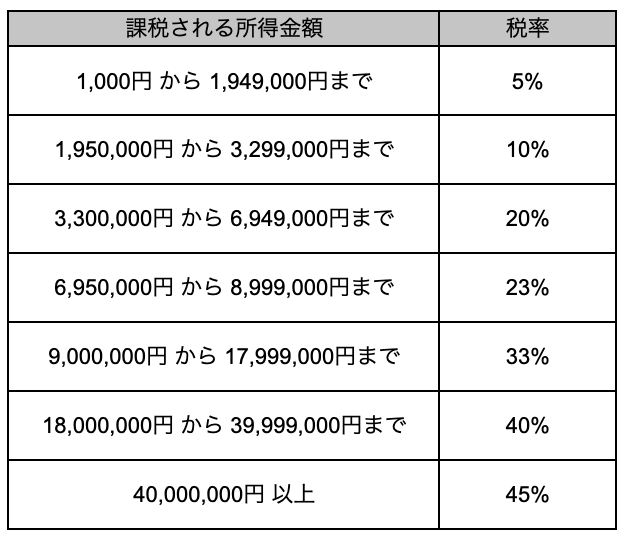

所得税率は、個人の課税対象となる所得金額によって5%〜45%の税率が適用されます。

具体的には、所得金額が6,949,000円までが、所得税率が20.42%以下の人になります。

(3)必ず確定申告をしなければいけない人

一般的に会社員は年末調整を行うため確定申告は不要ですが、以下3つのどれかに当てはまる人は、必ず確定申告をしなければいけません。

・年収が2,000万円以上の会社員

・青色申告の人

・ふるさと納税(寄付金控除)や医療費控除を受ける人

この場合は雑所得の有無や、金額にかかわらず確定申告が必要となります。

なお、確定申告は会計ソフトを使うことで手間を格段に減らせます。以下の記事でおすすめの会計ソフトを解説していますので、気になる方はぜひご覧ください。

確定申告を楽にするには必須!不動産投資におすすめの会計ソフト3選

不動産クラウドファンディングで確定申告を行う5つの流れ

確定申告が必要な方は以下の流れで行えます。

(1)所得額の確認

(2)必要書類の準備

(3)確定申告書を作成

(4)税務署へ提出

(5)納税・還付

ここからは、それぞれの手順を紹介していきます。

(1)所得額の確認

所得額により確定申告が必要な場合と不要の場合があります。

自分の所得額を確認し、確定申告を行う条件に当てはまるのか確認してください。

(2)必要書類の準備

確定申告を行う場合は、以下の必要書類を準備してください。

主な必要書類は以下のとおりです。

・マイナンバーカード

・給与所得、公的年金などの源泉徴収票

・本人確認書類

・医療費の領収書

・社会保険料控除証明書

・生命保険料控除証明書

・地震保険料控除証明書

これら以外にも準備すべき書類がある場合もあるため、適切な準備を行ってください。

(3)確定申告書を作成

必要書類の準備ができたら、確定申告書を作成します。

確定申告書の入手方法は以下のとおりです。

・税務署で配布

・国税庁のホームページからダウンロード

確定申告書を入手できたら、確定申告書を作成していきます。

国税庁のホームページに設けてる確定申告書等作成コーナーを利用することで、画面の案内に従って入力するだけで簡単に作成できます。

わからないまま作成を進めてしまうと、確定申告書を受理してくれない場合があるため、不明な点は税務署へ問い合わせましょう。

(4)税務署へ提出

確定申告書が作成できたら、税務署へ提出します。

提出方法は以下の方法があります。

・インターネット上で提出する

・税務署へ直接提出する

インターネット上で提出する場合は、国税庁が提供する「e-Tax」の「マイナンバー方式」か「ID・パスワード方式」を選択してください。

税務署へ直接提出する場合、提出する税務署に決まりはないため、提出しやすい税務署へ提出してください。

(5)納税・還付

確定申告書を提出できたら、後日に納税・還付されます。

源泉徴収額が少なかった場合は納税し、多かった場合は還付となります。

確定申告書に不備があった場合は、税務署から連絡が来ます。この場合は税務署の指示に従って対応してください。

詳細は以下の記事をお読みください。

不動産クラウドファンディングは確定申告が必要!経費計上や節税対策、手続きの流れを学ぼう

不動産クラウドファンディングの税金を納める際に気をつけるべき2つのポイント

不動産クラウドファンディングで確定申告を行い税金を納める際に気をつけるべきポイントは以下の2つです。

(1)分配金は源泉徴収された金額を計算

(2)匿名組合型は雑所得同士の損益通算ができる

それぞれのポイントを紹介していきます。

(1)分配金は源泉徴収された金額を計算

不動産クラウドファンディングの分配金は、運営会社により源泉徴収された金額です。

そのため、所得を計算する場合は、源泉徴収される前の分配金を確認する必要があります。

たとえば、分配金が20万円以下であっても、源泉徴収前の金額を確認したら20万円を超えている場合もあります。

給与以外の所得が20万円を超えていた場合は確定申告が必要なので、気をつけてください。

(2)匿名組合型は雑所得同士の損益通算ができる

匿名組合型での不動産クラウドファンディングの分配金は雑所得分類されるため、雑所得同士で損益通算ができます。

損益通算とは、一定の期間内で発生した利益と損失を相殺することで納める税金を減らせる仕組みです。

たとえば、不動産クラウドファンディングで利益を得られ、他の雑所得で損失が出た場合、雑所得同士であれば、利益と損失を合算した金額によって納税できます。

そのため、不動産クラウドファンディングの分配金だけでなく、他の収入も合わせて確認してみてください。

なお、以下の記事では、確定申告をすべき方がしないとどうなるかを詳しく解説しています。確定申告が必要な方は行わないと、ペナルティが課せられてしまうため、必ず実施するようにしましょう。

不動産クラウドファンディングなら「えんfunding」

不動産クラウドファンディングの分配金は雑所得として総合課税の対象となります。

分配前に源泉徴収額がひかれるため、分配時には納税の特別な手続きは必要ありませんが、確定申告が必要な場合はあるので注意しましょう。

分配金は利回りだけではなく、何を収益源としているか、運用期間はどのくらいかによっても受け取れる金額が変わります。

投資をする際には、確認が必要です。

「えんfunding」は株式会社えんホールディングスが運営する不動産クラウドファンディングです。

デザイナーズ物件を対象に投資を行っているため、住居のニーズも高く、安定した分配金を期待できます。

創業30年で不動産運用に関するノウハウもあり、投資家保護の対策もされているので、初心者でも安心して投資がはじめられます。

えんfundingで不動産クラウドファンディングをはじめてみませんか?

不動産投資が学べる漫画など特典プレゼント中

漫画だから分かりやすい。不動産投資が学べる特典を無料プレゼント。お申込みはこちらから。

特典提供元:株式会社えん

関連コラム記事

関連コラム記事

人気コラム記事ランキング

人気コラム記事ランキング