ほったらかし投資をご存知ですか?

ほったらかし投資をご存知でしょうか?

ほったらかし投資とは、あらかじめ投資環境を整えたあとは放置していても自動的に資産を運用してくれる投資方法なんです。

ほったらかし投資のおもな手法は、少額を長期間に渡って継続投資する積立投資が一般的です。

大きな資金を用意したり、常にチャートを見たりする必要がなく、コツコツと積み立てていくだけでいいので手間をかけずに資産を築くことができます。

ほったらかし投資でどれぐらい資産が増えるか

実際にほったらかし投資で人気のある投資信託に資産を預けた場合、資産がどれぐらい増えるのかシュミレーション結果を紹介します。

出典:https://keisan.casio.jp/exec/system/1248923562

出典:https://keisan.casio.jp/exec/system/1248923562

投資信託で人気のあるファンドである「S&P500」は2003年~2023年間で年利が7~10%程度となっていました。少なく見積もって5%で計算してみると、預けた100万円が20年後には約2.6倍となっています。

年利10%で見てみても、10年で約2.5倍、10年で6.7倍という結果となりました。

ここまで上手くいかない可能性もありますが、ほったらかすだけで資産が増えるのは魅力的ですよね。

ほったらかし投資の5つのメリット

ほったらかし投資は事前に投資環境を用意しておけば、そのあとは自動で積み上げることができるのでとても簡単な投資方法です。

ここでは、ほったらかし投資のメリットを紹介します。

(1)投資未経験者でも始めやすい

(2)預貯金以上の利回りが出せる

(3)少額で始められる

(4)売買タイミングで迷わない

(5)金融リテラシーが身につく

メリット(1)投資未経験者でも始めやすい

ほったらかし投資の一番のメリットは、投資未経験者でも始めやすいことです。

一般的な投資は、自身で購入する金融商品の銘柄を選んで、売買するタイミングを見定める必要があります。

当然、投資初心者にとってはハードルが高く、知識や経験がないまま行うと大切な資産を失ってしまう可能性があるので注意が必要です。

しかし、ほったらかし投資では、専門的な知識や投資に関する経験がなくても、金融商品の選定や売買タイミングの判断を専門家やツールに頼ることができるので安心です。

メリット(2)預貯金以上の利回りが出せる

出典:メガバンク、地方銀行、ネット銀行…銀行別預金金利を徹底比較

銀行にお金を預けていても、金利は一般的に普通預金なら0.001%、定期預金でも0.002%と非常に低いです。

金利が0.002%の場合、100万円を1年間定期預金に預けても利息は20円、1,000万円を預けたとしても、なんとわずか200円の利息です。

これでは資産を増やすことはできません。

そこで、預金よりもほったらかし投資でコツコツと積み立てたほうが資産を増やせる可能性が高まります。

実際に、昨今の日本でのインフレや給料水準などの傾向を見ると、貯金のような現金資産では資産価値が減少しているとみることもできます。

資産を銀行に寝かせてしまうのではなく、ほったらかし投資で長期的な資産形成を目指しましょう。

メリット(3)少額で始められる

ほったらかし投資は、少額で長期的に購入を継続するタイプのものが多いです。

初期費用として、数百万円単位のまとまった資金を用意する必要はありません。

月々数百円~数万円程度の少額から始めることができます。

メリット(4)売買タイミングで迷わない

ほったらかし投資での金融資産の購入は、原則としてあらかじめ設定してあるタイミングで行われます。

そのため、投資初心者でも購入・売却のタイミングに迷うことがほぼなくなります。

もし条件や設定に迷うときは、「毎月○日に買う」とルールを決めましょう。

また、投資一任型のロボアドバイザーなどのサービスを利用して、方針や銘柄について自分に合った提案に従うのもいいかもしれません。

メリット(5)金融リテラシーが身につく

少額かつ自動的売買のほったらかし投資であっても、運用を始めた方は投資家としての第一歩を踏み出したことになります。

投資を始めるまでに、口座開設や銘柄の選択、商品の売買方法の確認などを経験します。

これらを通して金融に関する知識・経験が少しずつ身につきます。

さらに、ほったらかし投資を続けていれば、自然と投資の知識や稼ぐための勉強をしたいと思うようになります。

これまで目にしなかった経済や金融、投資に関わる法制度などに興味が湧いてくるかもしれません。

その結果として、金融リテラシーが高まっていきます。

これはやってみることで生まれる機会ですので、将来を考えると金融リテラシーが身につくことは利回りにより収益以上のメリットと言えます。

なお、投資に興味を持つ若者が増えています。以下の記事では20代で始める資産形成ロードマップを詳しく解説しています。気になる方はぜひご覧ください。

初任給から考える資産形成ロードマップ~20代で始める不動産×投資信託の最適バランス

ほったらかし投資の2つのデメリット

もちろん、ほったらかし投資も「投資」であることには変わりないのでデメリットもあります。

投資にはリターンもありますがリスクもあるのは当然です。

ここでは、ほったらかし投資のデメリットを2つあげます。

(1)元本割れのリスクがある

(2)短期間でお金が増えない

デメリット(1)元本割れのリスクがある

ほったらかし投資として価格変動がある金融商品を購入する場合は、元本割れのリスクがあります。

元本割れとは、相場の下落などにより、はじめに投資した金額を下回ることです。

たとえば、ほったらかし投資の代表例である投資信託も、元本保証はされないので注意が必要です。

元本割れのリスクを減らすには、投資商品を長期的に保有するというスタンスが重要です。

一時的に価格変動による損失が生じる可能性もありますが、長期間保有していればリスクを抑えることができます。

デメリット(2)短期間でお金が増えない

ほったらかし投資は、原則として長期間にわたる投資を想定しています。

そのため、FXやデイトレードなどのように短期間で大きな利益が出るということはまずありえません。

ほったらかし投資で得られる利益は金融商品の売買益ではなく、配当金や分配金などの積み上げや再投資による複利効果が基本です。

ほったらかし投資では、数年~数十年のスパンを見越したスケジュールを考えておきましょう。

ほったらかし投資で気をつける2つのポイント

ほったらかし投資は初心者にもおすすめの比較的やさしい投資手法です。

しかし、大切な資産を運用することになるので気をつけるポイントがあります。

(1)必ず余剰資金で行う

(2)定期的にポートフォリオの見直しを行う

気をつけるポイント(1)必ず余剰資金で行う

ほったらかし投資に限りませんが、投資は必ず余剰資金で行いましょう。

生活費や子どもの教育費にまで手を付けてしまうと、大きな損失を抱えてしまったときに取り返しがつかなくなってしまいます。

これまでも、リーマンショックや新型コロナウィルスなどのように予期せぬ出来事によって経済が世界的に大打撃を受けてしまう事態が起こりました。

「自分は大丈夫」と思っていても、自分だけではどうすることもできない状況もあるということを想定しておきましょう。

また、休職や退職、会社の倒産などで収入が突然減少する可能性もあります。

そのときは、毎月の投資にまわしている設定金額をすぐに見直しましょう。

無理せずに投資と付き合うことが大切です。

気をつけるポイント(2)定期的にポートフォリオの見直しを行う

ほったらかし投資といえど、定期的にポートフォリオや資産状況などをしっかりと見直しておきましょう。

長期投資を想定したほったらかし投資は、運用途中で金融商品が値上がりしていたり、値下がりしていたりすることがあります。

金融商品の価値の変化によって、当初予定していたポートフォリオのバランスが崩れてしまう可能性があるので注意が必要です。

ポートフォリオの見直しの基本は、値上がりした商品を売り、値下がりした商品を買い増すといったリバランスの実施です。

定期的なリバランスによって、投資リスクを適切に管理しましょう。

ほったらかし投資がおすすめの人の特徴3選

ほったらかし投資を行うのがおすすめな人の特徴を3つ紹介します。

これからほったらかし投資を始めようか迷っている方は参考にしてみてください。

(1)忙しい人や無駄遣いをしてしまう人

(2)金融の知識が少ない人やこれから学ぼうと考えている人

(3)長期で値動きを考えられる人

それぞれを解説していきます。

(1)忙しい人や無駄遣いをしてしまう人

ほったらかし投資がおすすめな人は、忙しい人や無駄遣いをしてお金が貯まらない人です。

投資と聞くと、値動きを頻繁に見て売り買いを考えなきゃならないと思っている人もいるかもしれませんが、ほったらかし投資は値動きを頻繁に確認する必要はありません。

最初に投資金額を設定しておくだけで、自動的に投資され、資産が積みあがっていくのがほったらかし投資の大きなメリットです。

自動で投資されるため、忙しい方でも一度設定をしてしまえば、何もする必要はありません。

さらに無駄遣いしてしまう人も、事前に金額を設定しておけば、自動的に口座から引き落とされます。ついついお金を使ってしまう人でも、投資にお金を回しやすいため、お金が貯めやすいのも、ほったらかし投資のよいところです。

(2)金融の知識が少ない人やこれから学ぼうと考えている人

金融の知識が少ない人やこれから学ぼうと考えている人は、ほったらかし投資がおすすめです。

最初に金融商品と投資額を決めるだけで誰でも投資ができてしまうのが、ほったらかし投資のメリットです。

さらには、金融商品を選ぶ際に、口座開設や商品の売買方法を確認するなどして、金融に関する知識を身につけられます。

金融知識を身につける一番の近道は、実際にやってみることです。

そのため、誰でも始めやすいほったらかし投資は金融知識を身につけるための近道といえるでしょう。

(3)長期で値動きを考えられる人

長期で値動きを考えられる人は、ほったらかし投資に向いている人です。

ほったらかし投資で利益を出すためには、時間・分散の効果を得られることです。

日々の値動きを気にして、途中で投資をやめたり、頻繁な売買を行ったりすると、効果が得られません。

時間をかけて、分散した金融商品を購入することで、ほったらかし投資で利益を得やすくなります。

そのため、長い時間をかけて投資を行えるように長期で値動きを考えられる方が、ほったらかし投資に向いているといえるでしょう。

なお、以下の記事では子育て世帯の学費対策と投資信託の活用術を詳しく解説しています。少しでもお金を効率よく貯めたい方は必見の内容です。ぜひご覧ください。

40代サラリーマン必見!子育て世帯の学費対策と投資信託活用術

おすすめのほったらかし投資5選

ほったらかし投資におすすめの投資方法を5つ紹介します。

すべてをやる必要はありませんので、これからほったらかし投資をはじめようと思っている方は参考にしてみてください。

(1)新NISA

(2)iDeCo

(3)ロボアドバイザー

(4)株やFXの自動売買

(5)不動産クラウドファンディング

おすすめ投資(1)新NISA

新NISAは積立投資をする際に利用できる「少額投資非課税制度」のことです。

毎月や毎週ごとにNISA専用口座から一定額が引き出され、継続的に金融商品を買い付けて運用していく仕組みです。

NISAの運用によって得られる分配金と譲渡益を非課税で受け取ることができるという特徴があります。

2024年1月から新NISAが始まり、旧つみたてNISAに投資はできなくなりました。

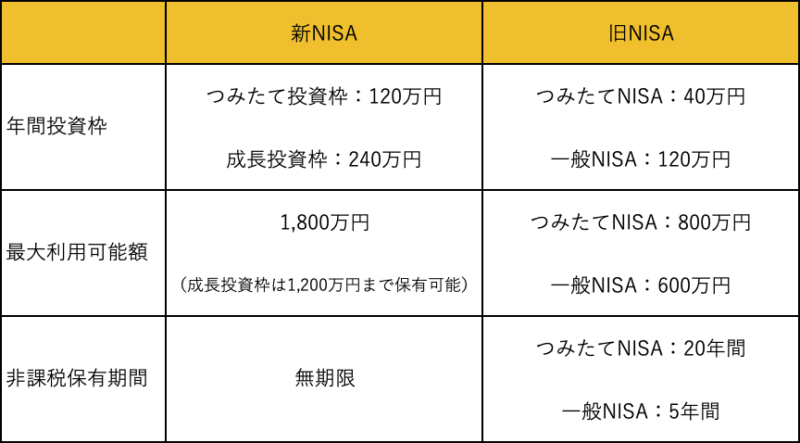

主な違いは、以下の3点です。

●年間投資枠の拡大

●非課税の対象となる利用可能額の拡大

●非課税となる保有期間の無期限化

年間投資枠が旧NISAでは、つみたてNISAで40万円、一般NISAで120万円のどちらかを選択する必要がありました。

しかし、新NISAでは、つみたて投資枠で120万円、成長投資枠で240万円で合計して360万円の投資が可能になりました。

年間での投資額が大幅に増えたのが大きな変更点の1つです。

また、最大利用可能額も増えたのが変化点の1つです。

非課税で受け取れる元金の最大が、旧つみたてNISAで800万円、一般NISAで600万円だったのに対し、新NISAでは1,800万円(成長投資枠は最大1,200万円まで)に拡大されました。

さらに、非課税となる保有期間が無期限化されました。

旧NISAのつみたてNISAでは最大20年間、一般NISAでは最大5年間だったのに対し、新NISAは期間の制限が撤廃され、無期限化されました。

従来のNISAでは保有期間を気にして、売却時期を考える必要がありましたが、その心配はなくなったのが大きな変化点です。

これら3つの変化点により、旧NISAよりも投資しやすくなったため、より積極的に活用できるようになります。

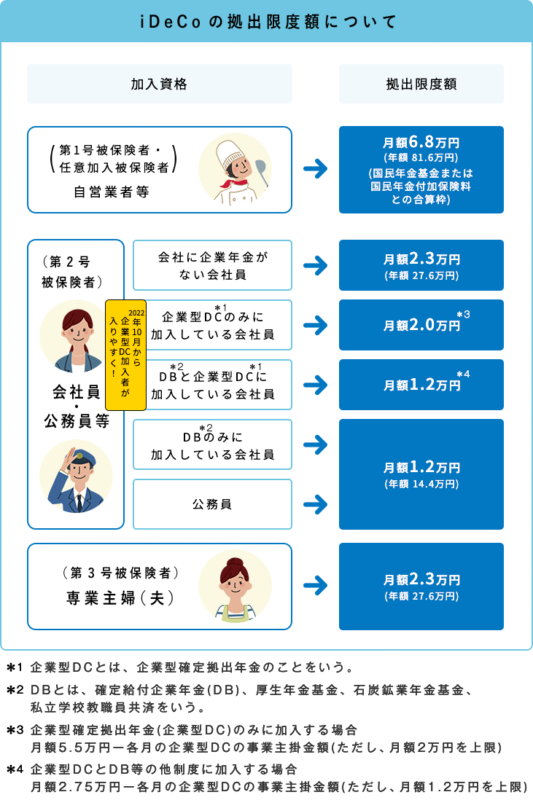

おすすめ投資(2)iDeCo

iDeCoは私的年金制度の1つであり、「個人型確定拠出年金」のことです。

通常の年金のように、毎月自身で定めた掛け金を積み立て、満期(60歳以上)になった際に引き出すことができる制度です。

iDeCoは運営管理機関が選定する運用商品の中から、自由に組み合わせを決めることができます。

自分で設定した配分比率に基づいて、運用商品が購入される仕組みで、ほったらかしにしていても資産形成ができます。

通常の投資では、運用益に対して20.315%の税率を掛けた税金を納税することになりますが、iDeCoの運用益は非課税となるメリットがあります。

iDeCoの掛け金は、職業や企業型確定拠出年金の有無、確定給付型年金の有無によって拠出できる上限が定められています。

おすすめ投資(3)ロボアドバイザー

ロボアドバイザーとは、AI(人工知能)を活用して投資診断や投資アドバイス、資産運用などをしてくれるサービスです。

利用者が投資に関する質問に答えていき、その結果を元にAIがポートフォリオや投資金額などを提案してくれます。

ロボアドバイザーは、主に「投資一任型」と「アドバイス型」の2種類があります。

ほったらかし投資に向いているのは「投資一任型」で、AIからの提案された内容を確認した後に、入金さえしてしまえば運用をすべて任せることができます。

ロボアドバイザーの最大のメリットは、投資や金融に関する知識がなくても、AIに蓄積されている企業業績や銘柄の分析データを活用して運用を任せられる点です。

おすすめ投資(4)株やFXの自動売買

株の自動売買は、株式取引を自動で行ってくれるシステムのことです。

特定の条件を設定すると、設定に合わせて株の売買を行ってくれるため、株や企業に関する知識や経験がなくても取り組みやすく、感情に左右される心配もありません。

株の自動取引を始めるには、株の自動売買サービスを提供している金融機関の口座を開設して、自動取引ツールで売買の条件などを設定します。

一度設定を済ませれば、あとは自動で取引を実行してくれます。

FXの自動売買も、機械が24時間自動で取引をしてくれるので、ほったらかし投資が可能です。

FXを自分で行う場合にも知識や経験が必要ですが、FXの自動売買は事前に設定するプログラムに沿って取引をしてくれるため、初心者でも取り組みやすいです。

自動売買ツールの種類は、指定した値段になると自動で注文を繰り返すリピート型や、既存の売買設定を利用する選択型、自分で売買ルールを決める設定型などさまざまあります。

FXの自動売買を始めるには、自動売買に対応しているFX口座の開設が必要です。

口座開設後、自動売買のツールをダウンロードし、取引量などの各種設定を行えば取引が始められます。

おすすめ投資(5)不動産クラウドファンディング

不動産クラウドファンディングは、不動産に複数人で投資する仕組みのことです。

投資家から集めた資金を用いて、事業者が不動産の取得や運用を行います。

不動産投資と聞くと、不動産を扱うため大きな金額が必要で、物件の管理が大変と思われる方もいるかもしれません。

不動産クラウドファンディングは、不動産投資とは異なり、誰でも取り組みやすいのが特徴です。

1口1万円程度の比較的少額から始められ、物件管理も事業者に任せることができるため、大きな手間がかかることはありません。

不動産クラウドファンディングを始めるための主な流れは以下のとおりです。

(1)利用したいサービスに会員登録する

(2)口座を開設する

(3)口座に入金をする

(4)投資したいファンド(不動産)を選択する

(5)投資金額の設定をする

気をつけるべきなのは、事業者が倒産した場合、出資した資金は戻ってこないので、慎重に事業者を選ぶ必要があります。

おすすめの不動産クラウドファンディングはえんファンディングです。

新NISAとiDeCoの違いは?

新NISAとiDeCoは、目的と使い勝手が異なるため、併用することでバランスの取れた資産形成が可能です。

新NISAは2024年から始まった制度で、年間360万円(成長枠240万円+つみたて枠120万円)まで非課税で投資でき、期間も無期限です。また、売却した分を再度使える「非課税枠の再利用」も可能になり、より柔軟な資産運用が実現しました。株式・投資信託・ETFなど幅広い商品に対応し、ライフイベントに応じた使い方ができます。

一方でiDeCoは個人型確定拠出年金制度で、老後資金を計画的に準備することが目的です。最大のメリットは、掛金が全額所得控除の対象になる点で、年収500万円の会社員が毎月2万円を拠出した場合、年間約3.6万円〜4.8万円程度の税負担が軽減されます。

新NISAとiDeCoの使い方として、たとえば新NISAで住宅購入や教育費といった中期的な支出に備えつつ、iDeCoで老後の年金不足に備えるといった戦略が有効です。

新NISAは柔軟性に富み、途中引き出しや再投資も自由ですが、iDeCoは引き出し制限の代わりに強力な節税効果があります。両者を組み合わせることで、資産の流動性と安定性を両立でき、将来の経済的リスクに備えることができます。

また、お金を効率よく増やす方法として、節税を上手く利用する手段もあります。以下の記事で詳しく節税方法を解説していますので、気になる方はぜひご覧ください。

忙しいサラリーマンこそほったらかし投資をはじめよう!

忙しいサラリーマンの方におすすめの投資はほったらかし投資です。

知識や経験を必要としないのですぐに投資を始めることができます。ほったらかし投資は長期投資が基本なので、一日でも早く始めるに越したことはありません。

「投資を始めたいけどまだ手を付けられていない」という方は、ほったらかし投資からはじめてみてはいかがでしょうか。

不動産投資が学べる漫画など特典プレゼント中

漫画だから分かりやすい。不動産投資が学べる特典を無料プレゼント。お申込みはこちらから。

特典提供元:株式会社えん

関連コラム記事

関連コラム記事

人気コラム記事ランキング

人気コラム記事ランキング