不動産投資と相続税の関係性を知る

相続税の基本と近年の動向

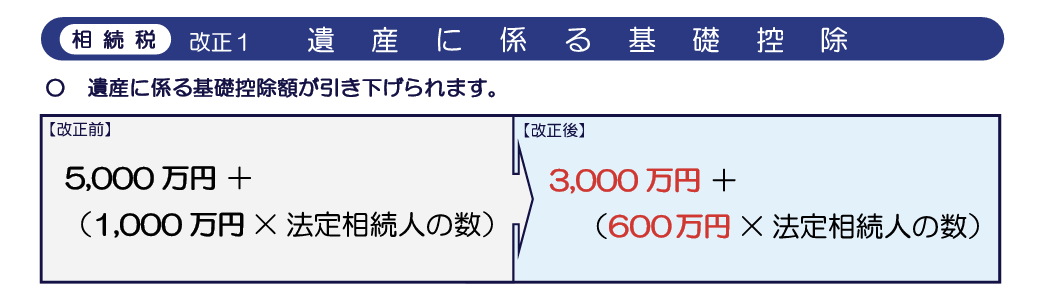

相続税は、被相続人(亡くなった人)から相続人(相続する人)に財産が移る際にかかる税金です。2015年の税制改正により、基礎控除額が大幅に引き下げられました。

現在の基礎控除額は以下の通りです。

参照:相続税及び贈与税の税制改正のあらまし(平成27年1月1日施行)

基礎控除額 = 3,000万円 + 600万円 × 法定相続人数

例えば、夫婦と子供2人の4人家族の場合、基礎控除額は4,800万円(3,000万円 + 600万円 × 3人)となります。

この金額を超える財産に対して相続税がかかるため、以前よりも多くの方が相続税の対象となっています。

不動産投資が相続税対策に有効な3つの理由

ここでは、不動産投資をすることで相続税対策ができる理由を3つあげます。

(1)資産価値の圧縮効果

不動産は、相続税評価額が市場価値より低く評価されることが多いため、相続税の課税対象となる資産価値を圧縮できます。

一般的に、土地や建物の価値は時価(実勢価格)の70~80%程度で評価されると言われています。

相続税評価額の仕組みについては次の章で詳しく解説します。

(2)収入源の確保

賃貸不動産からの収入は、相続人の生活基盤を支える重要な要素となります。

賃貸収入は相続税の納付に充てられる上に、不動産事業にかかる固定資産税や修繕費などの維持管理費用を捻出することも可能で、相続人の負担が軽減されます。

また、賃料は通常インフレに連動して上昇するため、将来の物価上昇に対する備えにもなります。

(3)分散投資によるリスク軽減

不動産投資は、株式や預金とは異なるリスク特性を持つため、資産の分散に寄与します。

不動産価格の変動は株式と比べて緩やかで、リーマンショック時には、株価が50%下落したのに対して地価は10%程度の下落ですみました。

相続税対策だけでなく、減価償却費の計上など、不動産特有の税制優遇があることも不動産投資のメリットです。

不動産相続税評価の仕組みと活用法

不動産投資が相続税対策として注目される大きな理由の一つに、相続税評価額が市場価値よりも低く算定されることがあります。

この「評価減」と呼ばれる効果により、相続税の課税対象となる資産価値を圧縮できるのです。

ここでは、不動産の相続税評価の仕組みと、その活用方法について詳しく見ていきましょう。

相続税評価額の算定方法

現金はそのままの金額が相続税の評価をされますが、不動産の相続税評価額は、国税庁が定める「財産評価基本通達」に基づいて算定されます。

主な評価方法は以下の通りです。土地と建物で評価方法が異なります。

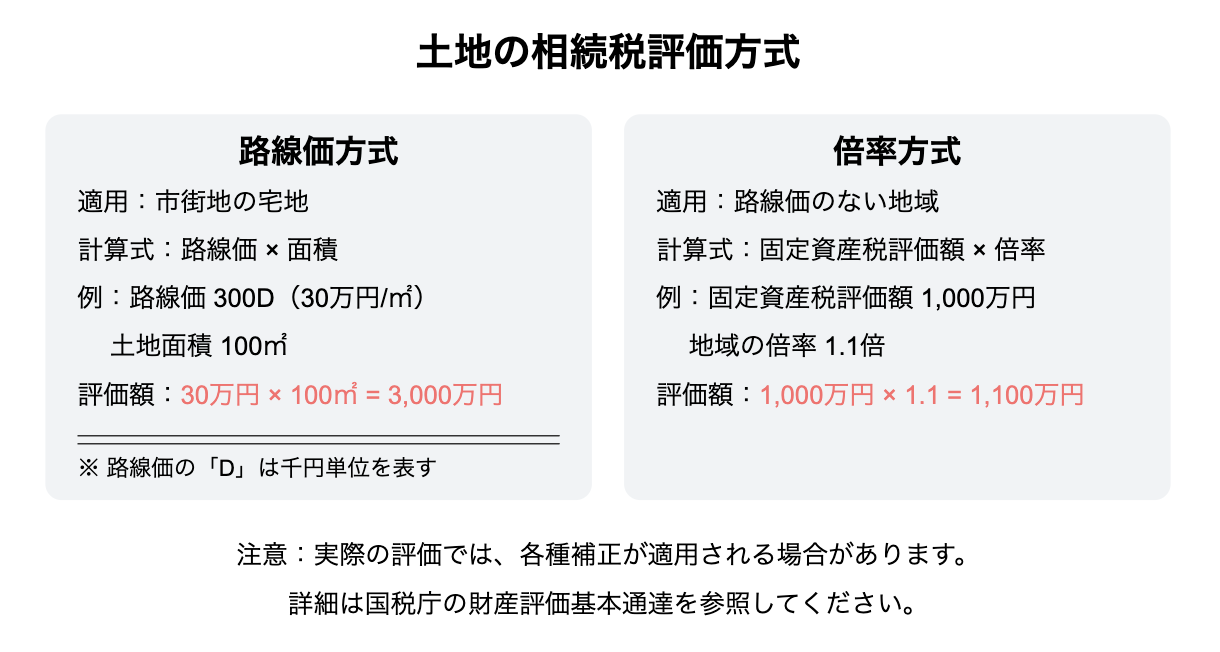

a) 土地:路線価方式または倍率方式

路線価方式:市街地の宅地に適用。路線価(1㎡あたりの評価額)に面積を乗じて算出

例えば、土地の住所に「300D」と表記があった場合には、30万円(300千円)が1平米あたりの路線価となります。

路線価が30万円、土地の広さが100平米の場合、「30万円 × 100平米 = 3,000万円」が土地の評価額となります。

倍率方式:路線価のない地域に適用。固定資産税評価額に一定の倍率を乗じて算出

固定資産税評価額が1,000万円、その地域の倍率が1.1倍であれば、「1,000万円×1.1=1,100万円」が土地の評価額となります。

相続税評価額は1年に1回、固定資産税評価額は3年に1回更新されます。

固定資産税評価額は、毎年送られてくる固定資産税の納税通知書・課税証明書などで調べることができるほか、地域の役所に問い合わせて調べることも可能です。

b) 建物:固定資産税評価額方式

固定資産税評価額をそのまま相続税評価額として使用します。

評価減を最大化する戦略

a) 土地と建物のバランス

一般的に、土地よりも建物の方が評価減効果が大きくなります。

これは、建物の評価額が経年劣化により下がっていくのに対し、土地の評価額は比較的安定しているためです。

新築や築浅の物件を選ぶことで、建物の割合を高め、全体の評価額を抑えることができます。

b) 地域選択

都市部と地方では評価方法が異なることがあります。

地方の方が評価減効果が大きくなる傾向にあるため、投資地域の選択も重要です。

ただし、地方物件は流動性や将来の価値変動リスクも考慮する必要があります。

c) 収益物件の活用

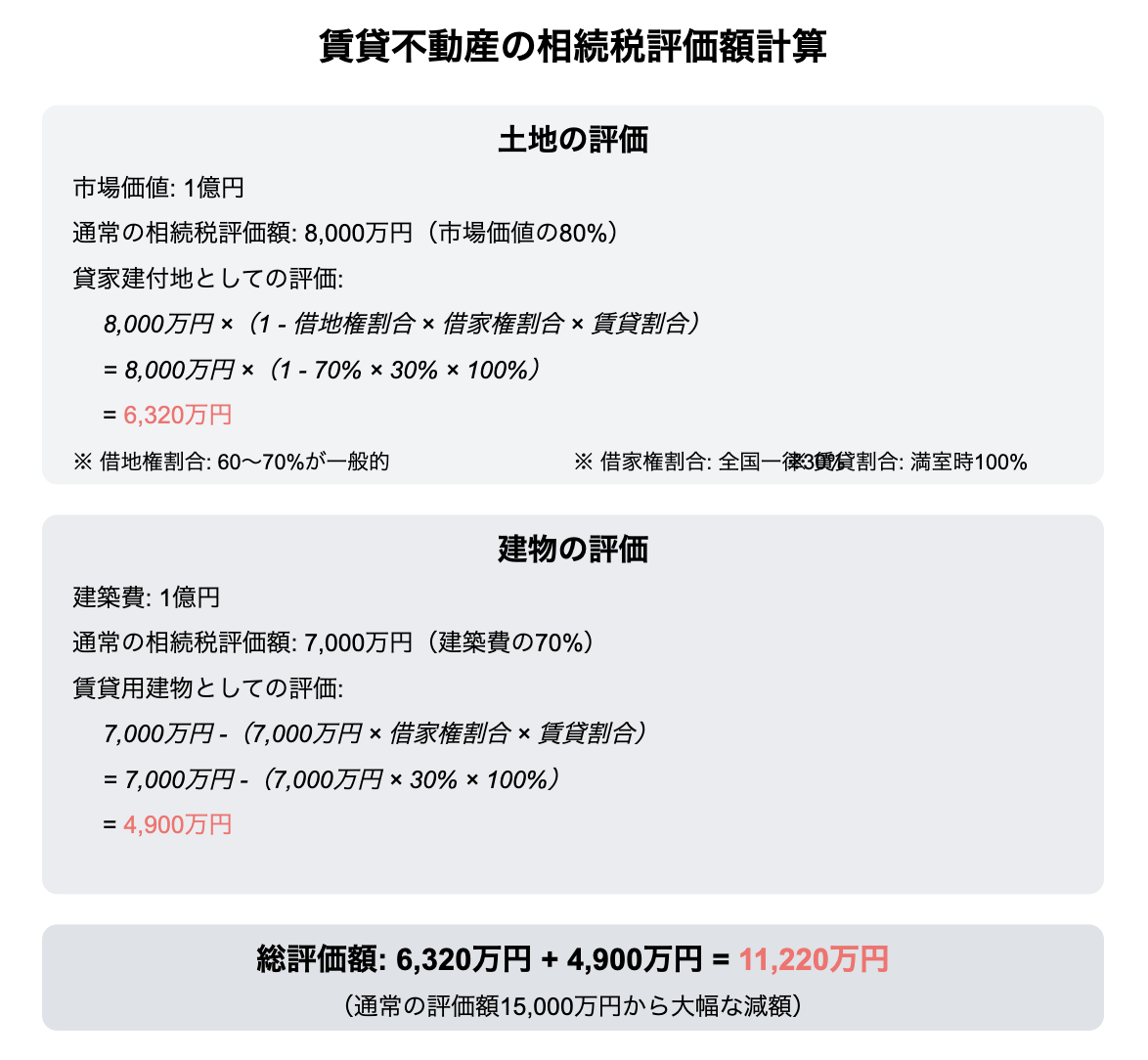

賃貸不動産(貸家建付地)は、自用地(自宅など)よりも相続税評価額を低く抑えられます。

これは、賃借人の権利を考慮するためです。

ここでは以下の概念を適用します。

●借地権割合:借主の権利割合(通常60~70%)

●借家権割合:全国一律30%

●賃貸割合:建物の使用状況(満室の場合100%)

土地の評価額計算式:

自用地評価額 ×(1 – 借地権割合 × 借家権割合 × 賃貸割合)

例:市場価値1億円の土地

●通常の相続税評価額:8,000万円(市場価値の80%)

●貸家建付地としての評価額

8,000万円 ×(1 – 70% × 30% × 100%)= 6,320万円

建物の評価額計算式:

固定資産税評価額 -(固定資産税評価額 × 借家権割合 × 賃貸割合)

例:建築費1億円の賃貸物件

●通常の相続税評価額:7,000万円(建築費の70%)

●賃貸用建物としての評価額

7,000万円 -(7,000万円 × 30% × 100%)= 4,900万円

上記の例の場合、土地と建物を合わせた総評価額は: 6,320万円(土地)+ 4,900万円(建物)= 11,220万円

これは、単純な土地と建物の市場価値(2億円)や通常の相続税評価額(1億5,000万円)と比べて大幅に低い評価となります。

不動産の相続税評価における評価減効果は、適切に活用することで大きな節税効果をもたらします。

しかし、不動産市場の変動や税制改正によって状況が変わる可能性もあるため、定期的な見直しと専門家への相談が重要です。

相続税対策としての不動産投資を検討する際は、この評価減効果を十分に理解し、自身の資産状況に合わせた最適な戦略を立てることが賢明です。

相続税の評価については、こちらの記事でも計算式を使って解説しています。

不動産相続の分割方法の一つである現物分割を採用するメリットを紹介しているのでご覧ください。

小規模宅地等の特例を活用

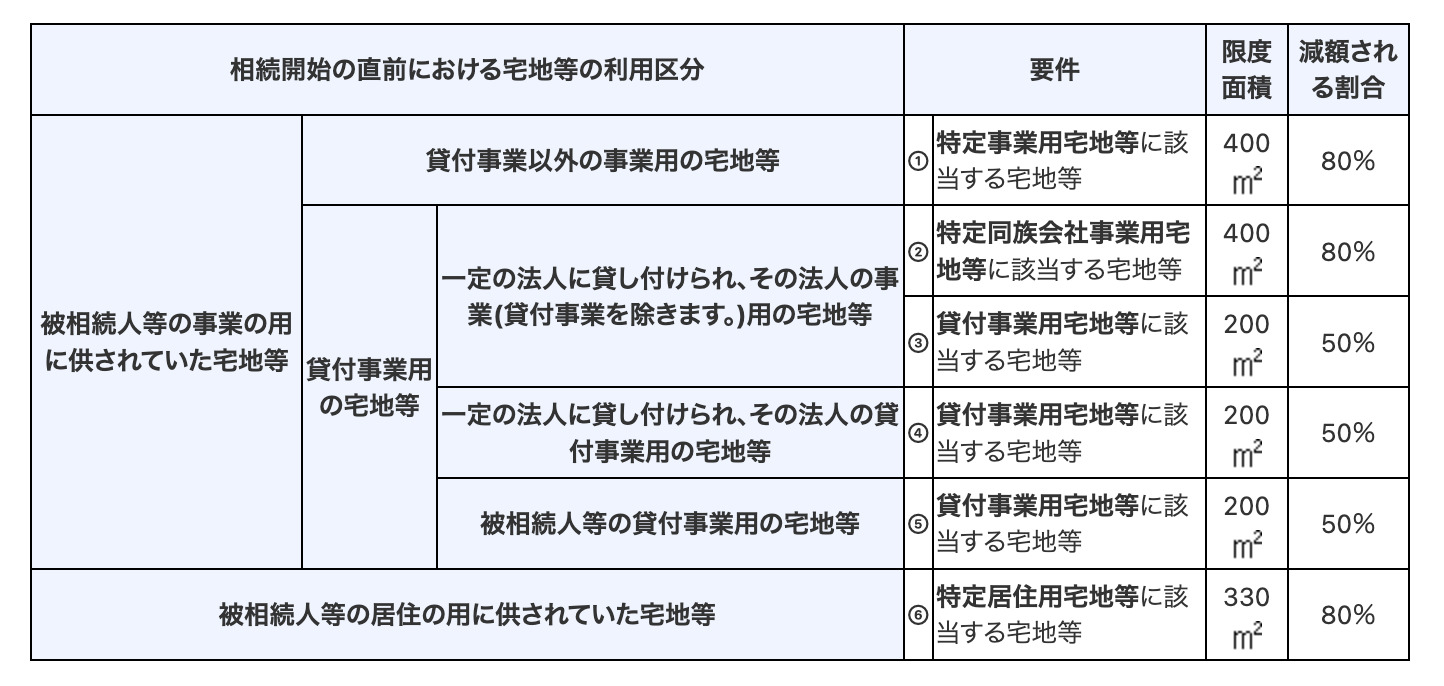

小規模宅地等の特例は、相続税の計算において非常に強力な節税効果をもたらす制度です。

この特例を活用することで、被相続人が住んでいた自宅や事業用に使用していた土地の評価額を大幅に減額することができます。

小規模宅地等の特例とは

この特例は、被相続人等が住居や事業に使用していた土地について、一定の要件を満たす場合に、相続税の計算上、評価額を最大80%減額できる制度です。

参照:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

適用対象となる土地の種類と減額割合

出典:No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

各種類の土地ごとに細かい要件がありますが、主な要件は以下の通りです。

(1)特定居住用宅地等

●被相続人が亡くなるまで住んでいたこと

●相続人が相続後も住み続けること

(2)特定事業用宅地等

●被相続人が亡くなるまで事業を行っていたこと

●相続人が相続後も事業を継続すること

(3)貸付事業用宅地等

●被相続人が貸付事業を行っていたこと

●相続人が相続後も貸付事業を継続すること

具体的な節税効果

例:市場価値5,000万円、330㎡の土地を特定居住用宅地として相続する場合

●通常の相続税評価額:5,000万円 × 80%(路線価方式) = 4,000万円

●小規模宅地等の特例適用後:4,000万円 × (1 – 80%) = 800万円

この例では、評価額が4,000万円から800万円に減額され、3,200万円もの節税効果が得られます。

注意点

(1)面積制限:各種類の土地ごとに定められた面積を超える部分には適用されません。

(2)選択適用:複数の土地が対象となる場合、最も有利な組み合わせを選択する必要があります。

(3)申告が必要:相続税の申告時に特例の適用を選択する必要があります。

(4)要件の維持:相続後も一定期間(通常3年)、要件を満たし続ける必要があります。

不動産投資による相続税対策の注意点

不動産投資は相続税対策として効果的ですが、同時にいくつかの重要な注意点があります。

これらのリスクや課題を理解し、適切に対処することが成功への鍵となります。

(1)不動産市場の変動リスク

不動産価値は地域や経済状況に応じて変動する可能性があります。

地域による差異:都市部と地方、または同じ都市内でも地域によって価値の変動幅が異なります。

経済変動の影響:景気後退期には不動産価値が下落するリスクがあります。

長期的視点の必要性:短期的な価値変動に一喜一憂せず、長期的な視点で投資を行うことが重要です。

対策:地域の将来性を十分に調査し、安定した需要が見込める物件を選択しましょう。

また、複数の地域に分散投資することでリスクを軽減することも重要です。

(2)管理・運営の負担

賃貸不動産の所有には継続的な管理と運営が必要となり、時間と労力がかかります。

主に以下のような負担が生じます。

●テナント募集と契約管理

●日常的な修繕やメンテナンス

●トラブル対応(騒音苦情、滞納など)

●定期的な設備更新や大規模修繕

対策:信頼できる不動産管理会社に委託することで、負担を軽減できます。

あらかじめ家族や相続人にも管理・運営のノウハウを伝えておきましょう。

(3)相続税評価額と実勢価格の乖離

相続税評価額が実勢価格を上回る場合、予想以上の税負担が生じる可能性があります。

地価の下落:購入時よりも地価が下落しているにもかかわらず、相続税評価額が高くなるケースがあります。

評価方法の違い:路線価方式と倍率方式で評価額が大きく異なる場合があります。

対策:定期的に不動産の評価額をチェックし、必要に応じて対策を講じましょう。

また、専門家(不動産鑑定士、税理士)に相談し、適切な評価方法を知っておき、いざという時に正しい選択ができるようにしておきましょう。

(4)流動性の低さ

不動産は換金性が低く、急な資金需要に対応しづらい側面があります。

売却に時間がかかる:適切な買い手を見つけるまでに数ヶ月から年単位の時間がかかることもあります。

相続税納付の問題:相続税の納付期限までに不動産を売却できない可能性があります。

その場合、税金を支払うための現金が手元にない事態に陥ってしまいます。

対策:不動産以外の流動性の高い資産も併せて保有することが大切です。

相続税納付のための資金を事前に準備しておきましょう。

(5)相続人の意向と能力の不一致

相続人が不動産経営に興味や能力がない場合、相続後の運営が難しくなる可能性があります。

相続人間の意見の相違:不動産の活用方法や売却の是非について意見が分かれるケースがよく起こります。

経営ノウハウの不足:多くの場合、相続人が不動産経営の経験やスキルを持っていません。

対策:生前から相続計画を立て、相続人と話し合いを持っておきましょう。

相続人に不動産経営のノウハウを伝える機会を設けることも大切です。

不動産投資による相続税対策は効果的ですが、これらの注意点を十分に理解し、適切に対処することが重要です。

専門家のアドバイスを受けながら、長期的な視点で計画を立て、定期的に見直すことで、リスクを最小限に抑えつつ、メリットを最大限に活かすことができるでしょう。

不動産投資で実現する安心な相続と資産継承

不動産投資を活用した相続税対策は、単なる節税だけでなく、次世代への資産継承を円滑に行うための重要な手段です。

この記事で紹介した方法を組み合わせることで、より効果的な対策が可能となります。

ただし、不動産投資は長期的な視点が必要であり、早期からの計画的な取り組みが重要です。

また、法律や税制は常に変化するため、定期的に専門家のアドバイスを受けながら、戦略を見直していくことをおすすめします。

相続税対策は、家族の未来を守るための重要な取り組みです。

不動産投資を通じて、資産を守りながら次世代へ繋ぐ賢明な方法を、ぜひ検討してみてください。

適切な準備と戦略により、大切な資産を有効に活用し、家族の幸せな未来を築くことができるでしょう。

不動産投資が学べる漫画など特典プレゼント中

漫画だから分かりやすい。不動産投資が学べる特典を無料プレゼント。お申込みはこちらから。

特典提供元:株式会社えん

関連コラム記事

関連コラム記事

人気コラム記事ランキング

人気コラム記事ランキング