1|不動産投資ローン借り換えの基本知識

不動産投資ローンの借り換えを検討する前に、まずはその仕組みと効果を正しく理解することが重要です。

借り換えは単に金利を下げるだけの手続きではなく、投資戦略全体に関わる重要な判断となります。

1-1|借り換えとは何か?仕組みを理解しよう

借り換えとは、現在利用している金融機関とは別の金融機関で新たにローンを組み、既存のローン残債を一括返済する手続きです。

新しいローンの条件(金利、返済期間、月々の返済額など)が現在のものより有利な場合、総返済額の削減や月々のキャッシュフローの改善が期待できます。

ただし、借り換えには手数料や諸費用が発生するため、これらのコストを差し引いても借り換えメリットが得られるかの計算が必要です。

1-2|借り換えで得られるメリットと注意点

【メリット】

最も大きなメリットは、金利差による総返済額の削減です。

例えば、残債2,000万円・残存期間20年のローンで金利が2.5%から2.0%に下がった場合、総返済額は約110万円削減されます。

また、月々の返済額も約4,500円減少し、キャッシュフローの改善につながります。

さらに、返済期間の見直しも可能です。残存期間を延長すれば月々の返済負担を軽減でき、短縮すれば総返済額をさらに削減できます。

金融機関によっては、繰上返済手数料が無料になるなど、より柔軟な返済条件を選択できる場合もあります。

【注意点】

借り換えには必ずコストが発生します。

主な費用として、事務手数料(融資額の1~3%程度)、登記費用(10~30万円程度)、司法書士報酬、火災保険の見直し費用などが挙げられます。

これらの費用総額は、物件価格や借入額にもよりますが、50~100万円程度になることが一般的です。

また、借り換えには再審査が必要で、年収や勤務先、信用情報などが改めてチェックされます。

初回融資時より年収が下がっていたり、他の借入が増えている場合は、審査に通らない可能性もあります。

手続きには1~2ヶ月程度の期間を要するため、その間は金利変動リスクにも注意が必要です。

不動産ローンについては以下の記事で基礎知識を解説しています。

不動産投資ローンの金利を徹底解説!初心者向けの基礎知識と金利相場

不動産投資ローンの金利を徹底解説!初心者向けの基礎知識と金利相場

2|借り換えタイミングを見極める3つの判断基準

借り換えを成功させるためには、感覚的な判断ではなく、明確な数値基準に基づいて判断することが重要です。

ここでは、初心者の方でも迷わず判断できる3つの具体的な基準をご紹介します。

これらの基準を満たしていれば、借り換えによるメリットを十分に享受できる可能性が高まります。

2-1|金利差による判断基準

最も重要な判断基準は、現在の金利と借り換え後の金利差です。

一般的に、金利差が0.5%以上あれば借り換えを検討する価値があるとされています。

ただし、この基準は残債額や残存期間によって変わってきます。

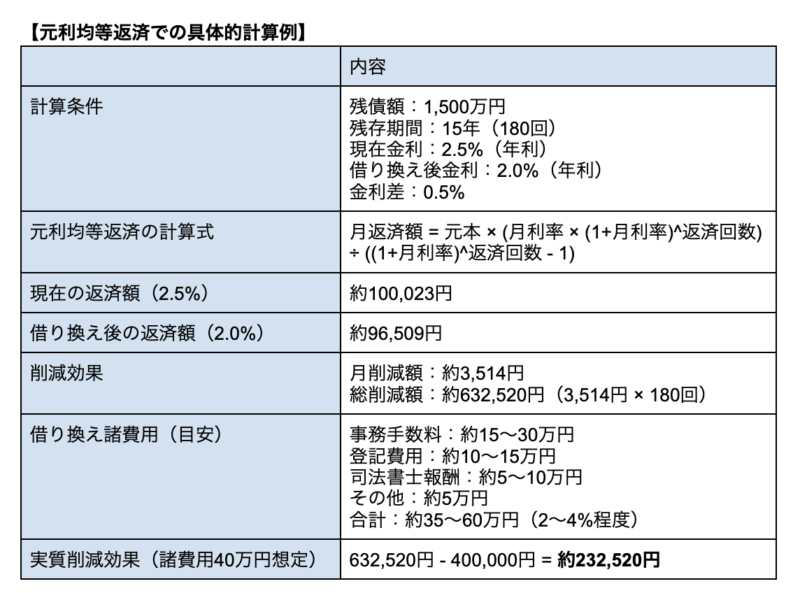

【元利均等返済での具体的計算例】

不動産投資ローンで最も一般的な「元利均等返済」(毎月の返済額が一定になる方式)を前提に、具体的な削減効果を計算してみましょう。

上記例では諸費用を40万円と仮定すると、

実質削減効果 = 632,520円 – 400,000円 = 232,520円

つまり、0.5%の金利差でも十分なメリットが得られることがわかります。

2-2|残債額と残存期間による判断基準

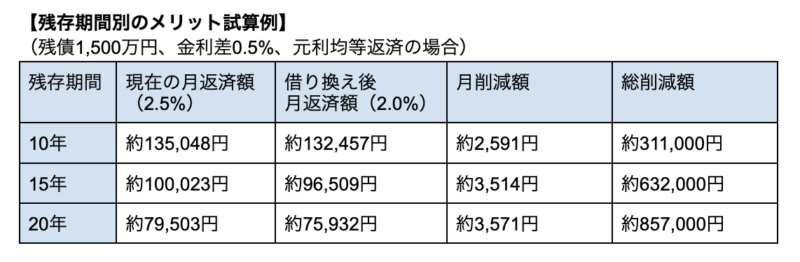

借り換えメリットは、残債額と残存期間に大きく左右されます。

残債額1,000万円以上、残存期間10年以上が借り換え検討の目安となります。

このように、残存期間が長いほど借り換えメリットは大きくなります。

ただし、残存期間が5年以下の場合は、諸費用を考慮するとメリットが小さくなる可能性があります。

完済予定年齢が80歳を超える場合、金融機関によっては融資を受けられない可能性があります。

借り換えを検討する際は、完済予定年齢も含めて総合的に判断しましょう。

2-3|市場金利動向による判断基準

市場金利の動向を見極めることで、より効果的なタイミングで借り換えを実行できます。

日本銀行の金融政策や長期金利の動きが、不動産投資ローン金利に直接影響するためです。

【金利動向の見極めポイント】

① 10年国債利回りの動向

不動産投資ローンの固定金利は、10年国債利回りを基準に決定されることが多いです。

国債利回りが低下傾向にある時期は、借り換えに有利なタイミングといえます。

② 日本銀行の金融政策

2024年3月にマイナス金利政策が解除された後も、日銀は緩和的な金融政策を維持しています。

政策変更の兆しがある場合は、金利上昇前に借り換えを検討することが重要です。

金利上昇が不動産投資に与える影響については以下の記事で詳しく解説しています。

金利上昇が不動産価格に与える2つの影響!背景と今後の金利対策を解説

金利上昇が不動産価格に与える2つの影響!背景と今後の金利対策を解説

③ 金融機関の競争状況

新規参入や競争激化により、一時的に金利優遇キャンペーンが実施される場合があります。

このような機会を狙うことで、通常より有利な条件で借り換えが可能になります。

実際の判断においては、複数の金融機関から見積もりを取得し、条件を比較することが大切です。

金利だけでなく、事務手数料や保証料なども含めた総コストで比較することで、真のメリットを把握できます。

3|借り換えタイミングの具体的な計算方法

借り換えの判断基準を理解したら、次は実際に自分の状況に当てはめて計算する方法を身につけましょう。

この章では、複雑な数式を使わずに借り換えメリットを算出する実用的な方法と、損益分岐点の考え方を具体例とともに解説します。

これらの計算方法をマスターすれば、金融機関の提案に惑わされることなく、自信を持って借り換えの判断ができるようになります。

3-1|借り換えメリットの簡単計算式

借り換えメリットを正確に把握するための、実用的な計算手順をご紹介します。

専用の計算ソフトがなくても、基本的な電卓があれば十分に計算可能です。

【簡易計算の3ステップ】

STEP1:年間削減効果を算出

元利均等返済での計算が複雑な場合は、以下の簡易計算式を活用できます。

簡易計算式:年間返済額 ≒ 残債額 × (金利 + 1/残存期間)

具体例(残債1,200万円、金利2.3%→1.8%、残存期間12年)

・現在:1,200万円 × 0.106 = 約127万円

・借り換え後:1,200万円 × 0.101 = 約121万円

・年間削減額:6万円

STEP2:借り換え諸費用の確認

一般的な諸費用は融資額の3~5%程度(上記例では約36~60万円)

STEP3:実質メリットの判定

総削減効果(6万円×12年=72万円)- 諸費用(45万円)= 実質メリット27万円

より正確な計算のために、複数の金融機関が提供する無料シミュレーションツールで計算結果を検証し、実際の借り換え予定先から詳細な費用見積もりを取得することをお勧めします。

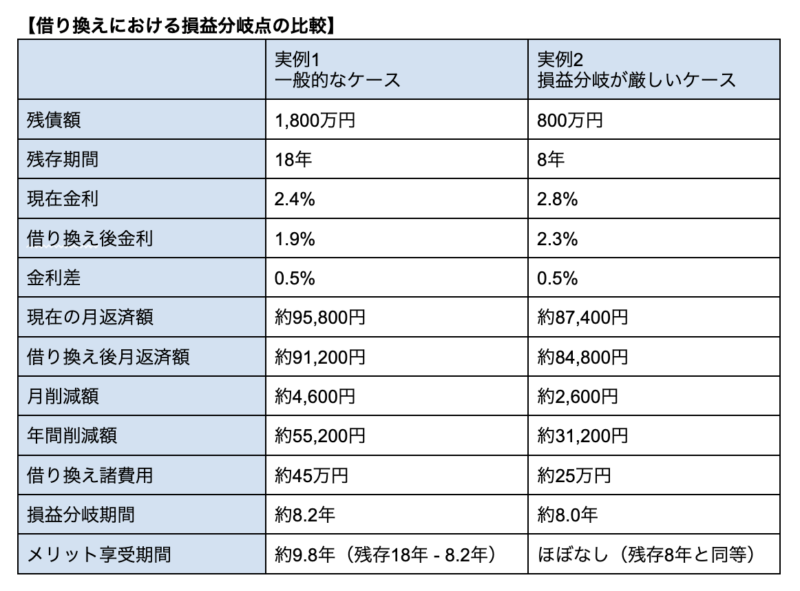

3-2|実例で学ぶ損益分岐点の計算

借り換えにおける損益分岐点とは、「借り換え諸費用を回収できるまでの期間」を指します。

この期間を理解することで、借り換えの適切なタイミングを判断できるようになります。

【判断基準としての損益分岐点】

・損益分岐期間が残存期間の半分以下:借り換えを積極的に検討

・損益分岐期間が残存期間の半分~3分の2:慎重に検討

・損益分岐期間が残存期間の3分の2以上:借り換えは見送り

【計算時の注意点】

① 将来の金利変動リスク

変動金利で借り換える場合は、将来の金利上昇リスクも考慮する必要があります。

② 税務上の影響

借り換え諸費用は一括経費計上できる場合があるため、税務上のメリットも考慮しましょう。

③ 繰上返済予定の影響

将来の繰上返済予定がある場合は、実際の返済期間が短くなるため、損益分岐点の計算も調整が必要です。

これらの計算方法を身につけることで、金融機関の営業トークに惑わされることなく、客観的なデータに基づいた借り換え判断ができるようになります。

4|賢い借り換えタイミングで収益性を向上

不動産投資ローンの借り換えは、適切なタイミングで実行すれば投資収益を大幅に改善できる有効な手段です。

この記事では、借り換えの基本的な仕組みから、金利差0.5%以上、残債額1,000万円以上・残存期間10年以上という具体的な判断基準、そして元利均等返済を前提とした実用的な計算方法をご紹介しました。

特に重要なのは、損益分岐点を正確に算出し、借り換え諸費用を差し引いても十分なメリットが得られるかを客観的に判断することです。

日銀の金利政策転換により金利上昇局面を迎えている現在、借り換えのメリットが得られるケースは限定的になってきています。

しかし、既存ローンが特に高い金利であったり、変動金利から固定金利へのリスクヘッジを検討したりする場合には、依然として借り換えを検討する価値があります。

まずは現在のローン条件を正確に把握し、複数の金融機関から情報収集を始めてみましょう。

本記事の計算方法を活用して、あなたの不動産投資をより収益性の高いものへと成長させ、将来の経済的自由への道のりを確実に進めていくことを期待しています。

不動産投資が学べる漫画など特典プレゼント中

漫画だから分かりやすい。不動産投資が学べる特典を無料プレゼント。お申込みはこちらから。

特典提供元:株式会社えん

関連コラム記事

関連コラム記事

人気コラム記事ランキング

人気コラム記事ランキング