不動産投資の利回りとは

不動産投資における利回りは、物件を購入するために投資した金額に対する、1年間の家賃収入で得られる利益の割合を表したものです。

利回りには「表面利回り」と「実質利回り」があり、それぞれ計算方法や意味が異なります。

利回りをひとまとめにして捉えると、予想していた利益と実際に得られる利益に大きなギャップが生まれるため、それぞれの意味を正しく理解することが大切です。

それぞれの特徴を解説していきます。

表面利回りと計算方法

グロス利回りとも呼ばれ、投資額(物件価格)に対する1年間で得られる賃料収入の割合を表面利回りといいます。

広告やインターネット上で表示されている不動産投資での利回りは、表面利回りを指すことが多いです。

計算式は、「表面利回り(%) = 年間家賃収入 ÷ 投資額(税込み物件価格) × 100」です。

例えば、以下の条件の場合を計算してみます。

●2,000万円の物件を購入

●1か月の家賃を10万円に設定(年間家賃収入:120万円)

表面利回り(%) = 120万円 ÷ 2,000万円 × 100

= 6.0%

この物件の表面利回りは6%となります。

このように表面利回りは計算されますが、運用にかかる費用は考慮しないのが特徴です。

詳細な利回りを把握するためには、次に解説する「実質利回り」を確認する必要があります。

実質利回りと計算方法

不動産投資の運用で発生する費用を考慮した利回りを実質利回りといいます。

ネット利回りといわれるケースもあります。

計算式は、「実質利回り(%) = (年間家賃収入 – 年間諸費用) ÷ (税込み物件価格 + 購入時の諸費用) × 100」です。

例えば、以下の条件の場合を計算してみます。

●2,000万円の物件を購入

●購入時の諸費用として100万円

●1か月の家賃を10万円に設定(年間家賃収入:120万円)

●1年間で発生する諸費用として、20万円

実質利回り(%) = (120万円 – 20万円) ÷ (2,000万円 + 100万円) × 100

= 100万円 ÷ 2,100万円× 100

= 4.7% ≒(4.761・・・)

この物件の実質利回りは4.5%となります。

実質利回りが物件情報に掲載されているケースは少ないため、自分で計算する必要があります。

実質利回りを計算することで、より具体的な収益力を把握できるため、不動産投資物件を検討する際は確認するようにしましょう。

ワンルームマンション投資で発生する費用を以下の記事で詳しく解説していますので、ぜひ参考にしてください。

ワンルーム投資にはどんな費用がどのくらいかかるの?費用の内訳を解説

高利回りは危険?利回りとリスクの関係性

利回りが高い理由として、以下の2点が挙げられます。

(1)物件価格が安すぎる

(2)家賃収入が高すぎる

(1)物件価格が安すぎる

年間家賃収入が120万円の物件で、物件価格が2,000万円であれば表面利回りは6%。

しかし、物件価格が1,200万円の場合、表面利回りは10%で、高い利回りです。

家賃が同じで物件価格が相場より極端に安い場合は、大規模なリフォームや修繕でコストがかかる可能性もあることや、今後家賃が下落傾向にある等のリスクを考慮しておきましょう。

(2)家賃収入が高すぎる

物件価格が3,000万円・年間家賃収入が120万円の場合、表面利回りは4%。年間家賃収入が240万円だと、表面利回りは8%で倍の数値です。

物件価格が同じで家賃が相場より極端に高い場合は、キャンペーン等の特別な条件で入居が決まっていることも考えられるので、家賃は相場に近づくことで下がる可能性があるというリスクを考慮しておきましょう。

高利回りの物件には利回りが高い理由があるため、目先の利益だけでない長期的な視点を持ち、物件選びをする意識が大切です。

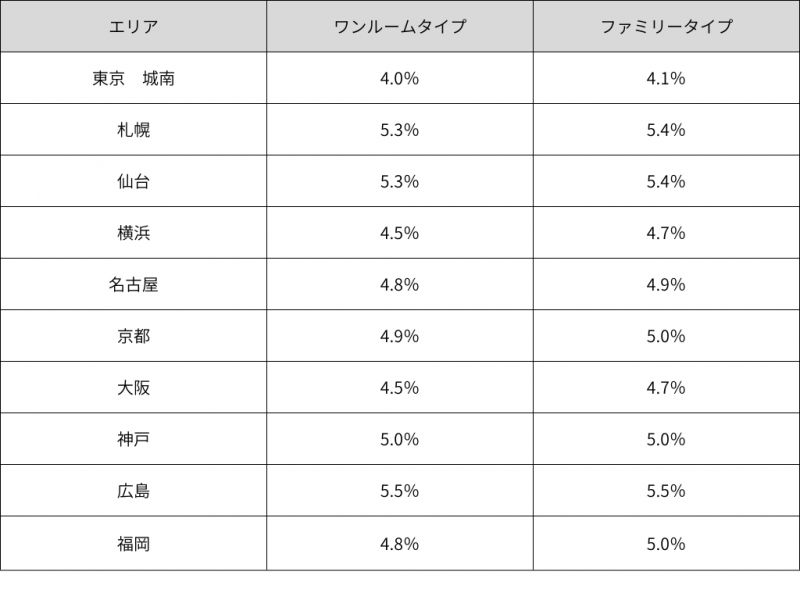

不動産投資における利回りの相場は物件によって異なる

不動産投資における利回りの相場は、物件の種類や立地によって異なります。

物件の種類別・エリア別の利回り相場は、以下の通りです。

出典:一般財団法人 日本不動産研究所「第 46 回 「不動産投資家調査」(2022 年 4 月現在)の調査結果」

不動産投資における利回り相場は5%前後です。

ただし、現在は不動産価格の高騰の背景から利回りの低下傾向が見られ、今後も低下の傾向があります。

高利回りに惑わされず、複数の物件を比較検討をしてください。

不動産投資の利回りで注意すべきこと4選

不動産投資における利回りについて注意すべきことが43つあります。

(1)表面利回りは経費が考慮されていない

(2)実質利回りを鵜吞みにしない

(3)利回りは変動する

(4)利回りに最低ラインはない

それぞれを解説していきます。

(1)表面利回りは経費が考慮されていない

表面利回りは、実質利回りのように経費が考慮されていません。

表面利回りで物件購入後の利益を予測している場合、「思っていたより利益を得られない」状態に陥る可能性があります。

不動産投資ではほとんどの場合、物件購入時にローンを利用するため、継続的に一定の利益を得て、返済することが必要です。

利益の予測は、物件の収益力を大まかに把握しつつ実施してください。

(2)実質利回りを鵜吞みにしない

一般的に、物件情報に掲載されているのは表面利回りです。

実質利回りが掲載されている場合も、その数値を鵜呑みにしてはいけません。

不動産投資にかかる経費はさまざまにあるため、記載されている実質利回りに、すべての経費が含まれていない可能性もあります。

諸経費を洗い出し、一度自分で計算をして確認することが大切です。

(3)利回りは変動する

物件購入時の利回りは、運用を実施する中で変動するため、当初の利回りは維持できません。

不動産は築年数や需要の変化によって価値が落ちると、空室リスクの上昇や賃料の値下げによる、利回りの低下が予想できます。

長期的な視点で、将来的に需要が続きそうなエリアを選ぶなど、現在の利回りと比較して、大きな変動が起きない物件を選ぶことが大切です。

利回りに最低ラインはない

不動産投資を行う上で、利回りの最低ラインを知って、物件選びをしようと考えている人もいるでしょう。

しかし、理想の利回りは投資手段や物件の選び方で変わってくるため、一概にいえません。

たとえば、マンション1室に投資をする場合、新築物件と中古物件を選ぶかで利回りが変わっていきます。

さらには、不動産投資を行うエリアによっても異なります。

購入を検討している物件の条件を確認し、利回りの相場と比較することで、利回りを把握しやすくなるでしょう。

利回りが低くてもおすすめな物件の特徴4選

高い利回りに目が行きがちですが、低い利回りでも投資効果が高い物件もあるため、購入を検討してみるのもおすすめです。

おすすめの物件には主に4つの特徴があります。

(1)人気エリア物件

(2)資産性が高い物件

(3)低金利で借入が可能な物件

(4)メンテナンスが行き届いている物件

それぞれを解説していきます。

(1)人気エリア物件

利回りが低い物件でも人気エリアにある場合、投資効果が高くなるケースがあります。

人気エリアの場合、物件の周辺環境がよく、住みたい人が多いため、買い手がつきやすいです。

不動産投資では、最終的に物件を買い取ってもらう必要があるため、買い手がつきやすい物件を購入するのは、投資の出口戦略が立てやすいため、おすすめです。

(2)資産性が高い物件

長期で不動産投資を行う場合、資産性が高く、価値や家賃が下がりにくい物件は、利回りが低くても安心して投資ができます。

資産性が高い物件の特徴として、人気エリアであること以外にも、周辺環境が良いことや土地の形がキレイであること、接道状況がよいことなどがあります。

資産性が高く、家賃が下がりにくい物件であれば資産形成がしやすく、インフレにも対応しやすいため、購入を検討してみてはいかがでしょうか。

不動産投資がインフレに対応しやすい理由を以下の記事で詳しく解説しています。

気になる方は、ぜひご覧ください。

不動産投資がインフレに強い理由とは?インフレ対策の4つのリスクとポイント

(3)低金利で借入が可能な物件

銀行からの物件評価が高いケースもあり、低金利で借入ができることもあります。

低金利で借入が出来れば、月々の支払い金額も抑えられるため、実質利回りは高くなる可能性があります。

さらには、利益が高利回りの物件とあまり変わらないのであれば、リスク回避の手段として低金利で借入ができる物件で投資を行うのもおすすめです。

(4)メンテナンスが行き届いている物件

メンテナンスが行き届いている物件の場合、低い利回りでも購入検討するのがおすすめです。

外壁塗装や室内の適切な原状回復が出来ていれば、修繕費が発生しにくいため、長期目線での投資効果が高いといえます。

メンテナンスが行き届いていない場合は、高い利回りでもトラブルが起こりやすく、数百万円の修繕費が突発的にかかる可能性があるので、注意が必要です。

これら4つの特徴を確認することで、利回りが低くても投資効果が高い物件を購入しやすくなります。

ぜひ、検討してみてください。

初めての不動産投資は「えんfunding」

不動産投資における利回りは、物件を選定する際の判断基準として注目するべき指標です。

高利回りは高い利益が期待できる反面、空室リスクや修繕・リフォームの発生リスクなどを抱えています。

必ず高利回りの物件が最適なわけではありません。

リスクを抑えた不動産投資をしたい場合は、不動産クラウドファンディングがおすすめです。

不動産クラウドファンディングでは、たった1万円から投資が可能で、物件の管理も事業者に任せられるなどのメリットがあります。

不動産クラウドファンディングに興味のある方は、えんfundingで不動産投資を始めてみてください。

不動産投資が学べる漫画など特典プレゼント中

漫画だから分かりやすい。不動産投資が学べる特典を無料プレゼント。お申込みはこちらから。

特典提供元:株式会社えん

関連コラム記事

関連コラム記事

人気コラム記事ランキング

人気コラム記事ランキング