ふるさと納税とは

ふるさと納税は全国から自分の応援したい自治体に寄附をするという形で税金を納める制度です。

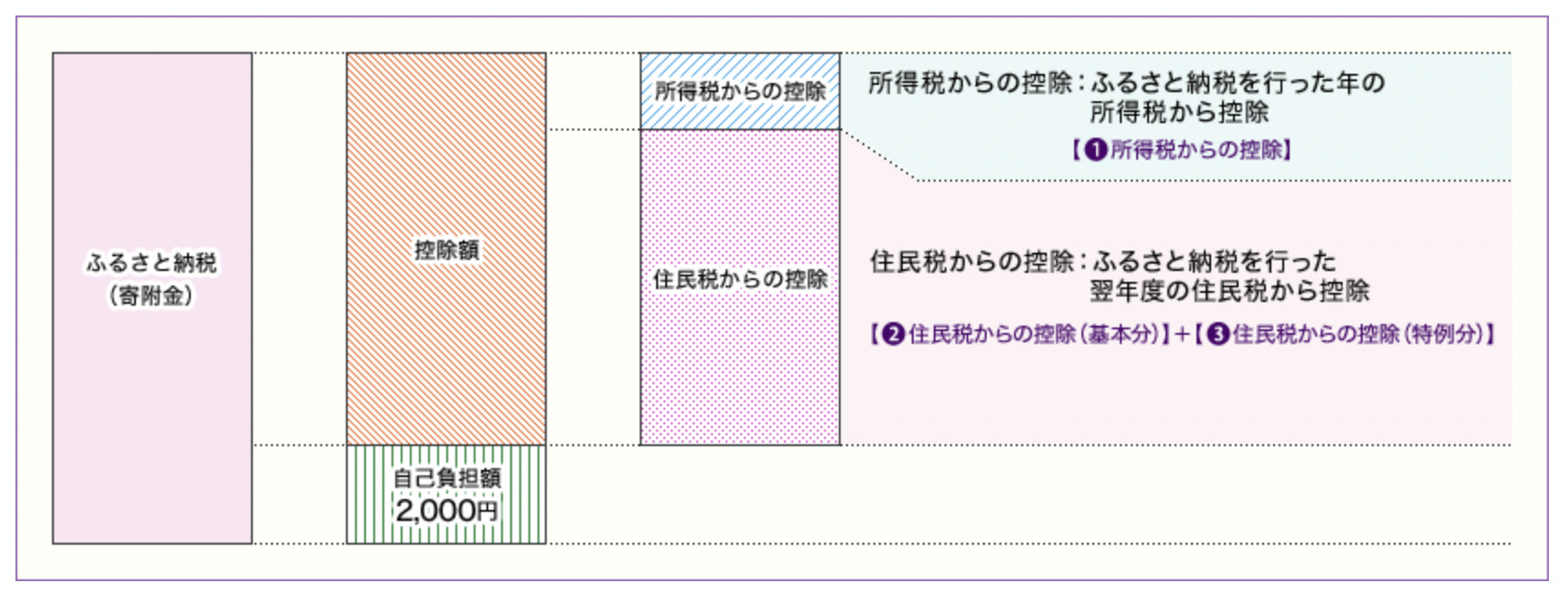

寄附する人は実質的な自己負担金2,000円で、お礼として返礼品がもらえるだけでなく、自己負担金を除いて原則として全額が所得税と住民税から控除されます。これには上限があるので注意が必要です。

自治体は子育てや教育、地域・産業振興などの行政サービスを寄附の使い道として用意しています。

寄附をする人は寄附金の使い道を選べるので、自治体への応援の気持ちを強くもてます。

なお、ふるさと納税について以下の記事にまとめています。ぜひともご覧ください。

不動産所得がある会社員はふるさと納税を忘れずに!【2025年版】

ふるさと納税の控除限度額や計算方法を解説

ふるさと納税で控除を受ける場合は上限額があります。

上限額を知らないと、気がついたら上限額を超えてふるさと納税のメリットを十分に受けられないかもしれません。

この章では、以下の2点について解説していきます。

(1)所得税と住民税からの控除額の計算方法

(2)全額控除されるふるさと納税額の早見表

それぞれ解説していきます。ぜひとも自分の上限額を知るための参考にしてみてください。

(1)所得税と住民税からの控除額の計算方法

ふるさと納税の控除限度額は、所得税からの控除と住民税からの控除の合算となります。

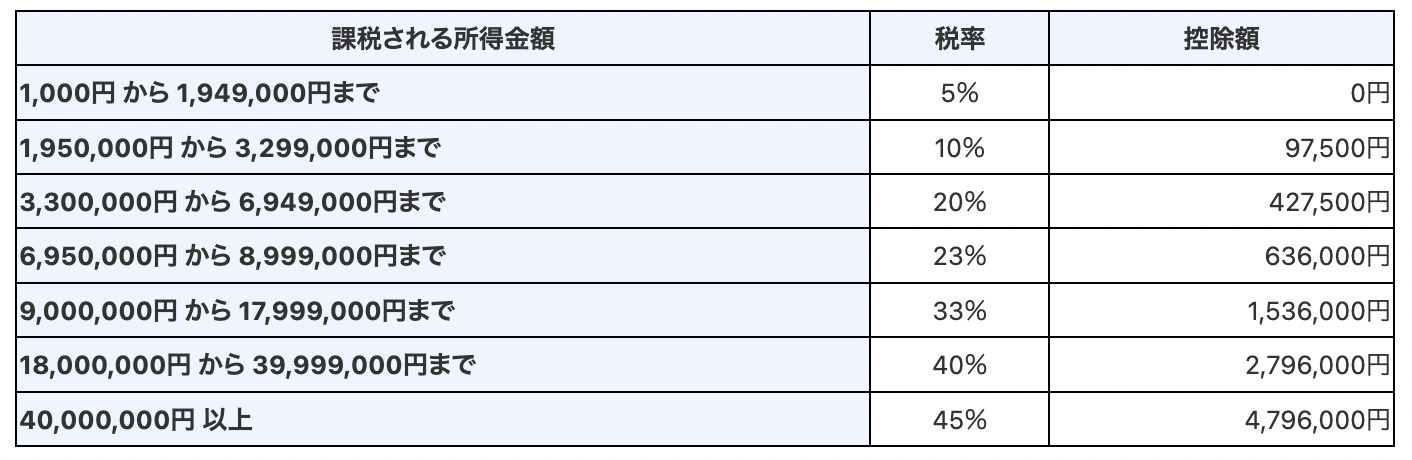

所得税と住民税からの控除額の計算方法と全額控除されるふるさと納税額の目安はそれぞれ以下のとおりです。

・所得税からの控除

(ふるさと納税額-2,000円)×「所得税の税率」

なお、控除の対象となるふるさと納税額は、総所得金額等の40%が上限です。

・住民税からの控除(基本分)

(ふるさと納税額-2,000円)× 10%

なお、控除の対象となるふるさと納税額は、総所得金額等の30%が上限です。

・住民税からの控除(特例分)

(ふるさと納税額-2,000円)×(90%-所得税の税率)

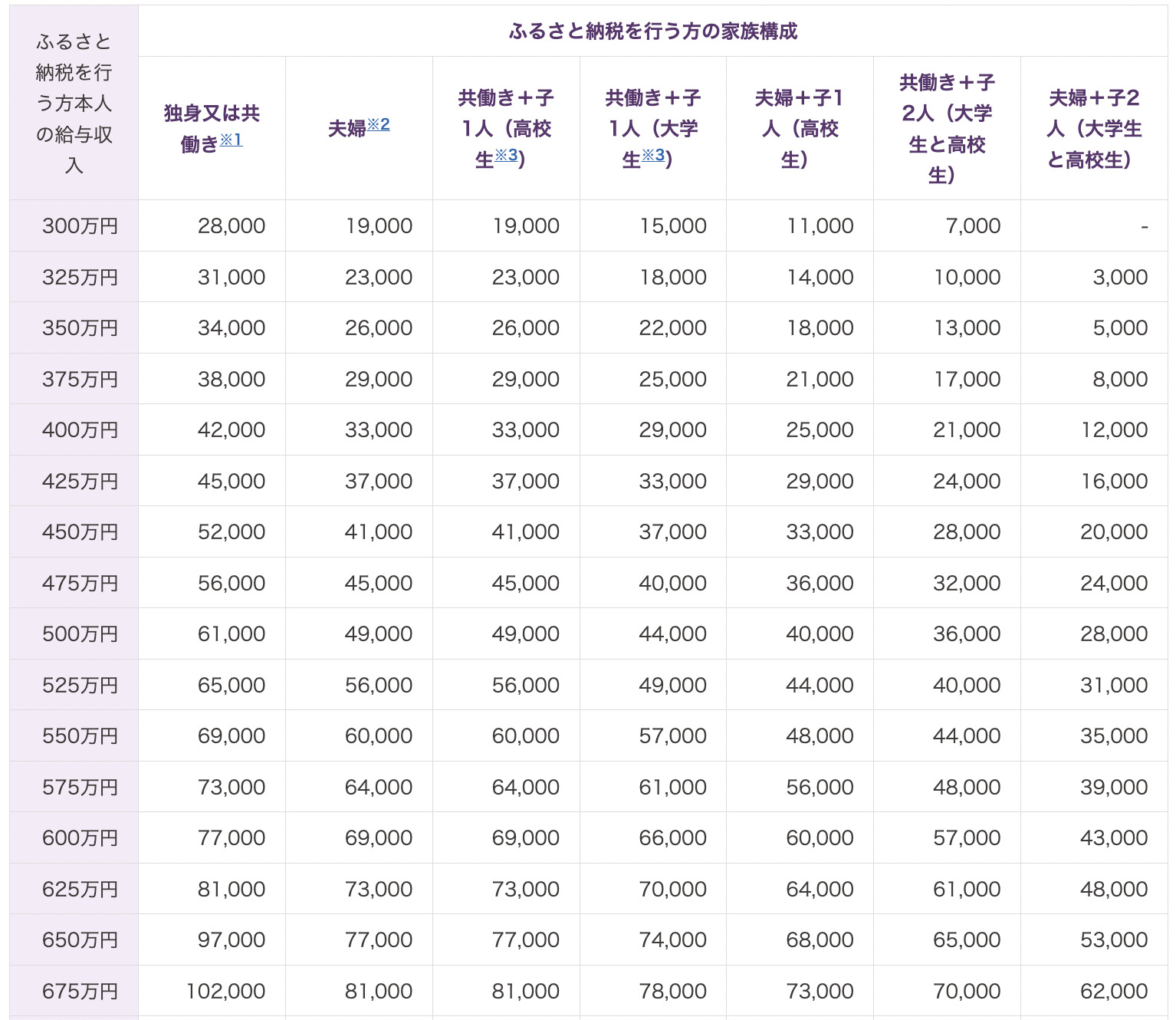

(2)全額控除されるふるさと納税額の早見表

以下の表は、自己負担額の2,000円を除いた全額が所得税(復興特別所得税を含む)及び個人住民税から控除される、ふるさと納税額の目安一覧です。

ふるさと納税ができる限度額は、年収や家族構成などによって異なります。

上記の表は、住宅ローン控除や医療費控除など、他の控除を受けていない給与所得者のケースです。

年金収入のみの方や不動産所得などがある事業者の方、住宅ローン控除や医療費控除等、他の控除を受けている給与所得者の方の控除額上限は表とは異なるので注意してください。

また、社会保険料控除額については給与収入の15%と仮定しています。

総務省のサイトでは、控除額のシミュレーションができるので試してみてください。

なお、具体的な計算は、お住まいの市区町村にお問い合わせください。

不動産所得があるとふるさと納税の限度額が上がる

不動産所得があると、給与所得に不動産所得が加わるため控除限度額が上がり、ふるさと納税で寄附できる金額が上がります。

寄附金額が上がれば、返礼品の選択肢が増えたり、寄附先の自治体を増やしたりできるメリットがあります。

ちなみに、不動産所得が赤字の場合は所得が減少するので、ふるさと納税の控除限度額は下がります。

出典:所得が年金の方、自営業者の方のふるさと納税控除上限額について

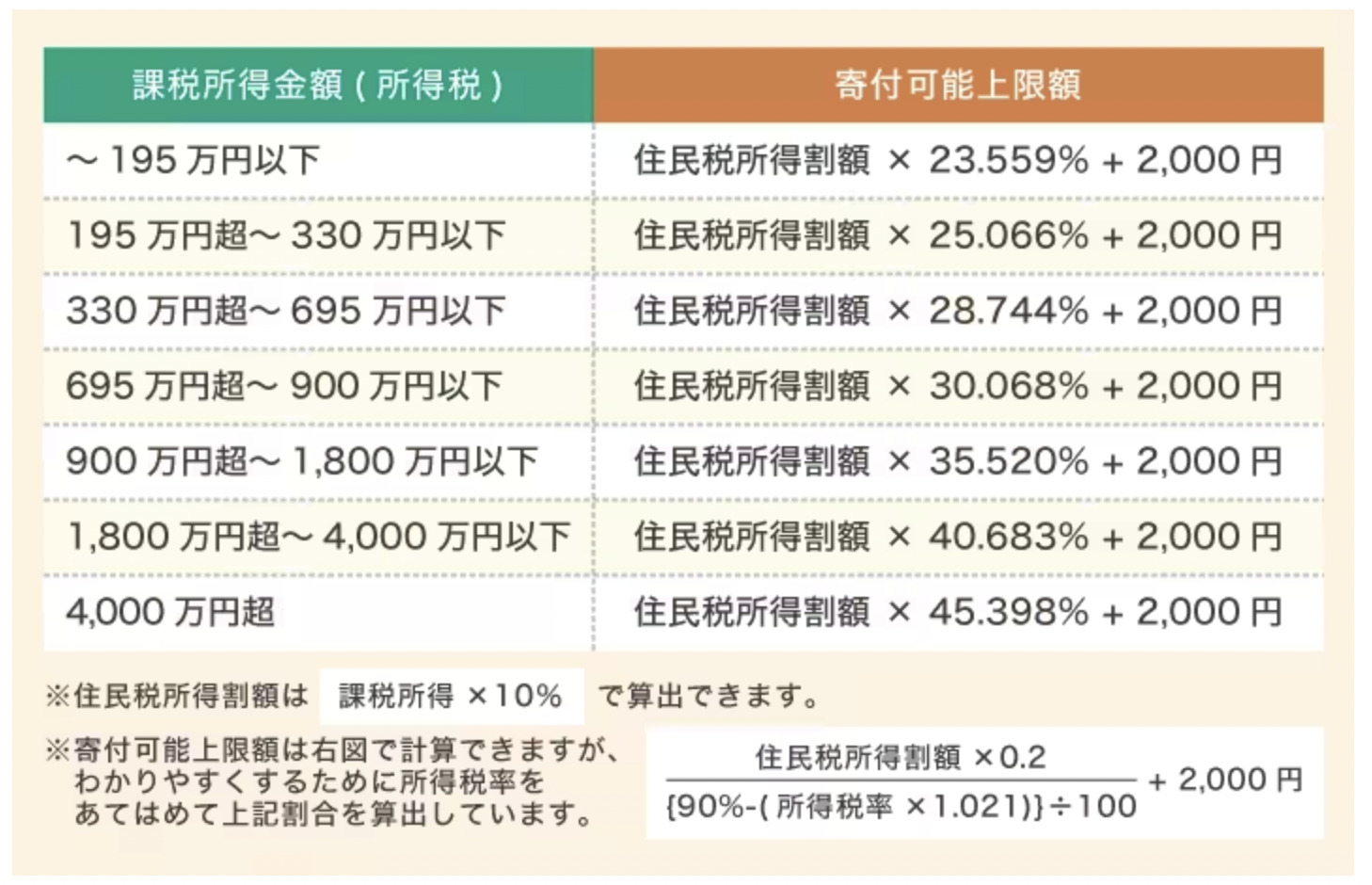

ふるさと納税の控除上限額の計算には、「住民税所得割額」が必要です。

住民税所得割額は、毎年5月か6月に住んでいる自治体から送られる「住民税決定通知書」に記載されています。

これがわからない場合は、課税所得金額の10%程度がおおよその住民税所得税割額となります。

たとえば、課税所得金額が300万円の場合は、寄附可能上限額を出すために25.066%をかけて自己負担金額の2,000円を足して計算します。

「寄附可能上限額」=「住民税所得割額」 × 25.066% + 2,000円

課税所得金額が300万円の人の場合、寄附可能上限額は77,000円程度となります。

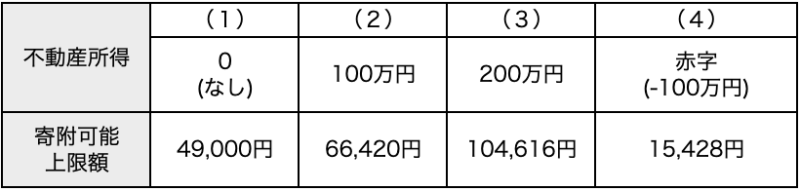

不動産所得による限度額変化のシュミレーション

不動産所得によってふるさと納税の寄附控除限度額がどのように変わるのかシミュレーションしていきます。

条件を以下のように設定します。

・給与収入500万円

・家族構成は本人、配偶者と子供(高校生)1人の3人家族

・社会保険料控除額などの所得控除は、給与収入の15%

シミュレーションの内容は以下のとおりです。

(1)不動産所得がない場合の限度額をシミュレーション

(2)不動産所得100万円の場合の限度額をシミュレーション

(3)不動産所得200万円の場合の限度額をシミュレーション

(4)不動産所得が赤字の場合の限度額

それぞれを見ていきましょう。

(1)不動産所得がない場合の限度額をシュミレーション

不動産所得がなく給与所得のみの場合、限度額は「全額控除されるふるさと納税額(年間上限)の目安」の項目で記載した表を参照します。

給与収入500万円の場合のふるさと納税限度額は49,000円です。

(2)不動産所得100万円の場合の限度額をシミュレーション

まず、給与収入から下記の5つの控除の合計額(343万円)を差し引きます。

・給与所得控除額 500万円×20%+44万=144万円

・基礎控除 48万円

・配偶者控除 38万円

・扶養控除 38万円

・社会保険料控除額などの所得控除 75万円

給与収入(500万円)-控除合計(343万円)=157万円

これに不動産所得の100万円を合算すると課税所得金額は257万円になります。

課税所得金額が257万円の場合は寄附可能上限額を出すために25.066%をかけて自己負担金額の2,000円を足して計算します。また、「住民税所得割額」は課税所得額×10%とします。

「寄附可能上限額」=「住民税所得割額」 × 25.066% + 2,000円

「寄附可能上限額」=(2,570,000円×10%) × 25.066% + 2,000円 = 66,420円

給与所得だけの場合に比べて、約17,000円も限度額がアップしました。

(3)不動産所得200万円の場合の限度額をシミュレーション

まず、給与収入から下記の5つの控除の合計額(343万円)を差し引きます。

・給与所得控除額 500万円×20%+44万=144万円

・基礎控除 48万円

・配偶者控除 38万円

・扶養控除 38万円

・社会保険料控除額などの所得控除 75万円

給与収入500万円-控除合計343万円=157万円

これに不動産所得の200万円を合算すると課税所得金額は357万円になります。

課税所得金額が357万円の場合は寄附可能上限額を出すために25.066%をかけて自己負担金額の2,000円を足して計算します。

また、「住民税所得割額」は課税所得額×10%とします。

「寄附可能上限額」=「住民税所得割額」 × 28.744% + 2,000円

「寄附可能上限額」=(3,570,000円×10%) × 28.744% + 2,000円 = 104,616円

給与所得だけよりも限度額が約55,000円のアップ、不動産所得100万円と比べて約38,000円も増加しました。

不動産投資で収益が上がれば上がるほど、ふるさと納税を活用できる額が多くなります。

(4)不動産所得が赤字の場合の限度額

まず、給与収入から下記の5つの控除の合計額(343万円)を差し引きます。

・給与所得控除額 500万円×20%+44万=144万円

・基礎控除 48万円

・配偶者控除 38万円

・扶養控除 38万円

・社会保険料控除額などの所得控除 75万円

給与収入(500万円)-控除合計(343万円)=157万円

これに不動産所得で100万円の赤字が出たとします。所得を合算すると課税所得金額は57万円になります。

課税所得金額が57万円の場合は寄附可能上限額を出すために23.559%をかけて自己負担金額の2,000円を足して計算します。また、「住民税所得割額」は課税所得額×10%とします。

「寄附可能上限額」=「住民税所得割額」 × 23.559% + 2,000円

「寄附可能上限額」=(570,000円×10%) × 23.559% + 2,000円 = 15,428円

初期費用や修繕などで費用がかかって不動産所得がマイナスになることもあります。

その際はふるさと納税の限度額が減少するのでしっかり計算しておきましょう。

(1)~(4)をまとめると以下のようになります。

不動産所得の金額次第で総所得が変わるため、ふるさと納税の控除上限額も変わることがわかりました。

なお、2025年10月から「ロピア」で人気の商品がふるさと納税に初登場しています。以下の記事で詳しく紹介していますので、気になる方はご覧ください。

【福岡県春日市】「ロピア」の人気商品がふるさと納税に初登場! 春日市の返礼品として10月より受付開始!

不動産所得がある場合のふるさと納税の注意点

不動産所得がある方がふるさと納税をする場合は主に以下4つの注意点があります。

(1)不動産所得が20万円を超えるとワンストップ特例制度が使えない

(2)不動産所得を含めた控除限度額の計算をする

(3)副業として不動産投資を行っている場合は会社に知られてしまう

(4)高額の返礼品は課税対象になる

基本的には確定申告が必要になるのでサラリーマンの年末調整だけをしてきた人にとっては手間に感じるかもしれません。

それぞれを解説していきます。ぜひ参考にしてください。

(1)不動産所得が20万円を超えるとワンストップ特例制度が使えない

年末調整だけで普段、確定申告をしないサラリーマンでも、不動産所得がある場合に確定申告をすると、ワンストップ特例制度を利用することができません。

ワンストップ特例制度とは、寄附した自治体の数が5つ以下の場合は、自治体へ申請書を提出するだけで確定申告が不要になる制度です。

確定申告をする場合は気をつけましょう。

また、医療費控除や初年度の住宅ローン控除など、確定申告をしないと適用できない制度を利用する場合もワンストップ特例制度は使えませんのでご注意ください。

確定申告をするつもりがなくて、ふるさと納税をしてワンストップ特例制度の申請書を提出した人もいるかもしれません。

しかし、確定申告をした時点で、ワンストップ特例制度の申請は無効になるので確定申告書の「寄附金控除」にあらためてふるさと納税額を記載してください。

(2)不動産所得を含めた控除限度額の計算をする

不動産所得がある場合、年収の計算で給与収入と不動産所得の合算を忘れないようにしましょう。

誤ってその所得を含めずに計算をすると控除額が余ってしまう可能性があります。

また、正しく計算しないと控除額を超えてしまう事態も起こります。

不動産所得があると限度額の目安の計算方法が変わります。

一般的な給与所得のみの場合のシュミレーションで計算せず、事業所得がある場合の計算式でシュミレーションしてください。

(3)不動産投資を行っている場合は会社に知られてしまう

給与所得と不動産所得を合算した金額で確定申告を行うと、確定申告の情報は、勤務先から住んでいる自治体に引き継がれます。

自治体で算定をした住民税は、「主たる給与の支払を受けている勤務先」を通じて徴収されるため、不動産投資を行っていることが会社に知られてしまいます。

これはその他の副業においても同じ状況が起こりますので、ご注意ください。

なお、副業禁止の場合は不動産投資を行うのは難しいケースが多いですが、不動産クラウドファンディングは出来る場合が多くあります。

以下の記事で、副業禁止でもできる不動産クラウドファンディングについて詳しく解説していますので、ぜひご覧ください。

(4)高額の返礼品は課税対象になる

ふるさと納税の返礼品が高額な場合は、「一時所得」として課税対象となることがあります。

年間50万円までは非課税ですが、返礼品の額が50万円を超えると所得とみなされ、確定申告をしなければなりません。

多額のふるさと納税をする場合には、注意が必要です。

不動産所得がある場合のふるさと納税の確定申告方法

不動産所得がある場合、ふるさと納税のワンストップ特例を利用できないため、確定申告を行わなければなりません。ここでは不動産所得がある方向けの確定申告方法を解説します。

主な流れは以下のとおりです。

(1)ふるさと納税で控除される限度額を調べる

(2)寄付をする自治体を選択し支払いを行う

(3)返礼品と寄附金受領証明書を受け取る

(4)必要書類を集める

(5)確定申告書類を記載し提出する

(6)税金の納付・還付を受ける

一つずつ見ていきましょう。

(1)ふるさと納税で控除される限度額を調べる

ふるさと納税を始める前に、まずご自身の控除限度額を把握することが不可欠です。

限度額は、給与所得だけでなく不動産所得など、すべての所得を合算した総所得金額や家族構成によって変動します。

特に不動産所得は年によって変動があるため、毎年きちんと計算し直しましょう。

正確な金額を把握するには、ふるさと納税ポータルサイトが提供するシミュレーションの活用がおすすめです。

源泉徴収票や前年の確定申告書の控えを手元に用意して入力すると、より実態に近い上限額がわかります。

万が一、限度額を超えて寄付した場合、超過分は税金の控除対象外となり自己負担になるため、事前の確認を怠らないようにしましょう。

(2)寄付をする自治体を選択し支払いを行う

控除される限度額がわかったら、次に寄付する自治体を選び、申し込みと支払い手続きを進めます。

多くのふるさと納税ポータルサイトでは、お米やお肉といった魅力的な返礼品から選べるだけでなく、寄付金の使い道から応援したい自治体を探せます。

申し込みと支払いはサイト上で簡単に行え、クレジットカード決済ならポイントも貯められてお得です。

限度額の範囲内であれば複数の自治体への寄付もできますので、計画的に活用してみてください。

なお、2025年10月から楽天ふるさと納税(楽天ポイント還元)、ふるなび(ふるなびコイン還元)などの仲介サイトを利用したポイント還元がなくなりました。

他にも変更となったポイントがあります。以下の記事で詳しく解説していますので、気になる方はご覧ください。

9月末までが最後のチャンス!ふるさと納税制度改定前の活用ポイント解説

(3)返礼品と寄附金受領証明書を受け取る

寄付を完了すると、後日、選択した自治体から返礼品と「寄附金受領証明書」が送られてきます。

「寄附金受領証明書」は、確定申告で寄付金控除を申請するために必要な書類です。

返礼品が先に届いたとしても安心せず、証明書が確実に手元に届いたかを確認してください。

寄付した自治体の数だけ証明書が発行されるため、確定申告の時期まで紛失しないよう、専用のファイルにまとめて保管しておくなど、ご自身で管理方法を工夫することをおすすめします。

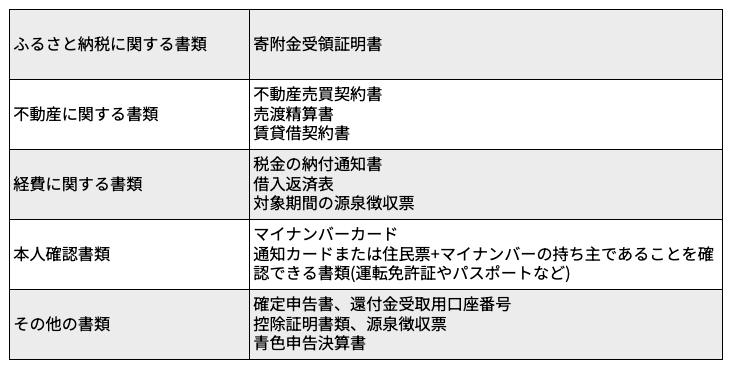

(4)必要書類を集める

確定申告をスムーズに進めるには、事前の書類準備が肝心です。主に必要となる書類は以下のとおりです。

なお、人により必要な書類は異なります。

確定申告が近づくと臨時の窓口を開設されることが多いため、利用する方法もあります。

(5)確定申告書類を記載し提出する

必要書類がすべて揃ったら、確定申告書を作成していきます。

毎年確定申告は2月16日から3月15日の間に行う必要があります。

国税庁のウェブサイト「確定申告書等作成コーナー」を利用するのが最も効率的です。

画面の案内に従って不動産所得や給与所得、ふるさと納税の寄付金額などを入力するだけで、控除額などが自動で計算され、申告書が完成します。

ふるさと納税の内容は、確定申告書第二表の「寄附金控除に関する事項」の欄に記入することになります。

完成した申告書は以下の方法で提出が可能です。

・e-Taxで電子申告する

・印刷して郵送する

・税務署の窓口へ直接持参する

特にe-Taxは自宅から手続きが完了し、添付書類の一部も省略できるため便利です。

なお、確定申告書を作成するにあたって、会計ソフトを利用する方法もあります。

上手く利用できれば、国税庁のWebサイトを使わなくても簡単に確定申告が可能となります。

以下の記事で会計ソフトについて詳しく解説していますので、気になる方はご覧ください。

確定申告を楽にするには必須!不動産投資におすすめの会計ソフト3選

(6)税金の納付・還付を受ける

確定申告を無事に終えると、ふるさと納税による税金の控除が実行されます。

控除は、所得税と住民税の二段階で行われる仕組みです。

まず、所得税からの控除分が「還付金」として、申告からおよそ1ヶ月から1ヶ月半後に指定した銀行口座へ振り込まれます。

次に、所得税だけでは控除しきれなかった残りの金額が、翌年度に納めるべき住民税から直接減額されます。

ふるさと納税により住民税の控除が正しく適用されているかは、毎年5月から6月頃に届く「住民税決定通知書」に記載されている寄付金税額控除額の欄で確認可能です。

なお、確定申告については以下の記事で詳しく解説しています。詳細を知りたい方はご覧ください。

まとめ

不動産所得がプラスになっている場合は控除限度額が上がり、より多くふるさと納税をすることができます。

ふるさと納税額が増えれば、より魅力的な返礼品を選ぶことができたり、より多くの自治体に寄附をして応援したりすることができます。

もちろん、給与所得に不動産所得を合算した総所得金額を事前にしっかり確認することを忘れてはいけません。

限度額以上のふるさと納税は控除できないので、返礼品のお買い物をしただけといった事態になってしまいます。

不動産所得がある人は、ふるさと納税を有効に活用して返礼品や自治体の応援を楽しみましょう。

不動産投資が学べる漫画など特典プレゼント中

漫画だから分かりやすい。不動産投資が学べる特典を無料プレゼント。お申込みはこちらから。

特典提供元:株式会社えん

関連コラム記事

関連コラム記事

人気コラム記事ランキング

人気コラム記事ランキング