日本人の平均年収と不動産投資家の平均年収を紹介

不動産投資を始めるにあたって、年収が一つの基準になります。この章では、以下の内容について解説します。

(1)日本人の平均年収:458万円

(2)不動産投資家の平均年収:1,064万円

それぞれ解説していきます。

(1)日本人の平均年収:458万円

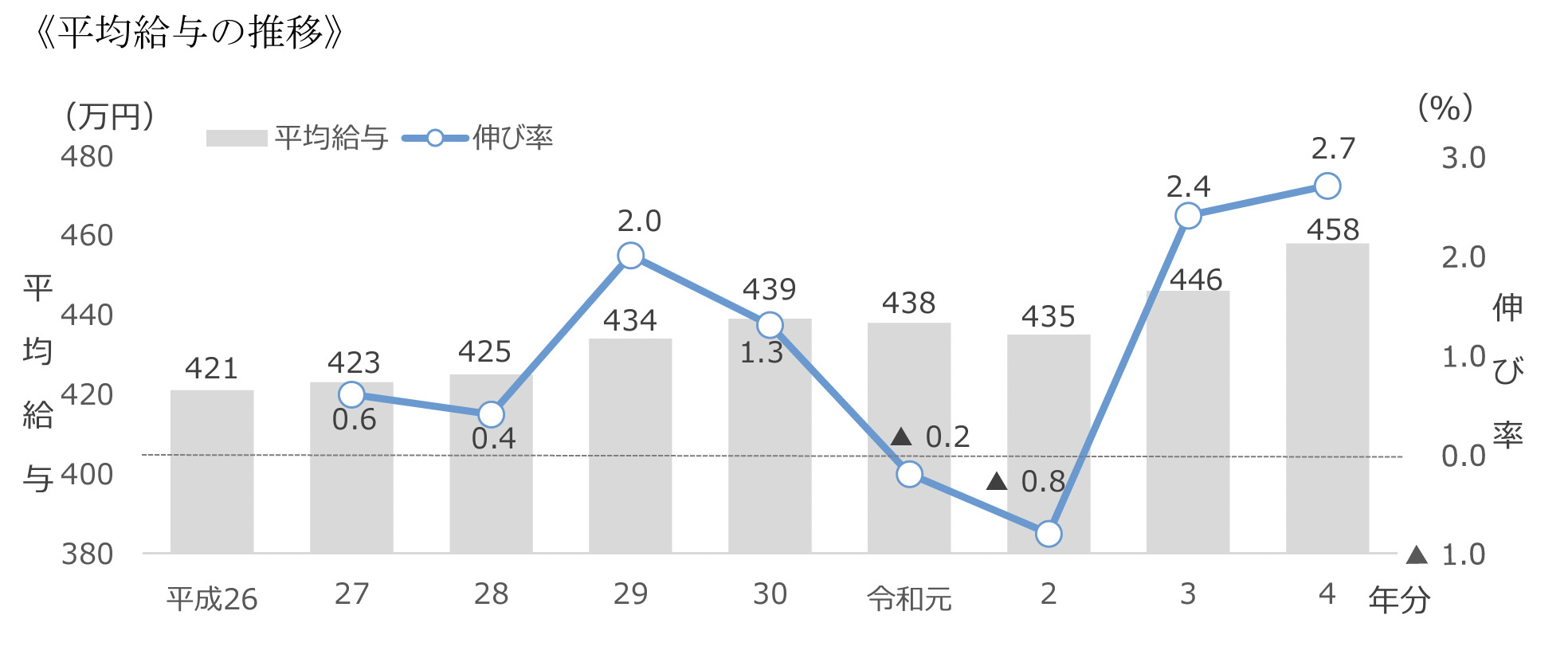

令和5年9月に国税庁が発表した「令和4年分民間給与実態統計調査結果について」によると、日本人の平均給与は、458万円という結果でした。

平成30年から令和2年までは減少傾向でしたが、令和3年からは上昇傾向になっています。

(2)不動産投資家の平均年収:1,064万円

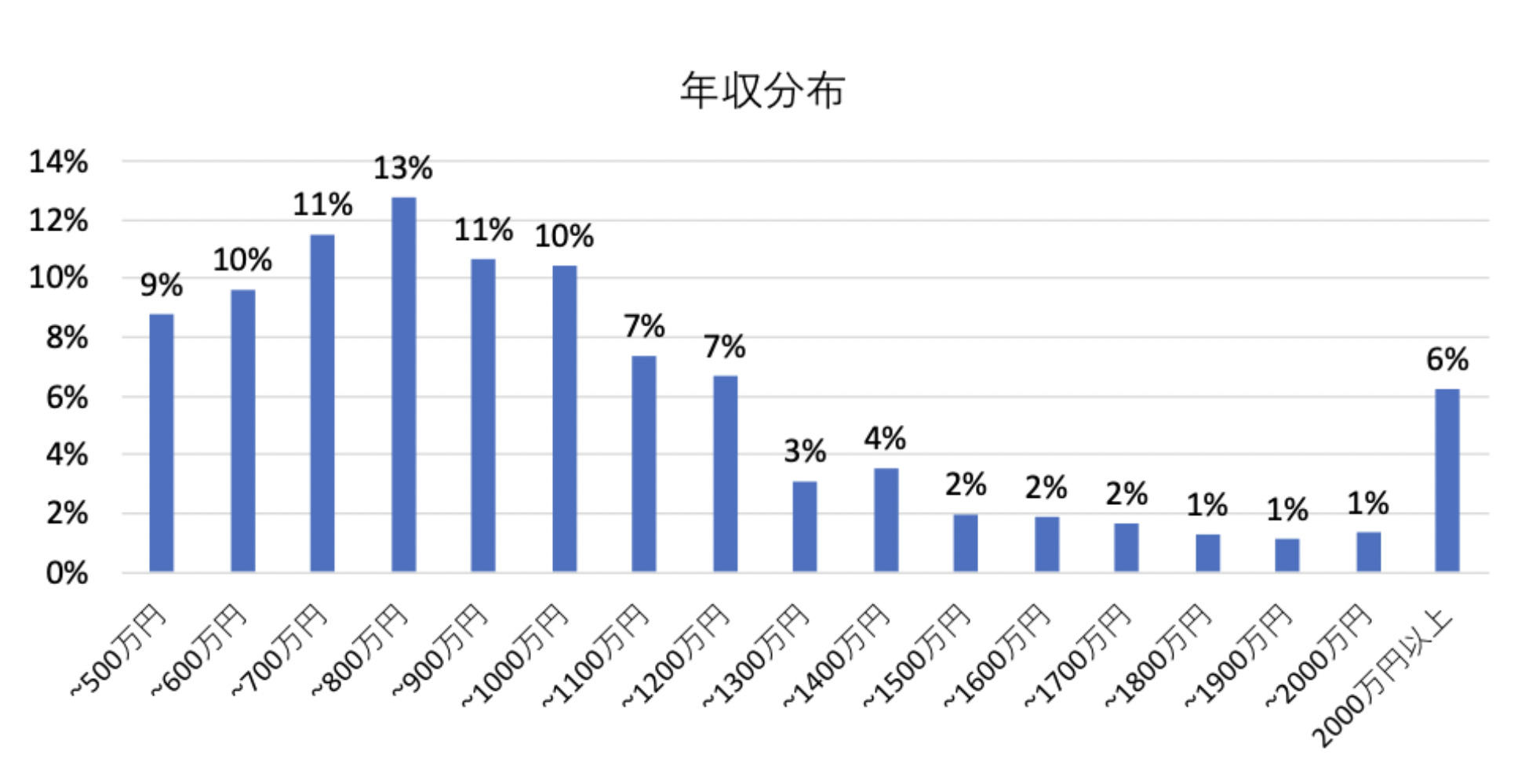

2020年2月に実施した調査によると、不動産投資家の平均年収は1,064万円という結果になりました。日本人の平均年収と比べると2倍以上となっており、富裕層が不動産投資を行っているといっても過言ではないでしょう。

最多年収層は700万円台となっており、日本人の平均年収と比べても高い傾向にあることがわかります。

なお、平均年収の方でも不動産投資はおすすめです。詳しい内容は以下の記事で解説していますので、ぜひお読みください。

会社員には不動産投資がおすすめ!会社員でも始められる3つの不動産投資とは

どれぐらいの年収から不動産投資は始められる?

不動産投資は、自己資金だけでなく、金融機関から融資を受けて投資する場合がほとんどです。

融資の際には、投資する物件の収益性や、融資を申し込む人の、年収・勤務先・家族構成などさまざまな観点から審査されます。

年収はいくらあれば融資を受けられるのか、金融機関が判断の目安にしている年収の金額について以下より解説します。

(1)融資の基準は年収700万円程度

(2)年収500万円ではローンが組めない?

それぞれを見ていきましょう。

(1)融資の基準は年収700万円程度

金融機関が、融資を決定する際に目安としている年収の金額は、700万円です。

日本人の平均年収は458万円なので、誰でも出来るとは言えない金額ですね。

ただし、金融機関によって審査基準が異なるため、基準となる年収は異なります。

以下は、金融機関ごとの年収の目安です。

●1,000万円以上:メガバンク

●500万円以上:地方銀行・信用金庫

●500万円以下:日本政策金融公庫、ノンバンク、ネット銀行

年収1,000万円という厳しい審査基準を設けているメガバンクでは、年収700万円でも融資は厳しくなります。

その他にも、自己資金を十分に用意している、既存の借り入れ金額が少ない、物件の収益性が高いなど、さまざまな要素から融資をするか判断されます。

年収700万円はあくまでも目安でしかありません。

年収が高い方が、融資を受ける金融機関や購入できる投資物件の幅が広がります。

そのため、不動産投資を始める際には、年収700万円という金額が目安となっているのです。

(2)年収500万円ではローンが組めない?

年収が500万円だと融資を受けられないわけではありません。

融資するかどうかは、年収だけで判断できないため、その他の条件次第では融資を受けられます。

たとえば、以下のような場合です。

●既存の借入額が少ない

●購入予定の投資物件が高額すぎない

●物件の空室リスクが少なく、高い収益性が見込める

●物件価格の20%以上の自己資金を準備する

どの金融機関に相談するかもポイントです。

年収が少ないため融資してもらえるか不安な場合は、不動産会社と提携している金融機関に相談しましょう。

すぐに融資は無理でも、将来的に融資が受けられるよう、金融機関から的確なアドバイスをしてもらえます。

また、「日本政策金融公庫」を利用するのも1つの方法です。

日本政策金融公庫は、国が出資している金融機関です。

銀行よりも審査に通りやすく、金利が低い特徴があります。

年収が低いからといって不動産投資を諦める必要はありません。

投資物件や金融機関をうまく選び、不動産投資に挑戦しましょう。

【年収別】おすすめの不動産投資法

年収によって、融資限度額には大きな差があります。

そのため、年収に見合った投資物件を選ばなければなりません。

以下より融資限度額と年収別のおすすめな不動産投資法を紹介します。

(1)投資目安:年収の10倍

(2)年収500万円未満:マンション区分投資から始める

(3)年収500万円以上から1000万円以下:区分投資の実績を積む

(4)不動産投資が初めて:不動産投資クラウドファンディング

ひとつずつ解説していきます。

(1)投資目安:年収の10倍まで

不動産投資では年収の約7〜10倍の融資を受けられます。

住宅ローンと比べ高額な融資ですが、家賃収入を返済に充当できるため、高額な融資が受けられるのです。

以下は年収ごとの融資上限額の目安です。

●年収500万円の場合…3,500万円〜5,000万円

●年収700万円の場合…4,900万円〜7,000万円

●年収1,000万円の場合…7,000万円〜1億円

ただし、融資上限額は融資を申し込む人の勤務先・家族構成・その他のローンといった属性や、投資しようとしている物件の収益性などによって変動します。

必ずしも上限額で融資を受けられるとは限らないことに注意しましょう。

(2)年収500万円未満:マンション区分投資から始める

年収500万円未満の方は、まずはマンションの区分投資から始めましょう。

アパート1棟に投資するには平均で5,000万円程度必要で、年収500万円未満では難しく、リスクが高すぎます。

マンションの区分投資であれば、購入費用を抑えられるため、自己資金も融資額も少額でスタートできます。

大幅な修繕費用が発生しない点もメリットの一つです。

また、区分投資の中でもワンルームマンションは、単身者の割合が増加しているため、需要が高く、空室のリスクを避けられます。

以下の記事では、マンションの区分投資がおすすめな理由を解説しております。

こちらの記事もあわせてご覧ください。

サラリーマンにも人気の「ワンルームマンション投資」とは?失敗しないために知っておきたい仕組みとコツ

(3)年収500万円以上から1000万円以下:区分投資の実績を積む

年収700万円を超えると、高額な融資が可能で1棟マンションへの投資も検討できます。

しかし、いざという時に支出できる資産の余裕がない人が1棟投資にチャレンジするには、1,500万円以上の年収がないとリスクが高いのが現状です。

年収500万円以上から1,000万円以下の方も、区分投資で不動産投資の実績を積み重ねましょう。

融資の審査では、不動産投資の過去の実績を判断の参考にする場合があります。

1棟マンションのような高額な物件への投資を目指すのであれば、区分投資でしっかり実績を積み、金融機関からの信用を得られるように準備しましょう。

(4)不動産投資が初めて:不動産投資クラウドファンディング

不動産投資が初めてで、高額な融資が怖い方は不動産クラウドファンディングから挑戦するのがおすすめです。

不動産クラウドファンディングでは、多くの投資家が少額ずつ出資し、集まった出資金で、クラウドファンディング事業者が投資物件の購入・運用をします。

不動産クラウドファンディングの特徴は以下のとおりです。

●1口1万円から不動産投資ができる

●高額な融資が必要ない

●損失が出ても、元本割れリスクを軽減できる仕組みがある(優先劣後方式)

●修繕管理、退去手続きなどの運用はプロが対応する

不動産投資の経験がなく、融資に不安がある方は、不動産クラウドファンディングを検討してみてください。

なお、不動産クラウドファンディングについて詳しく知りたい方は以下の記事をご覧ください。

不動産クラウドファンディングとは?少額で始められる副業として注目されている!

不動産投資のローンで審査される4つの「属性」を解説

融資の審査では個人の「属性」がチェックされます。

チェックされる属性は、年収や勤務状況など多岐に渡りますが、ここでは、金融機関で特にみられることが多い属性を4つ解説します。

属性(1)年収・勤務状況

属性(2)自己資産

属性(3)家族構成

属性(4)既存ローンやクレジットカード枚数

融資額を確実に返済できると判断してもらうためにも、どのような観点でみられるのか知っておきましょう。

属性(1)年収・勤務状況

融資の審査の際には、年収はもちろん、収入が安定しているか、その収入が継続的に得られる見込みがあるかをチェックします。

そのため、勤務先や勤続年数、雇用形態などの勤務状況も審査基準の1つです。

正社員として勤務しており、勤続年数も長い方が金融機関の印象も良く審査に有利です。

勤務先は業種や資本金、売上などの観点から倒産するリスクが高いかどうかを見極められます。

社会的に信用度が高い上場企業に勤めている方が、安定した収入が見込めると判断されやすく有利です。

その他にも公務員や高収入の医師、士業の方は融資が受けやすい傾向にあります。

逆に個人事業主やフリーランス、成果報酬型の職業の方は、収入が安定しておらず、審査に不利になる場合があります。

属性(2)自己資産

預貯金や土地・有価証券などの換金できる自己資産が多いほど、融資を受けられる可能性が高まります。

金融機関は返済が滞ってしまい、融資額が回収できないリスクを防ぐ必要があります。

返済が難しくなっても、自己資産を返済に充当できれば、融資額が回収できないリスクを軽減できるのです。

持ち家も立派な資産です。

住宅ローンを支払い終えた持ち家の方が審査に有利に働きます。

また、自己資産が多いと、お金の管理能力が高い人だと判断してもらえるメリットがあります。

少ない金額でもいいので、定期預金を始めるなど、自己資産を増やしましょう。

属性(3)家族構成

家族構成は、配偶者の有無や扶養家族の人数などが考慮されます。

審査では、共働きの配偶者がいる方が有利です。

融資申し込み者による返済が困難になっても、配偶者から返済をしてもらえるため、金融機関は融資金を回収できないリスクを軽減できます。

扶養する子どもの人数が多いと、金融機関が不安要素として判断してしまう場合があります。

子どもの人数が多いほど多額の教育資金が必要で、支出が多くなってしまうからです。

属性(4)既存ローンやクレジットカード枚数

不動産投資の融資以外に、住宅ローンや車のローンなど、既存のローンがどれくらいあるかが審査されます。

既存のローンが多いと月々の返済額が大きくなり、金融機関は融資額を回収できないリスクが高まるため、融資を受けられない可能性があります。

もっと金利が低いローンに借り換えはできないか、繰り上げ返済で残債を減らせないか、ローンの見直しをしましょう。

また、クレジットカードにも注意が必要です。

複数のクレジットカードを所有しているとその分借り入れられる金額が大きくなるため、ローン額が高すぎて、融資を受けられない可能性が出てきます。

不要なクレジットカードは解約し、借入限度額を下げるなどして、金融機関からの信用を下げないようにしましょう。

不動産投資でよくある質問

以下より、不動産投資でよくある質問について回答します。

(1)転職すると不動産融資は不利になる?

(2)土地勘で投資用物件を購入すべき?

(3)投資用物件で新築は不利?

疑問を解決してから不動産投資を始めましょう。

(1)転職すると不動産融資は不利になる?

すべての転職が不動産投資で不利になるわけではありません。

同じ業界への転職、上場企業への転職、収入が大幅にアップする転職はステップアップと見なされ、審査で有利に働く場合があります。

ただし、転職先には注意が必要です。

収入が大幅にアップしても、上場企業から中小企業へ転職したといったように企業の安定性が下がってしまうと、審査で不利になる場合があります。

また、短い期間で何度も転職をしているような場合も、収入が不安定だと判断され、融資に通りにくくなってしまいます。

(2)土地勘で投資用物件を購入すべき?

投資用物件を選ぶ際に、土地勘があるに越したことはありません。

商店街近くの物件だったがシャッター通りだった、駅近だが電車の本数が少ない駅だったなど、土地勘がなければわからない情報もあります。

人口や世帯数などの情報はインターネットで調査できますが、周辺環境は現地に足を運んで確認しましょう。

さまざまな情報から投資しようとしている物件に、賃貸需要があるかどうかを見極めることが重要です。

もし、土地勘のない地域で不動産投資をしたいならば、地域に強い不動産会社を選びましょう。その地域の特徴を掴んだ提案をしてもらえます。

(3)投資用物件で新築は不利?

投資用物件で新築と中古のどちらに投資するのが良いかは、それぞれにメリット・デメリットがあります。

新築物件は、高い家賃設定が可能で、すぐに修繕やリフォームにかかる膨大な費用が発生する心配がありません。

空室のリスクが低く、物件の担保評価も高いため、融資を受けやすい点がメリットです。

しかし、古くなると家賃が下がる可能性があること、購入価格が高く利回りが低くなってしまうことが、デメリットとして挙げられます。

中古物件は、新築と比較して購入価格を抑えられます。

また、建物が増えるに連れて好立地な場所はなくなっていきます。

新築物件よりも先に建っている中古物件の方が、好立地に建っていることが多いこともメリットの1つです。

ただし、建物や設備が古くなることが原因で、修繕費用がかさんでしまったり、空室のリスクが高まってしまう可能性があります。

中古物件はしっかり調査をした上で選定しなければなりません。

新築と中古のどちらを選ぶにしても、それぞれの特徴を理解し、収益性や立地、資産価値に注目して物件を選定するようにしましょう。

不動産投資をするなら、えんfundingの不動産クラウドファンディング

不動産投資は、高い年収がなければ始められないと思われがちです。

しかし、年収500万円程度でも金融機関より融資を受けて、不動産投資を始められます。

年収だけでなく、その他の自己の属性を高めたり、投資物件や相談する金融機関をしっかり選定して、融資に通りやすくしましょう。

高額な融資を受けて不動産投資をすることに不安がある方は、不動産クラウドファンディングがおすすめです。

弊社のえんfundingでは、1口1万円の少額から不動産投資を始められます。

投資家保護の仕組みが整っており、運用も不動産のプロである弊社が行うため、初心者の方でも安心です。

不動産投資が初めての方は、不動産クラウドファンディングもご検討ください。

不動産投資が学べる漫画など特典プレゼント中

漫画だから分かりやすい。不動産投資が学べる特典を無料プレゼント。お申込みはこちらから。

特典提供元:株式会社えん

関連コラム記事

関連コラム記事

人気コラム記事ランキング

人気コラム記事ランキング