本業を持つサラリーマン投資家にとって、管理組合への関与は時間的制約もあり大きな課題です。

この記事では、効率的な投資判断のために知っておくべき管理組合の基礎知識と、投資判断のための具体的なチェックポイントを解説します。

マンション管理組合の基本構造

マンションを購入すると、区分所有者として自動的に管理組合の組合員となります。

管理組合は「建物の区分所有等に関する法律(区分所有法)」に基づいて設立された法定の組織であり、マンションの共用部分の維持管理や運営をする役割を担っています。

(1)管理組合の法的位置づけ

区分所有法第3条では「区分所有者は、全員で、建物並びにその敷地及び付属施設の管理を行うための団体を構成する」と規定されています。

つまり、マンションを購入した時点で、自動的に管理組合の組合員となり、脱退はできません。

管理組合は、マンションの価値を維持・向上させるための重要な役割を担っており、その運営状況はマンション全体の資産価値に直結します。

国土交通省の「マンションの管理の適正化に関する指針」でも、管理組合の適切な運営がマンションの資産価値の維持・向上に不可欠であると明記されています。

参照:マンションの管理の適正化に関する指針 – 建設産業・不動産業

(2)管理組合の組織構成

管理組合の組織は、一般的に「総会」と「理事会」から構成されています。

①総会

総会は区分所有者全員が参加する最高意思決定機関です。

年1回以上の開催が求められ、以下のような重要事項が決議されます。

・事業報告・決算報告の承認

・事業計画・予算の承認

・役員の選任・解任

・管理規約の変更

・長期修繕計画の策定・変更

投資用物件の場合、総会への参加が難しいことも多いですが、書面での議決権の行使や委任状の提出により、議決に参加することができます。

②理事会

理事会は、区分所有者の中から選出された理事で構成される執行機関です。

月1回程度開催され、総会で決定された事項の執行や、管理会社との連絡調整などを行います。

主な役職は以下の通りです。

・理事長・・・管理組合の代表者

・副理事長・・・理事長の補佐

・会計担当理事・・・管理費等の収支管理

・監事・・・業務執行の監査

投資用物件では、遠方に住んでいるなどの理由で理事になることが難しい場合もありますが、管理組合の運営に無関心でいると、長期的には物件価値に悪影響を及ぼす可能性があります。

(3)管理組合と管理会社の関係

管理組合と管理会社は明確に区別する必要があります。

管理組合はマンションの所有者で構成される自治組織であるのに対し、管理会社は管理組合から委託を受けて実務を行う専門業者です。

>①管理会社の役割

管理会社は主に以下のような業務を担当します。

・会計業務(管理費等の徴収代行)

・共用部分の清掃・設備点検

・理事会・総会の運営支援

・修繕工事の発注・監理支援

サラリーマン投資家にとって、信頼できる管理会社の存在は非常に重要です。

管理会社の質によって、オーナーの負担が大きく変わってくるためです。

管理会社については、その役割や選ぶ際の5つのポイントを以下の記事で詳しく解説しています。

成功する不動産投資の鍵!管理会社選びのポイントと失敗しないコツ

②管理形態の種類

マンションの管理形態は大きく3つに分けられます。

1.自主管理・・・管理組合が直接管理業務を行う

2.一部委託・・・管理業務の一部を管理会社に委託

3.全部委託・・・管理業務のほぼ全てを管理会社に委託

投資用マンションでは、時間的制約を考慮して全部委託が採用されるケースが多く、管理会社の選定が非常に重要になります。

ここまでが、マンション管理組合の基本構造です。次の章では、具体的な投資判断のチェックポイントについて解説します。

投資判断時の管理組合のチェックポイント

マンション投資の成功には、管理組合の状態を適切に評価することが不可欠です。

以下に、投資判断時に確認すべき重要なポイントを解説します。

(1)管理組合の運営状況

管理組合がきちんと機能しているかどうかは、マンションの将来価値を大きく左右します。

以下の項目を重点的にチェックしましょう。

①総会の開催状況と議事録

総会は定期的に開催されているか、議事録はきちんと保管されているかを確認します。

可能であれば過去3年分の議事録を閲覧し、以下の点をチェックしましょう。

・総会の出席率・・・低すぎると意思決定が難しくなります

・議案の可決状況・・・否決が多いと運営に問題がある可能性があります

・区分所有者からの意見や質問とその対応・・・問題が適切に解決されているか確認できます

区分所有法では、管理組合の議事録作成と保管が義務付けられているため、これが適切に行われていない場合は注意が必要です。

②理事会の機能状況

理事会が適切に機能しているかどうかも重要なポイントです。

以下の項目をチェックしましょう。

・理事会の開催頻度・・・月1回程度が標準的です

・役員の選出方法・・・輪番制か立候補制か、なり手不足はないか

・理事会議事録の保管状況・・・きちんと記録されているか

特に「役員のなり手がいない」という問題を抱えているマンションは、管理組合の機能低下リスクが高く、将来的な資産価値の低下につながる可能性があります。

③管理規約の内容

管理規約は、マンションの「憲法」とも言える重要な文書です。

以下の点に着目して確認しましょう。

・賃貸に関する制限・・・賃貸禁止や短期賃貸の制限などがないか

・ペット飼育や民泊などに関する規定・・・入居者確保に影響する規定がないか

・管理費・修繕積立金の設定根拠・・・適切な金額設定となっているか

・滞納に対する罰則や対応・・・滞納対策がきちんと定められているか

特に投資目的でマンションを購入する場合、賃貸に関する制限は非常に重要です。

「賃貸禁止」や「理事会の承認が必要」といった規定がある場合、投資計画に大きな影響を及ぼします。

(2)修繕積立金と長期修繕計画

修繕積立金の状況と長期修繕計画は、マンションの将来的な資産価値に直結する重要な要素です。

①修繕積立金の積立状況

修繕積立金の積立状況を詳しくチェックします。

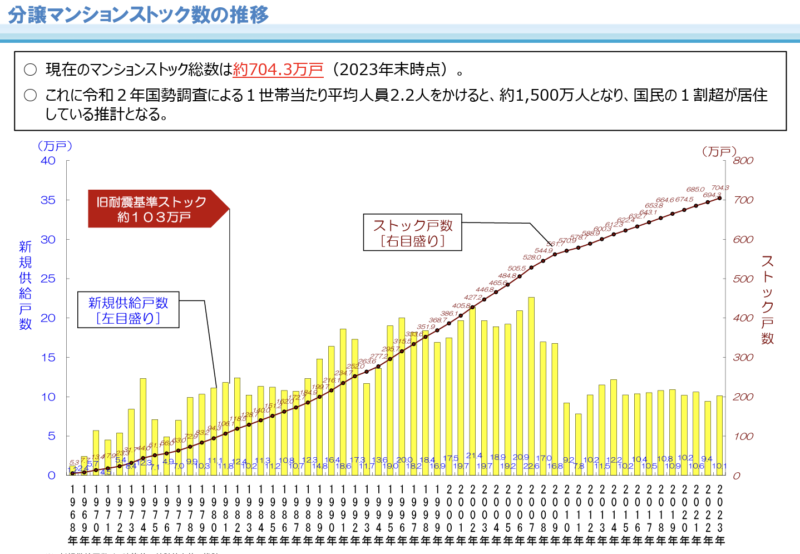

国土交通省の「マンションの修繕積立金に関するガイドライン」によると、専有面積1㎡あたり月額200〜300円程度が標準とされています。以下の項目を確認しましょう。

出典:マンションの修繕積立金に関するガイドライン 平成23年4月 令和6年6月改訂 国 土 交

・現在の積立金残高・・・充分な資金が積み立てられているか

・専有面積あたりの月額積立金・・・ガイドラインと比較して適切か

・積立金の滞納率・・・滞納が多いと計画的な修繕が難しくなります

・積立金の運用方法・・・安全性を確保しつつ、適切に運用されているか

特に注意すべきは、修繕積立金が極端に少ない物件です。

一見、管理費が安く見えても、将来的に積立金の値上げや追加徴収が必要になるリスクがあります。

修繕積立金については、以下の記事で修繕費と修繕費を抑えるポイントを詳しく解説しています。

マンション投資にかかる修繕費に注目!収益を高めるために修繕費について学んでおこう

②長期修繕計画の内容

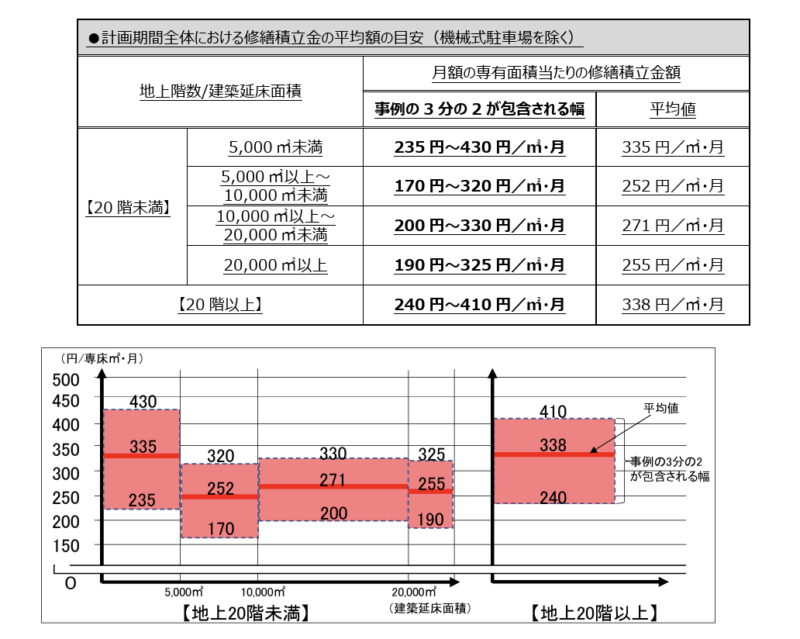

マンションは通常、12〜15年ごとに大規模修繕が必要です。

長期修繕計画がしっかりと策定され、定期的に見直されているかを確認します。

・計画期間・・・国土交通省のガイドラインでは30年以上の計画期間が推奨されています

・最終更新日・・・5〜7年ごとの見直しが望ましいとされています

・計画と実際の積立金額の整合性・・・計画に対して積立金が不足していないか

・次回の大規模修繕の予定時期と予算・・・具体的な計画があるか

長期修繕計画が適切に策定・実行されていないマンションは、将来的に突然の修繕費用負担が発生するリスクがあります。

特に築年数が経過したマンションでは、この点を慎重に確認することが重要です。

(3)管理会社との関係

サラリーマン投資家にとって、管理会社の選定は特に重要です。

管理会社が適切に機能しているかどうかで、オーナーの負担が大きく変わってきます。

①管理委託契約の内容

管理会社との契約内容をチェックします。

・委託業務の範囲・・・どこまでのサービスが含まれているか

・管理委託費の金額・・・家賃の5%程度が相場とされています

・契約更新の条件・・・自動更新か、更新時に条件変更があるか

・解約時の条件とペナルティ・・・円滑に管理会社を変更できるか

特に注意したいのは「囲い込み」を行う管理会社です。

解約時に高額なペナルティを設定していたり、引き継ぎを円滑に行わなかったりするケースがあります。

②管理会社の実績と評判

管理会社の実績や評判も重要な判断材料です。

・設立年数と管理実績・・・経験豊富な会社か

・管理物件数・・・十分な実績があるか

・財務状況・・・安定した経営基盤があるか

・緊急時の対応体制・・・24時間対応可能か

特に重要なのは、地域での評判と実績です。

物件のある地域に詳しい管理会社であれば、地元の事情を踏まえた適切な管理が期待できます。

③管理スタッフの対応

管理会社のスタッフの質も重要です。

可能であれば、実際に管理スタッフとコミュニケーションを取り、以下の点を確認しましょう。

・迅速・丁寧な対応・・・質問や相談に対して適切に対応してくれるか

・専門知識・・・マンション管理に関する知識を持っているか

・報告体制・・・定期的な報告があるか、その内容は充実しているか

サラリーマン投資家にとって、日常的な管理を任せられる信頼性の高いスタッフの存在は非常に重要です。

特に遠方の物件を所有する場合、管理会社のスタッフの質が投資の成否を左右することも少なくありません。

管理会社を選ぶ際のポイントは以下の記事で紹介しています。

成功する不動産投資の鍵!管理会社選びのポイントと失敗しないコツ

こちらの記事で紹介している管理会社選びのポイントは以下の5つです。

1.信頼性と実績

2.提供されるサービスの内容

3.手数料と料金体系

4.コミュニケーションの取りやすさ

5.客付け力

以上のポイントをしっかりとチェックすることで、管理組合の状態を適切に評価し、投資リスクを最小限に抑えることができます。

特に中古物件を購入する際は、これらの点を事前に十分調査することが重要です。

投資判断を左右する管理組合の重要性

マンション投資において、管理組合の状態は物件の資産価値を大きく左右する重要な要素です。

特に本業を持つサラリーマン投資家にとって、管理組合の運営状況をしっかりと確認することは、投資の成否を決める重要なポイントとなります。

物件を選ぶ際には、管理組合に関する情報を立地や家賃収入と同様に重要な判断材料としてください。

具体的には、総会・理事会の開催状況や議事録の内容、修繕積立金の積立状況、管理会社の質と実績などを必ず確認しましょう。特に管理規約に賃貸制限がないか、修繕積立金が適切に積み立てられているかは、投資用物件を選ぶ上で最も重要なチェックポイントです。

マンション投資は短期的な収益よりも、長期的な資産価値の維持・向上が重要です。

国土交通省の「マンションの管理の適正化に関する指針」でも指摘されているように、適切な管理はマンションの資産価値維持に不可欠です。

物件購入時には目先の収益だけでなく、将来にわたる管理組合の持続可能性も考慮しましょう。

マンション投資は、適切な管理組合の運営によって長期的な資産価値が守られる投資手法です。

投資判断の際には、立地や収益性だけでなく、ここで解説したような管理組合のチェックポイントをしっかりと押さえることで、より安定した資産形成が可能になります。

管理組合の重要性を理解し、物件選びに活かすことで、サラリーマン投資家の皆さんも、本業との両立を図りながら成功する不動産投資を実現できるでしょう。

不動産投資が学べる漫画など特典プレゼント中

漫画だから分かりやすい。不動産投資が学べる特典を無料プレゼント。お申込みはこちらから。

特典提供元:株式会社えん

関連コラム記事

関連コラム記事

人気コラム記事ランキング

人気コラム記事ランキング