S&P500一本足が抱える3つの見えないリスク

新NISAをきっかけにS&P500へ積立投資を始めた方は多いでしょう。右肩上がりの相場が続く間は問題ありませんが、集中投資には見過ごされがちなリスクが潜んでいます。ここでは代表的な3つのリスクを整理します。

(1)米国一極集中リスク

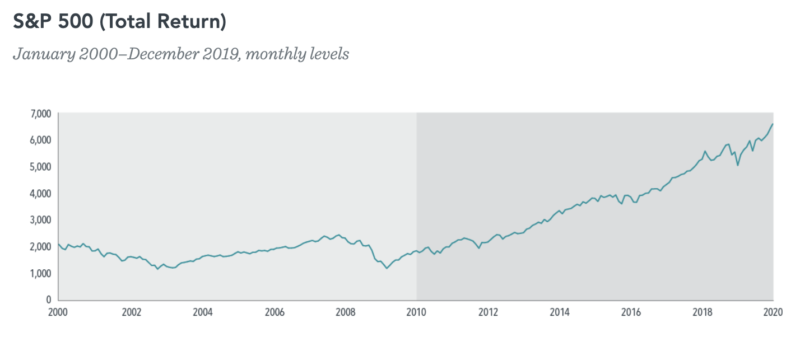

出典:A Tale of Two Decades: Lessons for Long-Term Investors | Dimensional

S&P500は長期で見れば優れた投資先ですが、常に右肩上がりだったわけではありません。

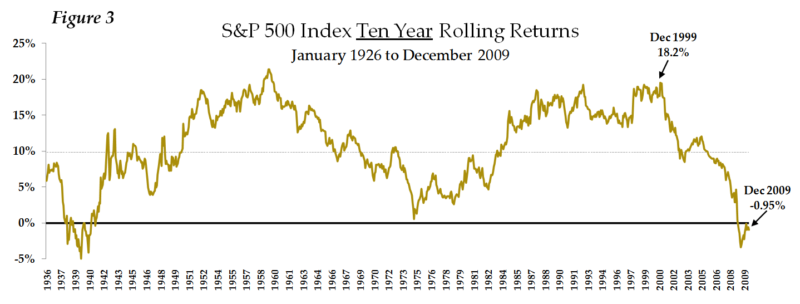

出典:The Myth of the Lost Decade – PrairieView Partners

出典:The Myth of the Lost Decade – PrairieView Partners

ITバブルが崩壊した2000年から2009年までの10年間、S&P500は配当を再投資しても名目リターンがマイナスに沈みました。インフレを加味した実質ベースではさらに購買力が大きく損なわれています。名目ベースで2000年の水準を回復したのは2013年頃のことです。

現在のAIブームにも、当時のIT相場と重なる面があります。米国株だけは特別だという思い込みこそが、長期停滞期に最も大きなダメージをもたらす要因になり得ます。

(2)為替リスク

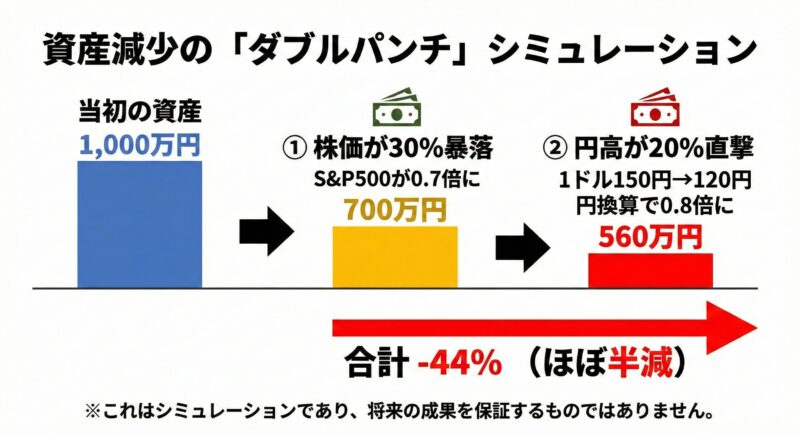

日本の投資家にとって、海外資産には常に為替変動がついて回ります。特に警戒すべきは、米国の景気後退による株価下落と、日米金利差の縮小による円高が同時に進むシナリオです。

たとえばS&P500が30%下落し、同時に1ドル150円から120円へ20%の円高が進んだ場合、円換算の資産は「0.7 × 0.8 = 0.56」と掛け算で減少し、約44%のマイナスになります。これは、1,000万円が560万円まで縮小する計算です。

円安が続く前提のポートフォリオには、構造的なリスクがあることを認識しておく必要があります。

(3)感情リスク

長期投資で最も避けるべきなのは、暴落の底で恐怖に負けて資産を投げ売りしてしまうことです。行動経済学では、人間は利益の喜びよりも損失の痛みを約2倍強く感じるとされています。

近年のV字回復に慣れた投資家ほど、終わりの見えないL字型の停滞相場に対する耐性が低い傾向があります。資産が半分に減る恐怖は、頭で理解するのと実際に体験するのとではまったく別物です。

この心理的な罠を事前に想定しておくことが、資産形成を成功させる鍵になります。

暴落時に狼狽売りしないためのポートフォリオ防衛策

リスクを理解したうえで、次に考えるべきは具体的な対策です。ポイントは、暴落が起きてから慌てるのではなく、平時のうちに仕組みとして守りを組み込んでおくことです。

(1)債券・ゴールドでポートフォリオにクッションを作る

S&P500とは異なる値動きをする資産を組み合わせることで、暴落時のショックを和らげることができます。

代表的なのが国債などの債券や金(ゴールド)です。株式市場が混乱する局面で資金の逃避先となりやすく、過去の主要な暴落局面ではポートフォリオ全体の下落幅を抑えるクッションの役割を果たしてきました。

また、投資先を米国だけに限定せず、全世界株式(オール・カントリー)へ一部をシフトする方法も有効です。全世界株式には、その時々の経済大国の比率を自動的に調整する機能があり、米国一国の低迷に引きずられるリスクを軽減できます。

(2)現金の確保こそ最強の防御策

どんな投資戦略よりも強力な防御手段が、十分な現金の確保です。特に教育費や住宅ローンの負担が大きい30〜40代の子育て世帯では、投資効率よりも手元資金の確保を優先すべきです。

暴落時に生活費が不足し、値下がりした株を売って現金化する。これが最悪のパターンです。

最低でも生活費の2年分程度は銀行預金として確保しておくことで、相場が低迷しても冷静に待ち続ける余裕が生まれます。現金はリターンを生みませんが、暴落時にあなたの判断力を守る精神的な支えになります。

子育て世帯の教育費戦略については以下の記事で解説しています。

40代サラリーマン必見!子育て世帯の学費対策と投資信託活用術

40代サラリーマン必見!子育て世帯の学費対策と投資信託活用術

実物資産で価格変動しない収入源を持つ

株式や債券といったペーパーアセットに加え、もう一つ検討したいのが不動産などの実物資産です。株式とは異なる特性を持つ実物資産を組み合わせることで、資産全体の安定性が大きく高まります。

(1)不動産が資産防衛に向いている理由

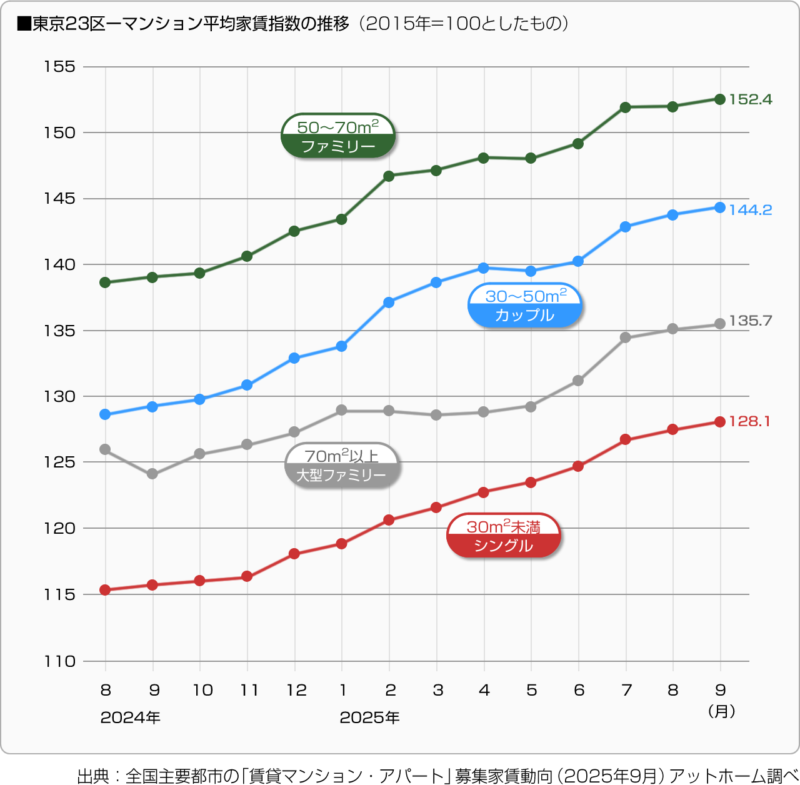

株式市場では1日で数パーセントの値動きが日常的に起こりますが、不動産価格や家賃相場がそこまで急変することはまずありません。この値動きの緩やかさが、資産全体の変動幅(ボラティリティ)を抑えるアンカーの役割を果たします。

さらにインフレ局面では、現金の購買力が低下する一方、不動産という実物の価値は維持されやすく、家賃収入も物価に連動して緩やかに上昇する傾向があります。

不動産投資がインフレに強い理由を以下の記事で解説しています。

現金は損?不動産投資がインフレに強い理由3選!投資リスクと成功ポイントを解説

現金は損?不動産投資がインフレに強い理由3選!投資リスクと成功ポイントを解説

(2)毎月の家賃収入がメンタルの安定剤になる

不動産投資の実践的なメリットは、毎月決まった額の家賃が振り込まれる点にあります。株価のように毎日数字が変動しないため、精神的な平穏を保ちやすいのが特徴です。

S&P500が暴落して証券口座の残高が日々減少していく状況でも、別の口座に毎月安定した家賃収入があれば、生活への影響は限定的です。この心の余裕があるからこそ、株価が回復するまでの数年間、狼狽売りをせずに待ち続けることができます。

不動産からのインカムゲインは、株式投資を成功に導くサポーターでもあるのです。

(3)会社員・公務員の信用力を資産形成に活かす

会社員や公務員には、安定した給与収入に基づく社会的信用という強力な武器があります。金融機関にとって、毎月の給与が安定している人は融資しやすい相手です。

この信用力を活用し、融資で不動産を取得すれば、自己資金だけでは到達できない規模の資産形成を加速させることが可能です。

会社員に不動産投資をおすすめする理由を以下の記事で解説しています。

会社員には不動産投資がおすすめ!4つの理由とおすすめの投資方法を3つ解説

会社員には不動産投資がおすすめ!4つの理由とおすすめの投資方法を3つ解説

まとまった資金がなくても始められる不動産クラウドファンディングも選択肢の一つですが、運用期間中に解約できない流動性リスクには注意が必要です。

高利回りの数字だけで判断せず、運営会社の信頼性や物件の立地、出口戦略の明確さを見極めたうえで、余剰資金の範囲で活用することが成功の条件です。

S&P500は正解だが唯一の正解ではない

S&P500への投資は優れた選択肢ですが、それだけに頼る集中投資にはリスクが伴います。この記事のポイントを振り返ります。

●S&P500にも10年以上の実質マイナス期間があり、一極集中は停滞期に弱い

●株安と円高のダブルパンチで、円建て資産が想定以上に目減りする可能性がある

●暴落時の狼狽売りを防ぐには、事前の仕組みづくりと十分な現金確保が不可欠

●債券・ゴールド・不動産で守りを固め、資産全体の安定性を高める

●会社員・公務員の信用力を活かし、安定した家賃収入の仕組みを作る

投資のゴールは短期的な利益の最大化ではなく、人生を通じて資産を守り抜くことです。攻めのS&P500と守りの不動産を組み合わせるハイブリッド戦略で、どんな相場でも安心して過ごせる基盤を築きましょう。

不動産投資メディア「えんfunding」では、堅実な資産形成に役立つ情報を発信しています。まずは価格変動の少ない守りの資産について知ることから始めてみてください。

不動産投資が学べる漫画など特典プレゼント中

漫画だから分かりやすい。不動産投資が学べる特典を無料プレゼント。お申込みはこちらから。

特典提供元:株式会社えん

関連コラム記事

関連コラム記事

人気コラム記事ランキング

人気コラム記事ランキング