不動産投資の融資は厳しい?2つの審査基準

不動産投資の融資は、審査が厳しいと思っている方も少なくないのではないでしょうか。

相続税の税制改正による不動産投資の人気向上や、「かぼちゃの馬車事件」を代表とする不正融資事件などが原因で、金融庁が金融機関を厳しく取り締まるようになったため、厳しいと感じる方も増えているようです。

融資を受けて不動産投資を行うために、審査基準は知っておきましょう。主な審査基準は以下の2つです。

(1)借主の属性

(2)投資不動産の収益性

それぞれを理解し、審査を円滑に進めていきましょう。

(1)借主の属性

審査基準の1つ目は借主の属性です。家賃収入が減っても、借主に返済できる資金があるかどうかを判断します。

具体的にチェックするポイントは以下のような項目です。

●年齢

●勤務先

●勤続年数

●職種

●年収

●金融事故歴

●預貯金等の金融資産

●その他の借り入れ状況

多くの金融機関で年齢や年収に制限が設けられています。

年齢制限の目安は満25歳〜55歳、年収の目安は500万円以上です。

勤続年数が長く、安定した収入がある人は審査に有利です。

どんなに収入が多くても、成果報酬型のような毎月の収入に振り幅がある場合はリスクだと判断されます。

預貯金等の金融資産が多いとお金の管理にしっかりした人だと認識されますし、借り入れが少なければ、不動産投資以外に返済する借入が少ないため、金融機関のリスクを軽減できます。

過去に不動産経営をした経験がある、現在の住宅にかかる費用が低い、共働きなども審査ではプラス要素です。

審査に受かりやすくするには、金融機関に金銭面で悪いイメージを与えないようにすることが大切です。

(2)投資不動産の収益性

2つ目の審査基準は、投資不動産の収益性です。

不動産投資では、家賃収入も融資額の返済資金です。

収益性があり、家賃収入から融資金をしっかり返済できるかどうかを判断します。

また、融資額を返済できなくなった場合には投資不動産を売却し、融資金を回収します。

収益性の高い不動産の方が高く売却でき、金融機関も融資金を回収できるため安心です。

不動産の収益性を判断するポイントは以下です。

●立地

●築年数

●構造

●賃料など

空室リスクが少なく、入居者の需要がある不動産に投資しましょう。

審査に落ちた場合は原因を改善し再審査

不動産投資の融資審査に落ちてしまった場合には、落ちてしまった原因を改善し、別の金融機関で再審査に望みましょう。

落ちやすい原因は以下です。

●転職したばかり

●携帯料金などの支払い滞納がある

●築年数が古く収益性の悪い物件を選んでいるなど

借主の属性と不動産の収益性、どちらかが良ければいい訳ではないため、両方の審査基準を満たせるよう改善しましょう。

なお、メガバンクでの融資審査は厳しい傾向にあります。融資が通りづらい方は、地方銀行や信金・信組を利用するのがおすすめです。

自分の属性でも融資審査が通りそうな金融機関を選ぶようにしましょう。

不動産投資の融資と住宅リーンの違い

不動産投資では、自己資金では足りない分を金融機関からの融資で補い、不動産を購入します。

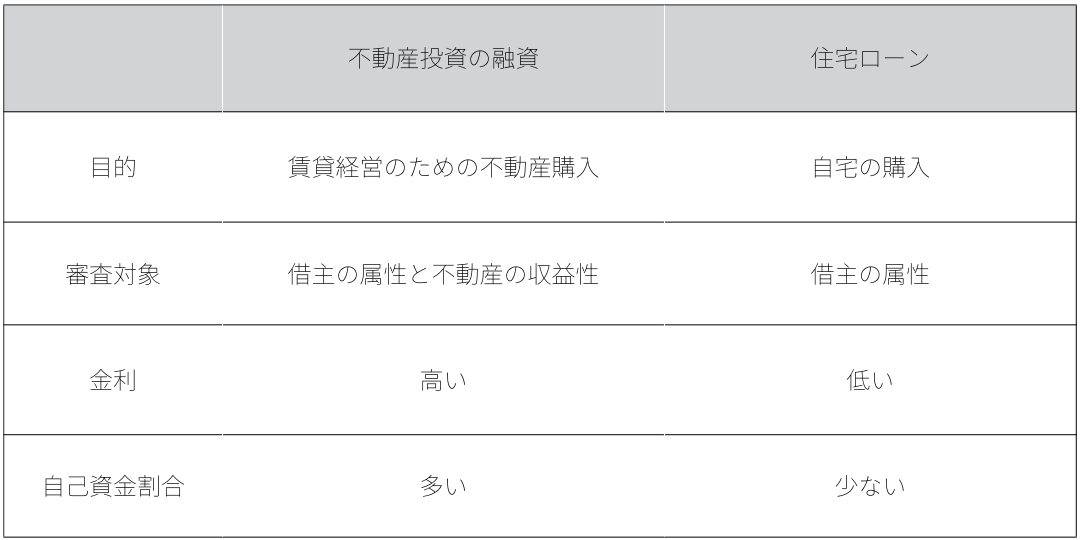

不動産投資の融資も住宅ローンも、不動産の購入のために金融機関から資金を借りる点は同じですが、主に以下4点の違いがあります。

●目的

●審査対象

●金利

●融資額

不動産投資は、不動産を賃貸し、収益をあげる目的で不動産を購入します。

そのため、借主の属性だけではなく、不動産の収益性も審査の対象です。

不動産投資の融資は、給料に加え、家賃収入も返済資金となるため、高額な融資が可能です。

その分、家賃収入が滞った場合のリスクを考慮し、金利は高めに設定されています。

住宅ローンは、自宅の購入を目的としており、借主の属性のみで判断されます。

住宅ローンは返済資金が給料のみです。

不動産投資の融資に比べて借入額は低額となります。また、金利も低く設定されています。

まれに金利の低さに惹かれて、住宅ローンを利用し、賃貸を目的とした投資用不動産を購入する人がいます。自分たちが住むのではなく、人に貸し出してしまうと契約違反になり、銀行から一括返済を求められることになるので絶対にやめましょう。

転勤等で引越すことになり、住宅ローンで購入した居住用不動産を人に貸し出す場合は、銀行に相談しましょう。

なお、以下の記事で不動産投資ローンを詳しく解説しています。融資を受けるうえで金利は必ず理解する必要があります。わかりやすく解説していますので、最後までお読みください。

不動産投資ローンの金利を徹底解説!初心者向けの基礎知識と金利相場

不動産投資で融資を利用した方がいい4つの理由

不動産投資で融資を利用した方がよい主な理由は以下の4つです。

(1)自己資金が少なくても投資にチャレンジできる

(2)家賃収入をローンの返済にあてられる

(3)投資物件の購入を早くできる

(4)団体信用生命保険を活用できる

これらの理由を理解して、融資を受けるか検討するようにしてください。

(1)自己資金が少なくても投資にチャレンジできる

不動産投資で融資を受ければ、自己資金が少なくても不動産投資ができます。

不動産投資では、以下のような高額な費用を準備しなければなりません。

●物件購入費用

●税金

●手数料など

投資資金が自己資金だけでは、購入できる不動産が限られてしまい、収益性の高い不動産への投資が難しくなってしまいます。

しかし、頭金として数百万円しか準備できなくても、融資を受ければ自分が希望する物件へ投資ができるのです。

不動産投資の融資では、全額を借り入れるフルローンも可能です。

ただし、頭金を準備した人に比べて金利が高くなります。

2件目の不動産投資の融資時に不利になる可能性もあるため注意が必要です。

(2)家賃収入をローンの返済にあてられる

不動産投資では、不動産運用で得られる家賃収入を返済に充てられます。

自己資金から返済する金額を減らせる点がメリットです。

ただし、投資がうまくいかなくても月々の返済額は変わりません。

家賃収入が減少してしまえば、自己資金から返済する金額が増えます。

安定した家賃収入が見込める物件を選ぶようにしましょう。

(3)投資物件の購入を早くできる

融資を受けて投資すれば、自己資金が貯まるのを待つことなく不動産の購入ができます。

不動産投資で利益をあげるコツは、いくつかの不動産に投資することです。

いくら自己資金が豊富でも、いくつもの不動産に自己資金のみで投資をするのは難しいのが現実です。

融資を受ければ、投資のスピードが上がり、資金不足で魅力のある不動産へ投資できないといったことが少なくなります。

(4)団体信用生命保険を活用できる

不動産投資の融資を受ける際には、団体信用生命保険に加入できます。

団体信用生命保険とは、ローン契約者の死亡や重度の障害が原因でローンが支払えなくなった場合に、ローンの残高を生命保険会社が銀行に支払うことで債務をなくす仕組みです。

仮に一括で不動産を購入できる資金を持っていたとしても、融資を受け、団体信用生命保険に加入しておけば、契約者に万が一のことがあっても、家族に不動産と使用しなかった資金を残せるため安心です。

金融機関によっては、団体信用生命保険に「がん保障」や「入院保障」などのプランが追加できる場合があります。

しっかり保障内容や条件を確認し、自分にあったプランに加入しておくことをおすすめします。

なお、団体信用生命保険は生命保険の代わりになると言われることがあります。

しかし、違いを理解しないと非常に危険です。以下の記事で詳しく解説していますので、気になる方はお読みください。

不動産投資で生命保険効果は期待できるのか?団信と生命保険を比較してみよう

不動産投資の融資を返済できなくなった場合は不動産を手放す必要がある

家賃収入が想定していた金額を下回り、毎月の返済ができなくなった場合にはまずは不動産を手放すことになります。

その際に、銀行が物件を任意売却または競売にかけて不動産を現金化し、債権の回収を行います。

その後にもまだ残債があれば返済をしていかなければなりません。

また、個人の信用に傷がつくため、今後の融資が難しくなるおそれがあります。

融資を受けても返済できないと大きな後悔をする可能性が高くなります。

投資物件は無理せず、慎重に選ぶようにしましょう。

不動産投資の融資を受けやすくする4つのポイント

不動産投資の融資を受けやすくするポイントを4つ解説します。

(1)個人の信頼を高める

(2)自己資金を準備する

(3)収益性の高い物件に投資する

(4)不動産会社提携の金融機関を利用する

対策を講じることで円滑に融資を受けやすくなり、収益が自分の手元に早く入るようになります。

詳しく解説しますので、最後までお読みください。

(1)個人の信頼を高める

不動産投資の融資を受けやすくするために、個人の信用を高めましょう。

借り入れ額が多い、返済が滞った過去がある、消費者金融からの借り入れ経験があるなど、金融機関からの印象が悪くなってしまうため注意が必要です。

会社員や公務員は安定した収益が見込めるため、自営業や個人事業主よりも審査に有利です。会社員や公務員の方は、独立する前に融資の申し込みをした方が審査に受かる可能性が上がります。

転職する予定があるならば、転職後よりも、勤続年数が長い企業に勤めているうちに申し込みをしましょう。

(2)自己資金を準備する

フルローンで融資をする金融機関もありますが、自己資金をできるだけ準備した方が審査には有利です。

融資額が減り金融機関側のリスクが減少するという理由に加え、金融機関は、数百万円の自己資金を準備したことをプラスに評価します。

自己資金を準備して融資額を減らせば返済額も減るため、投資家にもメリットです。

(3)収益性の高い物件に投資する

投資しようとしている物件が収益性の高い物件か見直しましょう。

収益が見込める物件であれば、融資額を滞りなく回収できると判断されやすい傾向があります。

主要な駅や道路の近くにある、都市開発が進んでいる、住環境が整っているなど、空室になりにくい人気エリアの物件がおすすめです。

騒音や住環境など、実際に見てみないとわからない情報があります。物件の選定は、現地を確認するようにしましょう。

新築だから、今人気のエリアだからなどの情報だけで判断せず、長期的な視野で収益性を判断することが大切です。

収益性を判断する一つの基準として利回りがあります。以下の記事では不動産投資の利回りを詳しく解説しています。計算方法や物件選びの方法も合わせて載せていますので、ぜひともお読みください。

不動産投資の”利回り”を徹底解説!相場や計算方法、物件の選び方まで

(4)不動産会社提携の金融機関を利用する

不動産会社提携の金融機関から融資を受けるのがおすすめです。

金融機関は、物件を販売する不動産会社も、信頼できる業者かどうかチェックしています。

不動産会社が提携する金融機関であれば、金融機関からの信頼はすでに得られているため、審査に有利です。

提携している金融機関が多いほど、投資家にあった金融機関が紹介できます。

融資を受けやすくするためには、信用できる不動産会社選びが重要です。

不動産投資の融資を受ける流れ

不動産投資の融資を受けるまでの流れを解説します。

主には以下の4ステップです。

(1)必要な書類の準備

(2)審査申し込み

(3)ローン契約

(4)融資

必要な準備や結果が出るまでに要する時間など、全体の流れを掴みましょう。

(1)必要な書類の準備

必要な書類の準備をします。

書類には、自分で準備するものと不動産会社の方で準備してくれるものがあります。

わからない時には、不動産会社に尋ねましょう。

具体的には以下のような書類が必要です。申し込みの際に不備がないよう、早めに準備を始めましょう。

【自分で準備する必要がある書類】

・身分証明書(運転免許証やパスポートなど)

・印鑑登録証明書

・住民票

・健康保険証

・所得を証明する書類(源泉徴収票、確定申告書、給与明細など)

・勤務先の会社概要・経歴

・納税証明書(直近3年分)

・資格等の証明書(不動産関係の資格)

・賃貸借契約書

・支払通帳

・ローンの返済予定表(既存の借り入れがある場合)

・登記簿謄本

【不動産会社に依頼できる書類】

・物件概要書

・レントロール(物件の収益性を判断する資料)

・売買契約書

・重要事項説明書

・公図

・建築確認済証

(2)審査申し込み

書類が揃ったら、審査の申し込みです。

審査は事前審査の後、本審査が行われます。

事前審査では、金融機関担当者が借主の属性と物件情報を審査し、本審査に申し込みができそうか判断します。

結果が出るまで、数日から数週間かかるのが通常です。

本審査は金融機関本部が行います。

いくつもの段階を踏むため、数週間〜数ヶ月審査結果がでるまで時間を要します。

(3)ローン契約

審査に通ったら、ローン契約を結びます。

契約の際には、金融機関の店舗に出向く場合がほとんどです。

店舗で、金銭消費貸借契約、団体信用生命保険、抵当権設定契約、根抵当権設定契約など必要な契約を結びます。

不動産会社の担当者に依頼すれば、同席してもらえる場合があるため、融資が初めてで心配な方は、お願いしてみましょう。

(4)融資

ローン契約が締結されたら、融資が実行されます。

融資金額は、融資実行日に、指定した口座に融資金額が振り込まれます。

不動産投資の融資におすすめな金融機関3選

不動産投資の融資は、一般的に不動産会社が紹介する金融機関から融資を受ける方が、メリットがあり、おすすめです。

自分が取引のある銀行から融資を受けたいなど、投資家自身で金融機関を選びたい場合には、金利や年齢・年収条件、融資期間など、条件をしっかり確認しましょう。

融資におすすめな金融機関は以下の3つです。

(1)日本政策金融公庫

(2)三井住友トラスト・ローン&ファイナンス

(3)オリックス銀行

それぞれを詳しく解説していきます。ぜひとも参考にしてみてください。

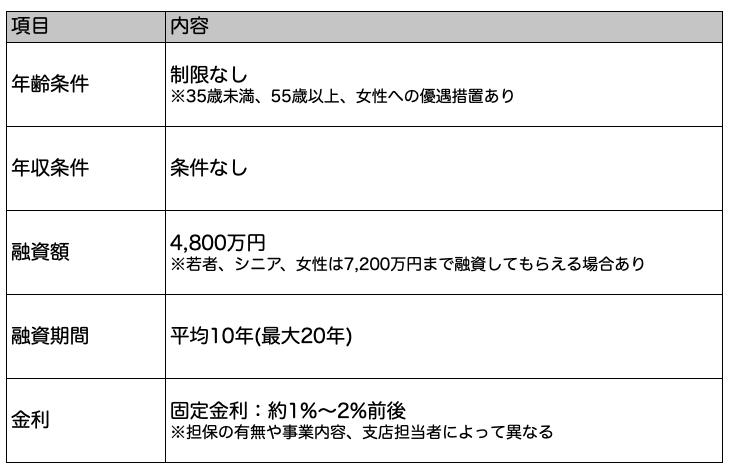

(1)日本政策金融公庫

日本政策金融公庫は、政府系の金融機関です。民間の金融機関では融資が難しい個人や中小企業の事業支援を目的とした融資をしています。

152の支店があり、全国で融資が可能です。他の金融機関に比べ、融資額が少額で、短期間での借り入れですが、非営利団体のため低金利が特徴です。

「女性、若者/シニア起業家支援金」制度があり、29歳未満の方、55歳以上の方、女性の方が融資を相談しやすい仕組みが整っています。

日本政策金融公庫で融資を受ける際には、あくまでも不動産賃貸業として事業を行う場合のみに限定されています。投資目的での融資はできないため、注意が必要です。

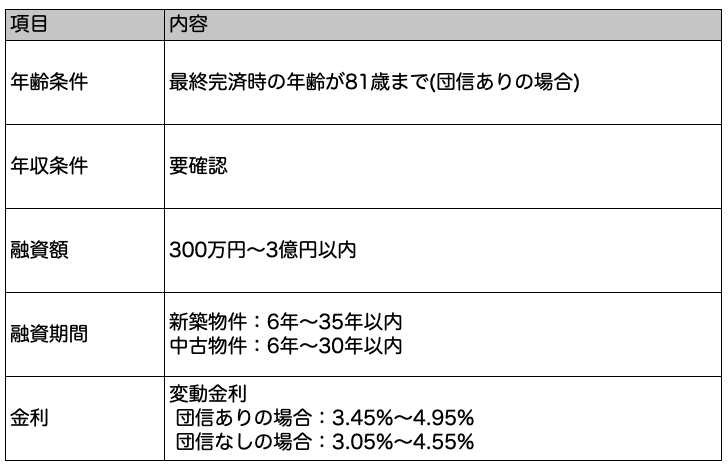

(2)三井住友トラスト・ローン&ファイナンス

三井住友トラスト・ローン&ファイナンスは、三井住友信託銀行グループの金融会社です。

賃貸目的用のアパート、マンションの購入費用や建築、増築費用に対して融資を実行しています。

連帯保証人が原則不要で、契約社員や派遣社員、勤続年数が短い方や、申告所得の少ない方など、幅広い方への融資を検討してくれます。

独自の審査基準で柔軟に対応してくれるため、築古物件への融資を検討している方にもおすすめです。

出典)三井住友トラスト・ローン&ファイナンス「アパートローン」

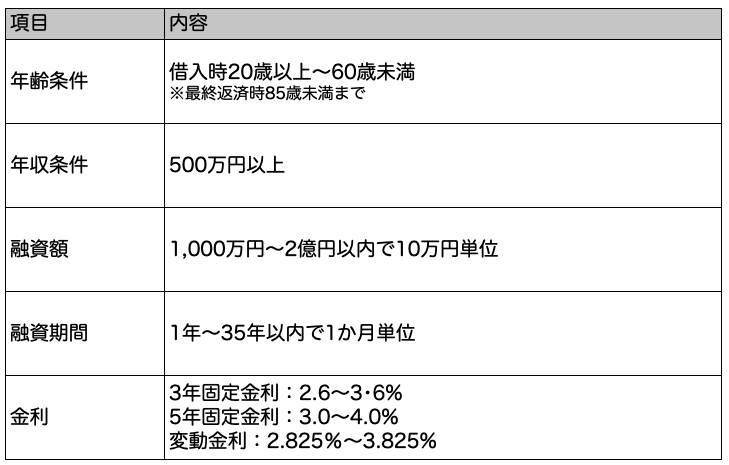

(3)オリックス銀行

オリックス銀行は、アパート、マンション、戸建住宅の購入や建築、土地の購入を目的とした不動産投資に対する融資をしてくれます。

ただし、マンション購入に対する融資には専有面積が40平方メートル以上あること、融資できるエリアが限定されていることなど、細かな条件があるため注意が必要です。

融資額は10万円単位、融資期間は1ヶ月単位で設定できます。団体信用生命保険の加入や金利もいくつかのプランの中から選択でき、投資家にあった融資計画を立てられる点が魅力です。

不動産投資の融資が難しい場合は不動産クラウドファンディングもおすすめ

不動産投資の融資に落ちてしまった、高額融資はやっぱり怖いといった方には、不動産クラウドファンディングもおすすめです。

不動産クラウドファンディングとは、クラウドファンディング事業者が投資家から出資金を募り、不動産の購入と運用をする投資手法です。

以下の記事で、不動産クラウドファンディングについて詳しく解説しています。

最後まで読んでいただくことで、不動産クラウドファンディングの理解が深まります。少しでも興味がある方はぜひ最後までお読みください。

いま注目の不動産クラウドファンディングの仕組みとは?他の投資との比較やメリットも徹底紹介

事前準備をしっかりして不動産投資の融資を受けよう

不動産投資で成功するためには、1つの不動産だけでなく、いくつもの不動産に投資するのがポイントです。

そのためにも、金融機関からの融資が欠かせません。

融資を検討している方は、個人の属性を高めたり、収益性の高い物件を選定するなど、事前の準備を怠らないようにしましょう。

融資が受けられなかった、多額の借り入れが怖い方には少額で始められる不動産クラウドファンディングもおすすめです。

えんfundingでは不動産のプロが選定した福岡市のデザイナーズマンションに、1口1万円から投資ができます。運用も任せられるため、気になる方はぜひ検討してみてください。

不動産投資が学べる漫画など特典プレゼント中

漫画だから分かりやすい。不動産投資が学べる特典を無料プレゼント。お申込みはこちらから。

特典提供元:株式会社えん

出典)

出典)

関連コラム記事

関連コラム記事

人気コラム記事ランキング

人気コラム記事ランキング