【早見表】10万円投資したら実際いくら増える?

「10万円投資して、結局いくら戻ってくるの?」

まずは結論から見ていきましょう。不動産クラウドファンディング(以下、不動産CF)の一般的な利回りと、銀行預金を比較したシミュレーション結果です。

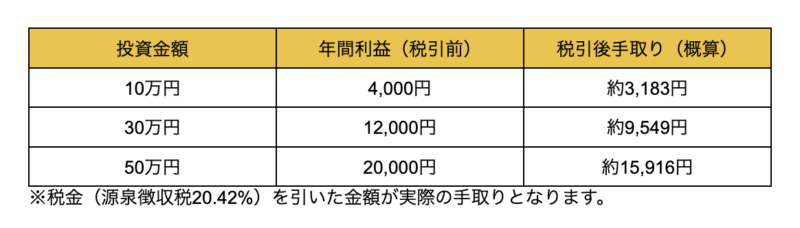

(1)投資額別シミュレーション(10万円・30万円・50万円)

以下は、運用期間1年、想定利回り4.0%(税引前)で運用した場合の利益目安です。

この金額を見てどう感じましたか?

金利のある世界に戻りつつあるとはいえ、大手銀行の普通預金(金利0.2%と想定)に10万円を1年間預けても、受け取れる利息は税引前で「200円」程度。ATMの手数料を数回払えば消えてしまう金額です。

一方、不動産CF(年利4%)であれば、同じ10万円が税引前で4,000円の利益を生み出します。その差は20倍。

少額であっても、お金の置き場所を変えるだけで、資産運用の効率にはこれだけの開きが生まれるのです。

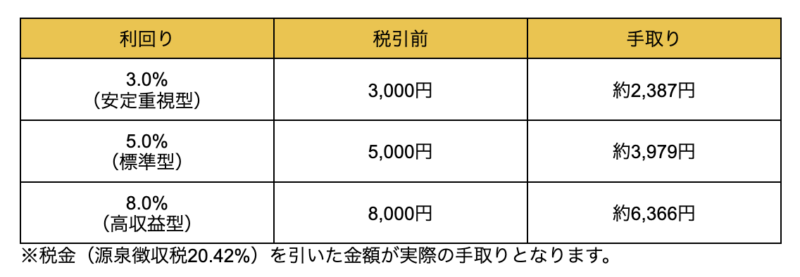

(2)利回り別シミュレーション(3%・5%・8%)

利回りの違いによる収益の差も確認しておきましょう。

(投資額10万円・期間1年の場合)

利回りが高い案件ほど魅力的に見えますが、一般的にリターンとリスクは比例します。

特に会社員の方の「老後資金」や「生活防衛」が目的であれば、無理に高利回りを狙わず、3〜5%程度の堅実な案件(インカムゲイン型)から始めるのが賢明です。

(3)運用期間による利益の違い

注意が必要なのは、「年利(年換算の利回り)」で表示されている点です。運用期間が1年未満の場合は、月割りで計算されます。

(10万円・年利4%の場合)

●12ヶ月運用…利益 4,000円

●6ヶ月運用…利益 2,000円

●3ヶ月運用…利益 1,000円

短期運用のファンドは資金の拘束期間が短く、手軽に始められるメリットがありますが、受取額そのものは小さくなる点を理解しておきましょう。

自分で計算!シミュレーションの計算式と「手取り」の仕組み

投資前に自分で計算できるようになると、案件選びがスムーズになります。仕組みを理解しておきましょう。

(1)基本の計算式

分配金(利益)の計算式は非常にシンプルです。

分配金(税引前) = 投資金額 × 想定利回り(年率) × (運用月数 ÷ 12)

たとえば、10万円を年利4%のファンドに投資し、運用期間が6ヶ月だった場合

100,000円 × 0.04 × (6 ÷ 12) = 2,000円

これが、ファンドから支払われる税引前の利益です。

(2)要注意!利益から引かれる「源泉徴収税(20.42%)」

受け取る分配金がそのまま全額口座に入金されるわけではありません。

不動産CFの分配金は「雑所得」に分類され、支払われる際に一律20.42%(所得税+復興特別所得税)が源泉徴収(天引き)されます。

(3)税引後の「手取り額」を算出する計算方法

実際に銀行口座に振り込まれる「手取り額」を知りたい場合は、以下の係数を掛けます。

手取り額 = 税引前利益 × 0.7958

先ほどの例(税引前2,000円)で計算すると

2,000円 × 0.7958 = 1,591.6円

(※1円未満の端数処理は事業者により異なりますが、一般的には切り捨てられます)

シミュレーションを行う際は、必ずこの「約20%の税金」を考慮して計画を立てましょう。

シミュレーション通りにならない?知っておくべき4つのリスク

不動産CFは「ミドルリスク・ミドルリターン」の投資です。シミュレーションはあくまで「予定」であり、約束されたものではありません。大切な資金を守るために、以下のリスクを必ず理解しておいてください。

(1)元本割れする可能性がある

最も重要なことは、「元本保証は法律で禁止されている」という事実です(出資法第1条)。「絶対に損しない」と謳う業者がいれば、それは詐欺を疑うべきです。

不動産価格の暴落や、テナントの退去による賃料収入の減少により、投資したお金が減って戻ってくる可能性があります。

しかし、過度に恐れる必要はありません。多くの事業者では「優先劣後方式」という投資家保護の仕組みを採用しています。

これは、物件購入費の一部(20〜30%程度)を事業者自身が出資(劣後出資)する仕組みです。

もし損失が出ても、事業者の出資分から先に補填されるため、損失がその範囲内であれば投資家の元本は守られます。

案件を選ぶ際は、「劣後出資比率が20%以上あるか」を確認しましょう。

不動産CFにおける「優先劣後方式」については、以下の記事で解説しています。

不動産クラウドファンディングにおける「優先劣後方式」!徹底解説!!

(2)早期償還で利益が減る

「12ヶ月運用して4,000円もらえる予定だったのに、半分しか入らなかった」

これが早期償還です。

物件が予定よりも早く売却できた場合、運用はそこで終了します。利益は「資金を運用していた期間(日割り)」分しか発生しないため、運用期間が短くなれば、受取額も減ってしまいます。

投資家としては「利益が確保されて戻ってきた」ので悪いことではありませんが、資金運用の計画が狂う可能性があります。

(3)中途解約できず資金が拘束される

不動産CFは、原則として運用期間中の解約(現金化)ができません。

「急に車が故障したから修理費が必要」となっても、投資したお金は戻ってきません。

そのため、必ず「当面使う予定のない余剰資金」で投資することが鉄則です。生活防衛資金(生活費の3〜6ヶ月分)には手を付けないようにしましょう。

(4)投資機会を得られない場合がある

「シミュレーションも完璧、いざ投資!」と意気込んでも、人気ファンドは応募開始数分で売り切れる(クリック合戦)ことや、抽選倍率が10倍を超えることが珍しくありません。

まずは会員登録を済ませておき、募集開始のタイミングを逃さないことが重要です。また、募集頻度が安定している事業者を選ぶのも一つの手です。

不動産CFの事業者選びについては、以下の記事で解説しています。

不動産クラウドファンディングで100万円投資!実際の利益と選び方

現物不動産投資と何が違う?シミュレーション項目の比較

なぜ、会社員に「現物不動産」ではなく「クラウドファンディング」が推奨されるのでしょうか。シミュレーションの手間という観点で比較します。

(1)現物投資に必要な「空室率」「融資返済」の計算が不要

アパートやマンションを一棟買いする場合、シミュレーション項目は膨大です。

●物件価格、表面利回り

●銀行ローンの金利、返済期間

●固定資産税、都市計画税

●修繕積立金、管理委託費

●想定空室率、家賃下落率

これらを正確に計算し、収支計画を立てるのはプロでも骨が折れます。

一方、不動産CFの場合、これらの複雑な計算や管理業務はすべて事業者が行います。投資家は「提示された利回り」と「期間」を見るだけ。

「面倒な計算はプロにお任せ」できるのが、忙しい会社員にとって最大のメリットです。

(2)J-REITや株式投資との利回り・安定性比較

「手軽さならJ-REIT(不動産投資信託)や株でも良いのでは?」という疑問もあるでしょう。

大きな違いは「価格変動の有無」です。

株やJ-REITは毎日価格が変動するため、「今売るべきか?」「暴落したらどうしよう」という精神的なストレスが常につきまといます。

不動産CFは、一度投資すれば運用終了まで待つだけ。日々の値動きがないため、仕事に集中したい方に適した「ほったらかし投資」と言えます。

福岡特化で堅実運用!「えんfunding」が選ばれる3つの理由

シミュレーションで将来の資産形成に興味を持った方に、最初の一歩としておすすめしたいのが、当コラムを運営する「えんfunding」です。

なぜ、慎重派の会社員の方に選ばれているのか、その理由を3つご紹介します。

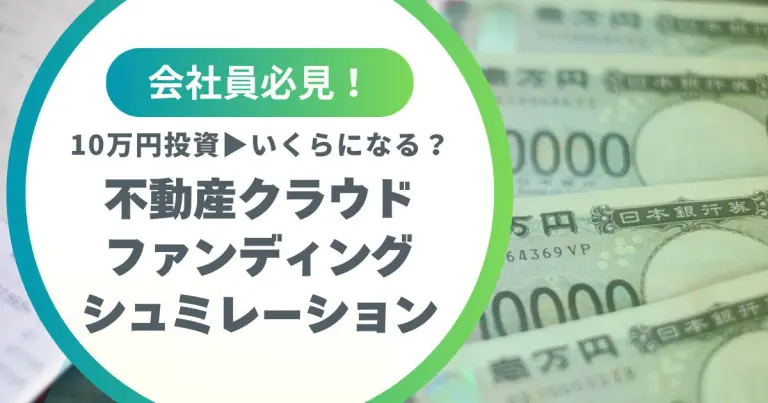

(1)平均入居率99%以上!「エンクレスト」の実力

不動産投資の最大のリスクは「空室」です。部屋が埋まらなければ家賃収入は入ってきません。

えんfundingで扱う物件は、福岡エリアで圧倒的な知名度を誇る自社ブランドマンション「エンクレスト」が中心です。

その平均入居率は99%以上(2024年実績など)。

この高い入居率が、シミュレーション通りの分配金を安定して生み出す基盤となっています。

(2)優先劣後システム(20%)でリスクを抑制

先ほど解説した「優先劣後方式」ですが、えんfundingでは劣後出資比率を約20%に設定しています。

これは、対象不動産の評価額がもし20%下落しても、投資家の元本には影響が出ない計算になります。

「高利回りよりも、まずは損をしたくない」という堅実な投資家の方に安心していただける設計です。

(3)1万円からスマホで完結、忙しい会社員に最適

「投資は手続きが面倒そう」というイメージがあるかもしれません。

えんfundingなら、口座開設から物件選び、投資実行まですべてスマホで完結します。

最低投資額も1口1万円から。

「まずはお試しで1万円だけ」というスタートも可能です。もちろん、運用期間中の管理の手間は一切ありません。

投資を始める前に解決!税金と手続きのQ&A

最後に、会社員や公務員の方が最も気にする「税金」と「会社バレ」について解説します。

(1)利益が20万円以下なら確定申告は不要?

よく「副業の利益が20万円以下なら申告不要」と聞きますが、これには注意が必要です。

●所得税(国税)…給与所得以外の所得(不動産CFの分配金など)が年間20万円以下なら、確定申告は不要です。

●住民税(地方税)…こちらは申告不要制度がありません。利益が1円でもあれば、市区町村へ申告が必要です。

多くの人が所得税の申告不要だけで安心し、住民税の申告を忘れてしまいます。正しい手続きを理解しておきましょう。

不動産投資の確定申告については、以下の記事で解説しています。

不動産投資の確定申告をしないとどうなる?ペナルティやリスクを解説

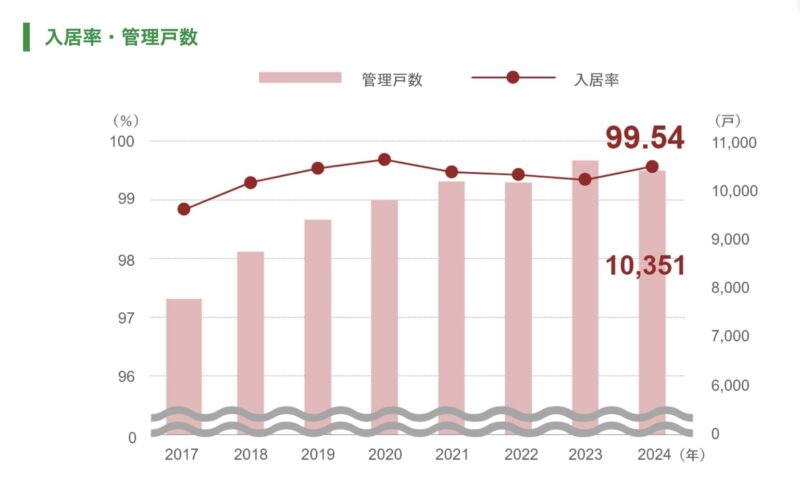

(2)会社や職場に「副業」がバレない方法は?

公務員や副業禁止の会社員にとって、「投資をしていることが職場にバレる」のは避けたい事態です。

最も多い原因は、住民税の通知が会社に届き、給与に対する税額と合わないことで発覚するケースです。

出典:副業は住民税でばれる?トラブルを防ぐ正しい確定申告の方法を解説 – 副業お役立ち情報 – 弥生株式会社【公式】

確定申告(または住民税の申告)を行う際、住民税の徴収方法を「自分で納付(普通徴収)」に選択してください。

これにより、投資分の住民税通知は自宅に届き、会社には通知されなくなります。

※不動産CFは法的には「資産運用」であり「副業(労働)」には当たりませんが、余計なトラブルを避けるためにも対策をしておくと安心です。

まずは少額からシミュレーション通りの運用を体験しよう

今回は、不動産クラウドファンディングのシミュレーションとリスクについて解説しました。

●10万円投資で年間数千円の利益…銀行預金の約20倍のパフォーマンスが期待できる。

●手取り計算…利益から約20%の税金が引かれることを忘れずに。

●リスク対策…「優先劣後方式」がある案件を選び、余剰資金で運用する。

●現物投資より手軽…面倒な計算や管理はプロにお任せできる。

「投資は怖い」「手続きが面倒」

そう感じて一歩踏み出せない方も多いでしょう。しかし、インフレが進む現代において、何もしないこと自体がリスクになりつつあります。

えんfundingは、1万円や10万円という、万が一失敗しても生活が揺らがない少額から始められる投資です。

まずは会員登録(無料)を行い、現在募集中のファンド情報を見てみてください。

「これなら自分にもできそう」と感じられるはずです。その小さな行動が、あなたの将来の資産を守る大きな一歩になります。

不動産投資が学べる漫画など特典プレゼント中

漫画だから分かりやすい。不動産投資が学べる特典を無料プレゼント。お申込みはこちらから。

特典提供元:株式会社えん

関連コラム記事

関連コラム記事

人気コラム記事ランキング

人気コラム記事ランキング