不動産クラウドファンディングの利回り(分配率)は平均3〜5%

不動産クラウドファンディングの利回り(分配率)は、平均で3〜5%程度です。

利用するサービスや投資するファンドによっても異なりますが、3〜5%を1つの目安にするとよいでしょう。

えんfundingのファンドの予定分配率は、2.8〜9%(2025年3月時点)です。平均予定分配率は、4.41%という結果となっています。

過去にえんfundingで実施したファンドの予定分配率は、「えんfunding 第4号ファンド【大手門】」が6.9%、「えんfunding 第9号ファンド【平尾】」が5%となっています。

予定分配率とは、投資額に対する収益の見込み(年利)のため、実際に収益を保証するものではありません。

利回りや予定分配率は、あくまでも目安ということを理解しておきましょう。

なお、えんfundingのファンドは以下からご覧いただけます。ぜひとも不動産クラウドファンディングの参考にしてみてください。

不動産クラウドファンディングの利回りは3種類

不動産クラウドファンディングに限ったものではないですが、利回りと言われているものは以下の3種類があります。それぞれの違いを理解せず、数字だけを鵜呑みにしないように気をつけましょう。

(1)予定利回り(想定・期待利回り)

(2)表面利回り

(3)実質利回り

それぞれを解説していきます。

(1)予定利回り(想定・期待利回り)

予定利回りとは、不動産クラウドファンディングで使われる指標で、出資者に対して配分される割合をあらかじめ予定されているものです。

物件によっては想定利回りや期待利回りなどと呼んでいる場合もあります。

例えば、予定利回りが5%で出資金額が1万円の場合、1年間で得られる収入は500円となります。

計算式は以下のとおりです。

1万円(出資額) × 5%(予定利回り) = 500円(1年間で得られる収入)

物件だけでなく予定利回りも確認して、購入を検討するのが大切です。

なお、予定利回りはあくまでも見込みです。必ず得られる収益ではないため、注意してください。

(2)表面利回り

表面利回りは、予定利回りと似ていますが、投資の世界でよく使われる言葉です。

投資した金額に対して、1年間で得られる収入がいくらかを計算した割合を表面利回りといい別名としてグロス利回りと呼ばれることもあります。

投資の世界では利回りという言葉が飛び交っていますが、表面利回りを表しているのが通常です。

計算方法は、「表面利回り(%)=1年間の家賃収入÷物件価格(税込)×100」となります。

ただし、表面利回りは管理費や税金などのコストを考慮していません。実際に得られる収益とは異なるため、注意が必要です。

(3)実質利回り

実質利回りとは、投資した金額以外にも発生する諸経費や維持費を含めて、1年間で得られる収入を計算した割合です。

ネット利回りやNOI利回りと呼ばれることもあります。

不動産クラウドファンディングでは、物件の維持費や管理費込みで出資するため、実質利回りを気にする必要はあまりありません。

しかし、他の投資を行う場合は実質利回りまで確認しないと思ったような利益が出ないケースがあるため、注意しておくべき利回りです。

不動産クラウドファンディングはリスクが小さいと言える理由

不動産クラウドファンディングは投資の一種のためリスクは0ではありませんが、比較的低リスクの投資と言えます。その理由は以下の3つです。

(1)投資家に有利な仕組みがある

(2)出資額を抑えやすい

(3)日々の価格変動が小さい

一つずつ解説していきます。

(1)投資家に有利な仕組みがある

優先劣後システムを採用している不動産クラウドファンディングが多く、元本割れのリスクを下げ、分配金の安定性を高められます。優先劣後システムとは、出資する投資家を優先出資者とし、事業者を劣後出資者とするため、元本の償還と分配金の支払いは優先出資者から行われます。

なお、以下の記事で優先劣後システムについて詳しく解説しています。詳細を知りたい方は最後までご覧ください。

不動産クラウドファンディングにおける「優先劣後方式」!徹底解説!!

(2)出資額を抑えやすい

不動産クラウドファンディングの大きな魅力のひとつは、1万円程度から少額で始められる点です。

通常の不動産投資では、数百万円以上の資金が必要になるケースが一般的ですが、この仕組みならまとまった資金がなくても参加できます。リスクを分散しながら複数の案件に投資することもできるため、初心者でも大きな損失を避けつつ、資産運用を始めやすくなっています。

また、不動産クラウドファンディングで投資できる不動産はマンションやホテル、学校、商業施設と様々あります。

マンションなどの居住用不動産は利回りが安定しやすいので、低リスクで投資がしたい場合は、居住用不動産がおすすめです。

なお、20代から不動産クラウドファンディングを始める方が増えています。詳しい内容は以下の記事で解説していますので、気になる方はご覧ください。

20代からの少額不動産投資入門〜不動産クラウドファンディングで始める資産形成〜

(3)日々の価格変動が小さい

不動産クラウドファンディングは、株式投資や投資信託などと比べて日々の価格変動がほとんどありません。その主な理由は以下の2点です。

・不動産が短期的に値動きしにくい資産であること

・出資後の運用期間中は基本的に資産の価格が公開されないこと

結果として、チャートを頻繁にチェックする必要がなく、精神的なストレスも少ない投資手段として人気があります。

価格の乱高下による損失を気にせず、安定したリターンを目指せる点が、リスクを抑えたい投資初心者にも向いているポイントです。

そもそも不動産クラウドファンディングの仕組みとは?

不動産クラウドファンディングは、事業者がクラウドファンディングで投資家から資金を募り、その資金で不動産を購入、運営するという仕組みです。

不動産で得た利益(売却益や家賃収入)の一部は出資した投資家に分配されます。

不動産の運用や管理は、事業者が行うため投資家は投資すれば、自分たちでやることは基本的にありません。

不動産クラウドファンディングの詳しい解説は以下の記事で行っています。気になる方はぜひお読み下さい。

「不動産クラウドファンディングの仕組みとは?他の投資との比較も紹介」

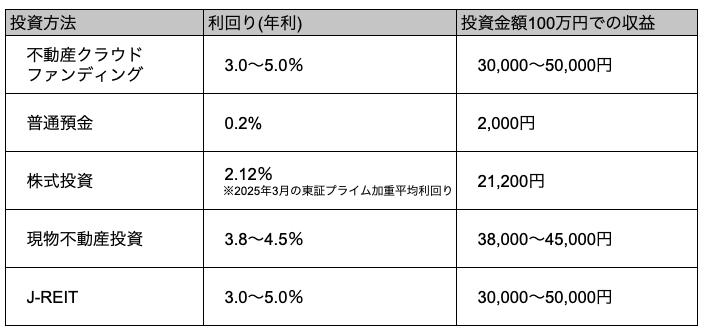

不動産クラウドファンディングは低リスクな投資の一種ですが、利回りは他と比べてどうなのでしょうか?

以下4つの投資を例に比較していきます。

(1)普通預金

(2)株式投資

(3)現物不動産投資

(4)J-REIT

ぜひ参考にしてください。

(1)普通預金

普通預金の金利は0.2%です。

例えば、100万円を預けて得られる利益は2,000円となります。

普通預金とは、銀行の普通預金口座に預けているお金のことで、一般的には貯金と言われるものです。

ちなみに、銀行に預けるのが預金で、郵便局に預けるのが貯金です。

元本が保証されており、リスクがないため、一時的にお金を預けておく場所としては便利です。

しかし、金利はかなり低いため、お金を増やしたいという目的で預けておく場所としては適していません。

(2)株式投資

株式投資の平均利回り(加重平均利回り)は2.12%(東証プライム・2025年3月)です。

株式投資とは、上場株式に投資することによって、決算のタイミングで企業に利益が出ていれば配当金が受け取れるものもあります。

また、株価は変動するため、株価が上昇すれば値上がり益が得られ、下落すれば元本割れをするというシステムです。

株式投資の平均利回りは2%となっていますが、銘柄によって利回りの差は大きいです。

また短期投資なのか長期投資なのかによっても、リスクや得られる利益は異なります。

(3)現物不動産投資

現物不動産投資の平均利回り(期待利回り)はワンルームマンションの場合、東京都内の城南地区(目黒区、世田谷区)で3.8%、城東地区(墨田区、江東区)で3.9%、福岡では4.5%です。

現物不動産投資とは、実際に不動産を購入し収入を得る投資方法です。

主な収益方法は以下の2つです。

・インカムゲイン:居住者からの家賃による収入

・キャピタルゲイン:物件売却による収入

不動産を購入するためにまとまった資金が必要ですが、住宅ローンを上手く活用することで大きな利益を得られる可能性を秘めています。

(4)J-REIT

J-REITの利回り(表面利回り)は、3~5%程度です。

2025年3月時点での、平均利回りは5.08%となっており、2021年6月以降は右肩上がりを続けています。

参考:一般社団法人不動産証券化協会「J-REIT分配金利回り(10年間)」

J-REITとは、不動産投資信託のことです。

投資のプロが複数の不動産を一つの金融商品として扱い、出資者を集める投資方法です。

不動産クラウドファンディングと同じように少額投資で始められるのが、J-REITの特徴です。

主な収益方法は以下の2種類があります。

・運用益:配当による収入

・売却益:売却による収入

J-REITの利回りは、普通預金・株式投資より高いものの、現物不動産投資や不動産クラウドファンディングよりも低くなる傾向があります。

さらに詳しい情報はこちらの記事でご覧ください。

「不動産クラウドファンディングとREIT(リート)、その違いと特徴を徹底解説!」

不動産クラウドファンディングなら「えんfunding」

不動産クラウドファンディングなら、福岡市エリア特化の不動産投資クラウドファンディング「えんfunding」がおすすめです!

弊社で取り扱っている不動産クラウドファンディングの特長は以下の4つです。

(1)1口1万円から投資が可能

(2)優先劣後システムを採用

(3)総合不動産デベロッパーが運用するため安心

(4)ネットで簡単に申し込みが可能

それぞれを見ていきましょう。

(1)1口1万円から投資が可能

1口1万円という低予算から投資が始められるため、投資初心者の方でも始めやすいのが特徴です。

また、運用期間中の運営費や会員維持費なども発生しないため、投資を始めるハードルが低くなっています。

(2)優先劣後システムを採用

えんfundingでは優先劣後システムを採用しています。

優先劣後システムとは、出資する投資家を優先出資者とし、事業者を劣後出資者としています。

そのため、元本の償還と分配金の支払いは優先出資者から行われます。

つまり、運用期間に収益の減少があっても、一定額までは優先出資者の分配金には影響しません。

優先出資者の元本割れリスクを下げたり、分配金の安全性を高めたりする投資家にとってはメリットの大きい仕組みです。

(3)総合不動産デベロッパーが運用するため安心

ファンドを運用するのは、創業30年の株式会社えんホールディングスです。

株式会社えんホールディングスは、総合不動産デベロッパーなので、専門知識が豊富で安心して運用できるでしょう。

(4)ネットで簡単に申し込みが可能

「えんfunding」では、投資したいファンドへの入金手続きから分配金の受け取りまで、すべてインターネットで完結できます。

来店不要なため、効率のよい投資が可能です。

詳しい説明は以下の記事で解説していますので、ぜひ参考にしてみてください。

「不動産投資クラウドファンディング「えんfunding」のネット申し込みやってみた!スマホでかんたん投資家登録!」

不動産投資が学べる漫画など特典プレゼント中

漫画だから分かりやすい。不動産投資が学べる特典を無料プレゼント。お申込みはこちらから。

特典提供元:株式会社えん

関連コラム記事

関連コラム記事

人気コラム記事ランキング

人気コラム記事ランキング