REIT(リート)とは?

REITとは、金融商品のひとつであり、有価証券として少額で販売されているものです。

一般的には不動産投資信託のことで、J-REITと呼ばれることもあります。

REITでは、事業者が販売する証券を投資家が購入し資金を集め、不動産を購入後、プロが運用するという仕組みです。

REIT(リート)の種類は2つ

REIT(リート)は主に以下の2種類あります。

(1)単一用途特化型

(2)複数用途型

それぞれを解説します。

(1)単一用途特化型

単一用途特化型は「住居」や「商業施設」など、用途が1つの物件に投資する仕組みです。

不動産の用途が決められているため、情報収集や動向の分析がしやすくなります。

(2)複数用途型

複数用途型は「オフィス+商業施設」など、用途が2つ以上ある物件に投資する仕組みです。

用途が2つ以上あることから、オフィスでは利益が少ないが商業施設での利益が大きいといったリスク分散を可能にします。

REIT(リート)のメリット3つ

REITを行うメリットを3つに絞って紹介します。

(1)売買が盛んである

(2)すぐに換金できる

(3)売却益が狙える

ひとつずつ解説していきます。

(1)売買が盛んである

REITで選択できる商品はさまざまで、戸建て住宅やマンション・アパート以外にも、オフィス、ホテル・旅館、病院などがあります。

多岐にわたる商品を多くの方が利用しているため、売買が盛んにおこなわれています。

(2)すぐに換金できる

REITは、金融市場で有価証券として売買するため、換金を素早く行えます。

現物不動産を売却した場合だと、換金できるまでに約3か月〜半年以上かかることが多いため、REITを使うことですぐに換金できるといえます。

(3)売却益が狙える

REITは流動性が高いため、購入した商品の値が上がったらすぐに売却でき、売却益を得やすいです。

自分の好きなタイミングで売却しやすいのもREITのメリットの一つです。

REIT(リート)のデメリット3つ

続いて、REITを行うデメリットを3つに絞って紹介します。

(1)価格変動による暴落の可能性がある

(2)不動産を選べない

(3)不動産を保有できない

REITを理解するためにもデメリットはきちんと理解するのがおすすめです。

(1)価格変動による暴落の可能性がある

REITで購入する商品は金融商品のため、元本割れリスクや価格変動リスクがあります。

場合により、暴落して損失を被ることもあるため、注意が必要です。

(2)不動産を選べない

REITは、投資のプロが不動産を選定、運用します。

そのため、自らが購入したい不動産の購入は出来ません。

具体的に購入したい不動産があっても、REITでは選べないため注意が必要です。

(3)不動産を保有できない

REITは投資信託商品のため、現物不動産を保有できません。

そのため、節税効果は基本的にありません。

不動産クラウドファンディングとは?

不動産クラウドファンディングとは、不動産特定事業によって権利が小口化された不動産投資のひとつです。

インターネットを通じて投資家から資金を募り不動産を取得・運営し、不動産売却や家賃収入で得た利益を投資家へ分配するという手法です。

2017年の「不動産特定共同事業法の改正」によりクラウドファンディングでの不動産投資が可能になりました。

投資の物件も豊富で、マンション・商業施設・学校・ホテル・リゾート地などさまざまで、分配金の頻度は毎月や半年、1年に1回など各ファンドやサービスによって異なります。

不動産クラウドファンディングでは、投資家ではなく事業者が主体となって、物件を購入・運用、売却までを行います。

運用満期を迎えたタイミングで、事業者が投資家へ利益を配当するのです。

なお、以下の記事で、不動産クラウドファンディングについて詳しく説明しています。気になった方はぜひご覧ください。

いま注目の不動産クラウドファンディングの仕組みとは?他の投資との比較やメリットも徹底紹介

不動産クラウドファンディングのメリット3つ

不動産クラウドファンディングを行うメリットを3つに絞って紹介します。

(1)不動産市況の恩恵を得やすい

(2)優先劣後方式によるリスク対策がある

(3)価格変動が小さい

ひとつずつみていきましょう。

(1)不動産市況の恩恵を得やすい

国内外の情勢や金利、政治問題などで変化する不動産市況の恩恵を得やすいです。

不動産クラウドファンディングでは、不動産を所有できないものの、扱う不動産は戸建てやマンション、オフィスやホテル、旅館などさまざまです。

そのため、例えばマンションの価値が上がった場合は、不動産クラウドファンディングの商品価値も上がります。

このように不動産クラウドファンディングは、不動産市況の恩恵を得やすいといえます。

(2)優先劣後方式によるリスク対策がある

優先劣後方式とは、出資者間で配当や損失の負担の順位をつけることをいいます。

主に不動産クラウドファンディングで利用される対策で、まずは、投資家を優先出資者、事業者を劣後出資者に分けます。

配当の分配は優先出資者から行われ、損失は劣後出資者から行われます。

そのため、優先出資者は優先劣後方式によるメリットを受けられ、損失を被るリスクが少ないといえます。

以下の記事で、優先劣後方式について詳しく解説しています。不動産クラウドファンディングを行う上で非常に重要な仕組みのため、最後まで読んで理解を深めてみてください。

(3)価格変動が小さい

不動産クラウドファンディングで扱う商品は、REITなどの金融商品とはことなり、市場による価格変動が小さいです。

商品自体の資産価値低下による価格変動のリスクもありますが、株式や投資信託と比較すると価格変動は小さいといえます。

不動産クラウドファンディングのデメリット3つ

不動産クラウドファンディングを行うデメリットを3つに絞って紹介します。

(1)満期終了まで換金できない

(2)投資できる金額が小さい

(3)好きな商品に投資できない場合がある

それぞれを解説していきます

(1)満期終了まで換金できない

基本的に不動産クラウドファンディングは運用期間が決められています。

3〜24ヶ月程度の運用期間であることが多く、満了時に換金が可能です。

ただ、満期前に換金する場合、手数料が発生する場合があるため注意が必要です。

(2)投資できる金額が小さい

不動産クラウドファンディングは1万円から行えるメリットがありますが、多くの方が投資できるため、1人あたりで投資できる金額が小さくなりやすいです。

投資金額が小さくなると、得られる収益も小さくなるため、不動産クラウドファンディングを行うデメリットといえるでしょう。

(3)好きな商品に投資できない場合がある

不動産クラウドファンディングの商品は募集頻度が高くないため、購入希望者が集中しやすいです。

そのため、購入したい商品に投資できない場合があるため、注意が必要です。

なお、以下の記事では不動産クラウドファンディングのデメリットについて詳しく解説しています。ここで紹介した以外のデメリットも解説していますので、不動産クラウドファンディングに興味がわいた方は必見です。ぜひご覧ください。

少額で始められる不動産投資の不動産クラウドファンディング!そのデメリットとは?

不動産クラウドファンディングとREIT(リート)の4つの共通点

不動産クラウドファンディングとREITの共通点は主に以下の4つです。

(1)運用の手間がかからない

(2)少額からの投資が可能

(3)インターネットから簡単に始められる

(4)現物の不動産を所有しない

ひとつずつ解説していきます。

(1)運用の手間がかからない

不動産クラウドファンディングとREITは、事業者や運用会社が主体となって不動産を購入・運用するため、運用の手間がかかりません。

投資家は出資後、配当を待つのみでよいのです。

不動産を所有すれば、運用だけでなく物件や入居者の管理が必要となります。

これは、時間や手間がかかるうえに、費用もかさむ可能性があり、投資家の負担も増えるでしょう。

(2)少額からの投資が可能

REITだけでなく、不動産クラウドファンディングも1口1万円という少額から始められるようになってきました。

そのため、まとまった資金を調達する必要がなく、すぐにでも気軽に始められるでしょう。

このように、不動産クラウドファンディングも不動産特定共同事業法の改定によって、少額からできる不動産投資のシステムが整いました。

(3)インターネットから簡単に始められる

不動産クラウドファンディングとREITは、インターネットを通じて簡単に投資を始められます。

この仕組みによって、不動産投資に興味を持つ投資家も増えたようです。

(4)現物の不動産を所有しない

不動産クラウドファンディングとREITは、どちらも現物不動産の所有権を持ちません。

不動産クラウドファンディングとREITでは得られる賃料収入や不動産の売却益を原資として、投資家が不動産の所有権を持たずに分配金を受け取ります。

ただ、不動産クラウドファンディングの種類によっては、不動産を所有することもあるため、場合によってはREITとは異なります。

不動産クラウドファンディングとREIT(リート)を比較

不動産クラウドファンディングとREITは、全く異なる投資の形をしています。

・REIT:投資信託に投資する形であるため、リスク・リターンが高い

・不動産クラウドファンディング:短期間かつ小口で不動産に投資しているため、リスク・リターンは低い

不動産クラウドファンディングとREITの違いについて、表にまとめました。

具体的にどのような違いがあるかを解説していきます。

(1)市場規模はREITが大きい

(2)元本割れのリスクは不動産クラウドファンディングが低い

(3)利回りの相場は不動産クラウドファンディングが高い

(4)税金面ではREITが有利

(5)選択肢の多さはREITが豊富

(1)市場規模はREITが大きい

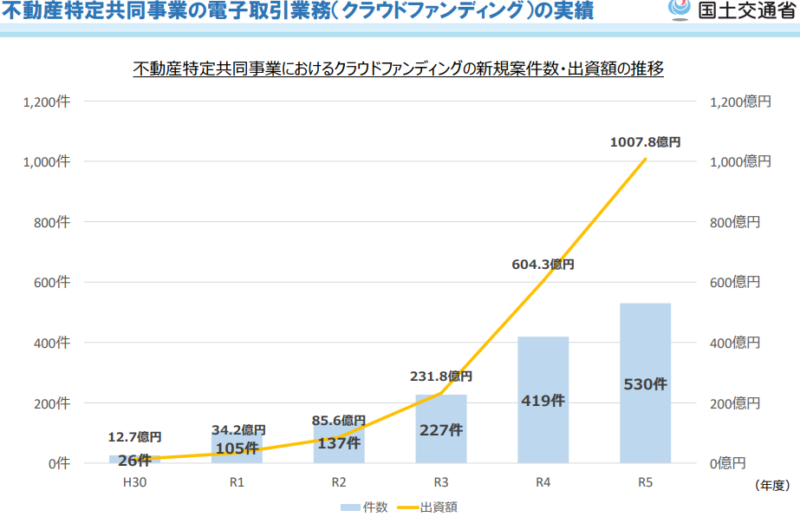

国土交通省が2024年7月に発表した「不動産特定共同事業の利活用促進ハンドブック」によると不動産クラウドファンディングの市場規模は、2018年から今日まで右肩上がりで伸びており、2023年には、1007.8億円を超えました。

出典:https://www.mlit.go.jp/totikensangyo/const/content/001519666.pdf

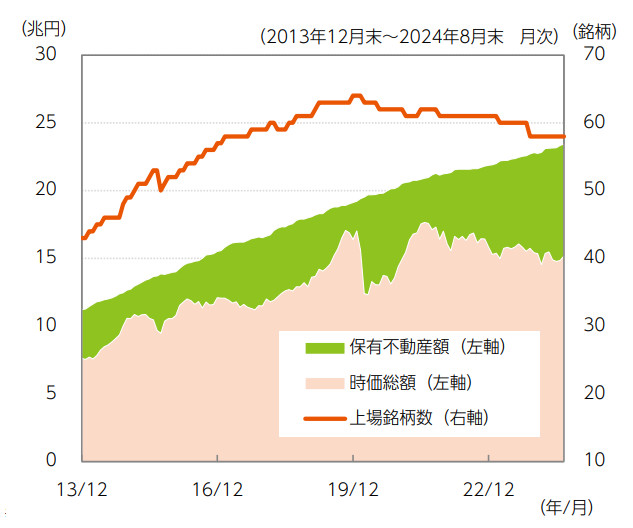

一方で、ニッセイアセットマネジメント株式会社が2024年9月に発表したJ-REIT市場の資料によると、REITの市場規模は、25兆円ほどとなっています。

さらに銘柄数も60ほどとなっています。

出典:https://www.nam.co.jp/news/mpdf/240909_tjj.pdf

このように、REITのほうが市場規模が比較的大きいと同時に、不動産クラウドファンディングとの差も生じているのです。

なお、不動産クラウドファンディング市場規模はREITと比べると低いですが、年々拡大しているため、今後もこの流れは続くと予想されています。

以下の記事で不動産クラウドファンディング市場規模が拡大傾向にある理由を詳しく解説しています。

気になる方はぜひともご覧ください。

不動産クラウドファンディング市場拡大中!その理由とメリット・デメリットを解説

(2)元本割れのリスクは不動産クラウドファンディングが低い

不動産クラウドファンディングは、優先劣後方式を採用していることが多いため、元本割れのリスクが低くなります。

上述した優先劣後方式とは、投資家と事業者が共同で出資し、分配金の配当や元本の償還を投資家優先で行う仕組みです。

つまり、損失が生じれば、事業者が優先的に損失を被るということになります。

それに対し、REITは優先劣後方式のような投資家のリスクを低減させる制度がありません。

(3)利回りの相場は不動産クラウドファンディングが高い

不動産クラウドファンディングは2~8%と幅がありますが、REITは3%前後です。

そのため、利回りの相場は、不動産クラウドファンディングのほうが比較的高く設定されていることが多くあります。

ただ、運営する事業者によって利回りは異なるため、事前の確認が必要です。

なお、以下の記事では、不動産クラウドファンディングやREITとそれ以外の投資方法の利回りと比較した結果を解説しています。普通預金や株式投資などさまざまな投資方法と比べていますので、気になる方はご覧ください。

(4)税金面ではREITが有利

不動産クラウドファンディングで得た分配金は雑所得になり、他の所得との総合課税で税率は一定ではありません。

これは、不動産の所有権を持たず、不動産所得として認められないためです。

それに対し、REITは金融商品であるため、申告分離課税を選択することで、税率は20.315%と一定の税率になります。

また、配当所得として他の株式投資における損失と相殺が可能です。

3年以内であれば損失を繰り越すこともできるなど、REITのほうが税金の面では有利になります。

(5)選択肢の多さはREITが豊富

不動産クラウドファンディングの投資対象となる物件は、住居を目的としたマンションやアパートなどが主体です。

しかし、REITは住居を目的とした不動産に加え、商業施設やオフィスなど、さまざまな目的の不動産から選択できます。

そのため、REITのほうが選択肢は豊富です。

ただ、REITは複数の物件が組み合わさりすぎて、特定の物件の詳細がわかりにくいのに対し、不動産クラウドファンディングはファンド毎の物件数が少ないため、特定の物件の詳細がわかりやすいという特徴はあります。

投資初心者には不動産クラウドファンディングがおすすめ

不動産クラウドファンディングとREITは、どちらも少額から出資できるとはいえ、投資初心者はリスクをできる限り避けることが得策です。

元本割れリスクは、不動産クラウドファンディングの方が低いため、初心者は安心して投資しやすくなります。

これから投資にチャレンジしたいと考えている方で、不動産クラウドファンディングとREITで悩んでいる場合は、不動産クラウドファンディングがおすすめです。

一方のREITは、住居以外にも目的を持つ多種多様な物件に投資したい人や税制優遇を受けたい人には向いているといえるでしょう。

不動産クラウドファンディングなら「えんfunding」

不動産クラウドファンディングとREITは、不動産に関わる投資であることには変わりないものの、仕組みはまったく異なるため、自分に合った方法を選んで投資する必要があります。

不動産投資の入門として投資経験がなくても安心な不動産クラウドファンディングの「えんfunding」で始めてみてはいかがでしょうか。

不動産投資が学べる漫画など特典プレゼント中

漫画だから分かりやすい。不動産投資が学べる特典を無料プレゼント。お申込みはこちらから。

特典提供元:株式会社えん

関連コラム記事

関連コラム記事

人気コラム記事ランキング

人気コラム記事ランキング