不動産クラウドファンディングでの資産運用の特徴5つ

不動産クラウドファンディングは、不動産を扱う投資ですが、不動産投資とは異なる特徴があります。

主な特徴は以下のとおりです。

(1)1万円から投資可能

(2)不動産投資の知識がなくても運用できる

(3)事業者が複数人から投資を募り、運用が終わると分配する仕組み

(4)不動産クラウドファンディングで期待できる利回りは3~9%程度

(5)運用開始後は事業者に運用すべて任せられる

それぞれを見ていきましょう。

(1)1万円から投資可能

不動産クラウドファンディングは、1万円から投資できます。

不動産投資は不動産を扱うため、最低でも100万円程度の資金が必要になります。

場合により住宅ローンを組む必要もあるほど、ある程度の大きな資金がないと投資できません。

しかし、不動産クラウドファンディングでは、複数人で資金を出資するため、最低1万円から投資ができるのです。

少額から投資ができるため、投資初心者でも始めやすいのが不動産クラウドファンディングの魅力の1つです。

(2)不動産投資の知識がなくても運用できる

不動産の専門的な知識がなくても運用できるのは、不動産クラウドファンディングの魅力の一つです。

不動産クラウドファンディングは、以下のような流れで資産が運用されていきます。

・事業者がインターネットで出資を募集

▼

・出資者が募集中のファンドへ出資

▼

・運用期間中の管理や物件の売却は事業者が対応

▼

・運用期間終了後に収益を出資者へ分配

入居者の募集や物件の管理、物件の売却に至るまで知識のない個人では難しい対応も事業者が担当します。

そのため、不動産投資初心者や忙しい方でもスムーズに運用開始できるのです。

事業者が複数人から投資を募り、運用が終わると分配する仕組み

複数人から投資を募り、集まった資金をもとに事業者が不動産事業を開始し、運用期間終了時に出資者へ期間中に得られた収益を分配するのが不動産クラウドファンディングでの運用の仕組みです。

クラウドファンディングの投資対象となる不動産事業はさまざまです。以下のような不動産事業が投資対象となっています。

・居住用マンション・アパート

・商業ビルやオフィスビルの賃貸

・宿泊施設

・リゾート地の開発

収益を得る戦略も「不動産の売却益を狙うキャピタルゲイン」、「家賃収入を安定して狙うインカムゲイン」に分けられます。

また、運用期間中はインカムゲイン、運用期間終了後に物件を売却してキャピタルゲインを得る戦略も一般的です。

どのように事業者が運用して利益を出すかは、クラウドファンディングの詳細ページで説明されていますので、出資前には必ず確認しておきましょう。

(4)不動産クラウドファンディングで期待できる利回りは3〜9%程度

不動産クラウドファンディングでは一般的に年利3〜9%程度の利回りが期待できます。

リスクが高めな運用内容では年利10%以上と比較的高めな利回りが設定されている一方で、安定した家賃収入で利益を出すインカムゲインを狙う運用では年利1.5〜5%程度が一般的です。

家賃収入での運用を意図した場合、他の不動産投資よりもやや利回りが低く感じますよね。

不動産取得後の管理費用などがあらかじめ差し引かれていることが多いためです。

利回りが他の投資よりも割安に感じたときには、比較している投資の諸費用も含めて考えると良いでしょう。

(5)運用開始後は事業者に運用すべて任せられる

不動産投資の場合は、管理費用だけでなく、利益を出すためのノウハウが複雑ですが、不動産クラウドファンディングを利用する場合は手間を省けます。

運用先を決める際に、物件や運用方法を吟味する必要はありますが、運用開始後は事業者に運用すべてを任せる形式です。

運用終了まで安心して任せられる事業者やファンドを選択することだけは、吟味した上で決断しましょう。

特に、ファンドの対象となる物件の所在地で、事業者がブランドとして認知されているかどうかは重要です。

人気や知名度、信頼感があることによって物件の入居率、売却先の決定が影響されます。

例えば、えんfundingでは、福岡市の人気エリアでデザイナーズマンションとして展開されているエンクレストがファンドの対象です。

福岡市は年々人口も増え、既にマンションブランドとして認知されているエンクレストは、空室や売却先が見つかりにくいといったリスクは少ないと言えるでしょう。

これなら怖くない?! 自社物件の不動産投資クラウドファンディング「えんfunding」のリスクヘッジとは。

不動産クラウドファンディングと他の不動産投資との比較

不動産クラウドファンディングは、不動産投資と異なる投資と説明しました。

しかし、どのように異なるのでしょうか。

この章では、以下の内容について詳しく説明していきます。

(1)現物不動産投資との違い

(2)REITとの違い

(3)ソーシャルレンディングとの比較

それぞれを詳しく説明してきます。

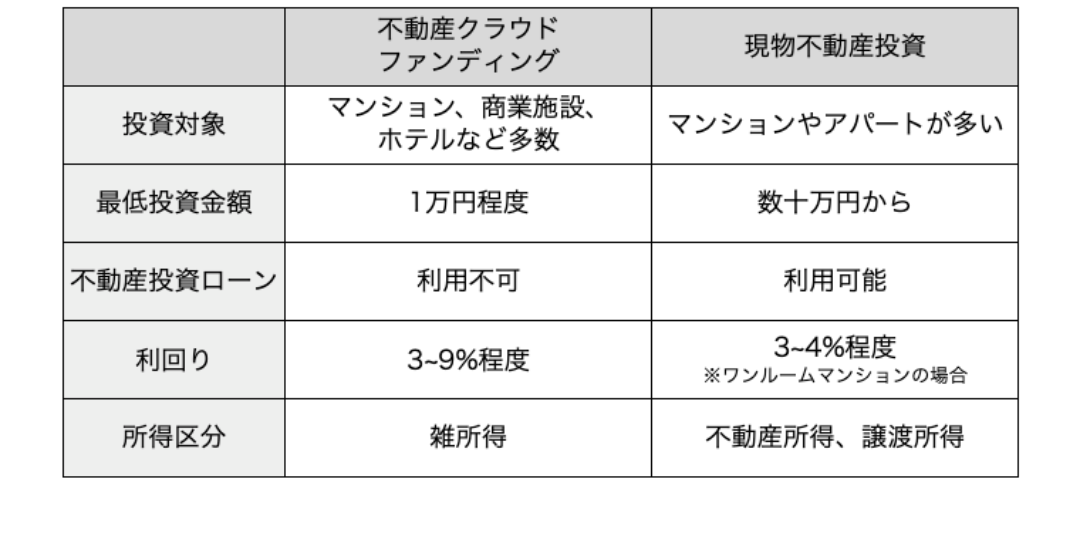

(1)現物不動産投資との違い

現物不動産投資はマンションやアパートなどを購入し、入居者希望者に貸し出して家賃収入を得る投資方法を指します。

マンションやアパートなどを所有していない場合は、不動産を購入する必要があり、必要となる金額は1,000万円を超えることもあります。

金融機関の不動産投資用の住宅ローンを利用できれば、小さい金額でも不動産を購入できるレバレッジ効果を得られるのが現物不動産投資の魅力の1つです。

他にもいくつか違いがあるため、以下の表にまとめました。

現物不動産投資との違い

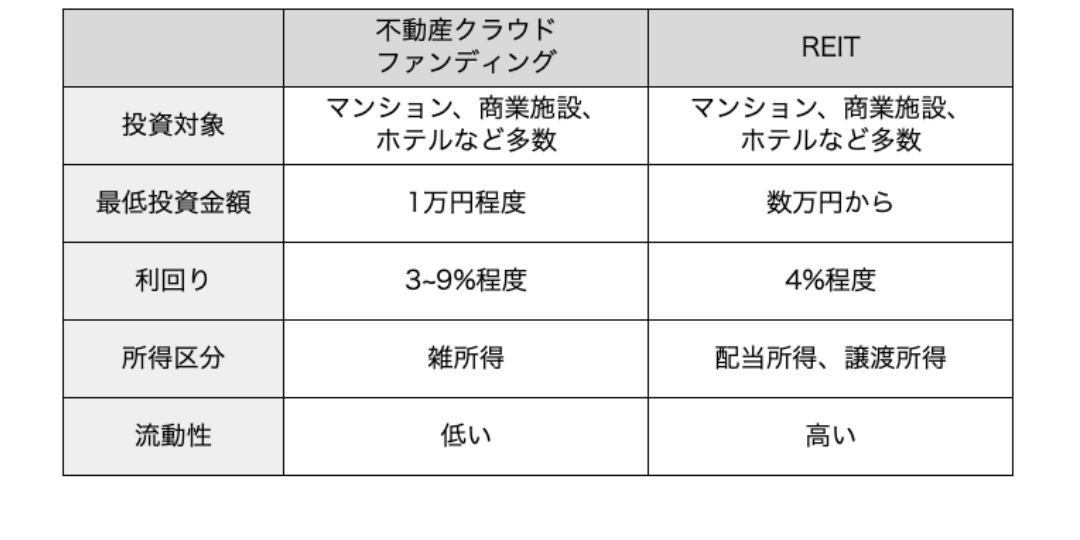

(2)REITとの違い

REITとは、投資家から集めた資金を使い、オフィスビルや商業施設などの不動産を購入し、得られる賃貸収入や売買差益を投資家に分配する金融商品を指します。

不動産クラウドファンディングの仕組みと似ていますが、大きな違いとしてREITは証券取引所に上場しています。

投資する金融商品によって最低投資金額が異なり、数万円から数十万円ほどかかるため、不動産クラウドファンディングよりも最低投資金額が高いのが特徴です。

さらに、金融商品のため売買するタイミングは任意で出来るため、現金化したいときにできるのがREITの特徴です。

REITとの違い

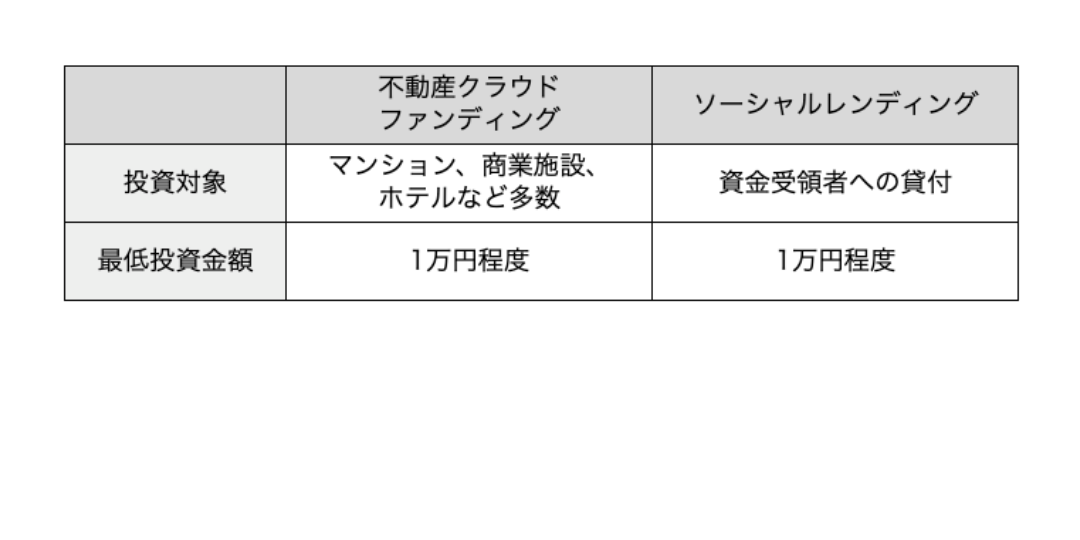

(3)ソーシャルレンディングとの比較

ソーシャルレンディングとは、インターネット上で出資を募り、集めた資金を資金受領者に貸付け、得られた金利から投資家へ分配金を支払う仕組みです。

不動産クラウドファンディングと同じように少額から投資ができ、インターネットで取引が完結します。

しかし、ソーシャルレンディングはあくまでも貸付けによる金利で利益を得るため、利益を得る仕組みが異なるのが特徴です。

ソーシャルレンディングとの比較

不動産クラウドファンディングと他の不動産投資について、より詳しく知りたい方は以下の記事をご確認ください。

いま注目の不動産クラウドファンディングの仕組みとは?他の投資との比較やメリットも徹底紹介

不動産クラウドファンディングでの資産運用のコツと注意点

不動産クラウドファンディングでは運用先を決める際に、利回りだけでなく、以下のポイントも押さえておきましょう。

(1)運用期間の種類を把握する

(2)運用期間ごとの特徴

(3)運用期間の延長の有無

(4)早期売却・早期償還とは

(5)元本割れのリスクについて

他の投資に比べてリスクは少ないとはいえ、不動産クラウドファンディングにも元本割れのリスクも存在します。

不動産クラウドファンディングの選択時の注意点を把握していきましょう。

(1)運用期間の種類を把握する

不動産クラウドファンディングの運用期間は、数ヶ月から数年単位のものまでファンドによって様々です。

運用期間の目安は、不動産クラウドファンディングの種類によって異なります。

不動産クラウドファンディングでもっとも一般的な、不動産投資型の運用期間中の家賃収入や売却益をもとにした分配の方式である場合ですと、3ヶ月から1年ほどの短期のものが主流です。

長期的な運用の場合は2年〜3年ほどのものもあります。

投資先の企業が非公開の融資型の不動産クラウドファンディングの場合では、短期であれば数ヶ月から半年ほど、長期であれば1〜3年が一般的です。

なお、不動産物件の売却を条件とした、株式型の不動産クラウドファンディングの場合は「売却が決まるまでの期間」となるため、運用期間の定めはありません。

(2)運用期間ごとの特徴を把握する

不動産クラウドファンディングでは一般的に、原則として運用期間中の解約はできません。

運用期間ごとの特徴は、以下の通りです。

<数ヶ月単位の短期間の場合>

事業者の倒産や経済状況の変化の影響を受けるリスクを押さえられ、損失を回避しやすい運用が期待できます。

運用期間が短期である分、投資用の資金を気になる投資先に変更しやすいのもメリットです。

一方で、数ヶ月ごとに次の魅力的な運用先をチェックしておく必要はあります。

<年単位の運用期間である場合>

長期的な収入が期待でき、なおかつ投資先をこまめに吟味する必要はありません。

しかし、長期的な運用の場合、投資資金を動かしにくかったり、ファンドの長期的な見通しも立てた上で投資先を選ばなけれならなかったりというデメリットもあります。

「資金の流動性を確保しつつ、投資で安定的に運用をしたい」といったように、ご自身の投資スタイルに合わせたファンドの選択が重要です。

(3)運用期間の延長の有無

運用期間の延長は、運用しているファンドの分配金の原資に「運用した物件の売却益」を含む場合や、あるいは売却損が出ないタイミングを見計らうケースで生じる可能性があります。

売却がうまくいかない場合には、投資期間の延長ができますが、その取り決めはクラウドファンディング事業者によって異なるため、事前に確認しておきましょう。

(4)早期売却・早期償還により分配金が減るケースがある

ファンド対象の物件を売却して償還を行う不動産クラウドファンディングの場合だけでなく、ほとんどの事業者では売却益が想定通り、もしくは想定以上に出る場合に、予定よりも早く売却が決まれば早期償還できるようになっています。

早期売却が決まった場合、売却完了の時点で運用が終了するため、予定の運用期間よりも早く償還や分配がおこなわれるのです。

早期売却による早期償還では、申込み当初と分配のタイミングや金額が異なります。

運用期間が短くなってしまうと、分配金も予定よりも少額です。

早期売却や早期償還の場合に、どのような内容になるかも想定して、ファンドのスキームを事前に確認しておきましょう。

(5)元本割れのリスクがある

不動産クラウドファンディングの場合、元本の保証はされていないため、元本割れのリスクはあります。

運用期間中の賃料収入と、運用期間終了後の売却益で分配金が構成されているためです。

不動産相場が大きく下がり、予想された金額よりも売却金額が下がってしまった場合に元本割れが生じます。

なお、えんfundingでは出資者の利益を守る「優先劣後システム」が採用されています。

出資した投資家に元本の償還や分配金を優先して行い、元本や分配金の安全性を高める仕組みです。

ファンドを選ぶ際には「優先劣後システム」が採用されているかどうかを把握しておくと、元本割れのリスクを回避しやすくなるでしょう。

不動産クラウドファンディングのメリットとデメリット

他の投資と同様に、不動産クラウドファンディングにもメリットとデメリットがあります。

内容を整理した上で、資産運用のスタイルに不動産クラウドファンディングがマッチするかを検討しましょう。

不動産クラウドファンディングのメリット

不動産クラウドファンディングの主なメリットは以下の通りです。

・不動産の知識がなくても運用可能

・物件の管理の手間が不要

・1万円~運用できる

・投資資金の流動性が高い

・年利で3~9%の安定したファンドが多い

不動産クラウドファンディングでは、物件の取得に関わる調査や手続きが不要なだけでなく、物件の管理、売却先の選定などの対応が必要ありません。

また、多くのファンドでは少額から運用できるため、予算や資産運用に割ける時間とバランスのとれた選択がしやすいと言えます。

以下のような方には、インターネットで手続きを完結できる不動産クラウドファンディングはおすすめです。

・既に不動産以外の投資をしているがリスクヘッジのために運用方法を分けたい

・投資初心者で、手間なく少額でスタートしたい

不動産クラウドファンディングのデメリット

不動産クラウドファンディングの主なデメリットは以下のものが挙げられます。

・短期間の高配当を期待できない

・運用期間中に途中解約ができない

・必ず投資できると限らない

・元本割れのリスクがある

・運用期間が短い

不動産クラウドファンディングの中には、利回りが高いものも中にはありますが、居住用のマンションなどの物件以外が対象の運用先が多いです。

商業や観光の需要による影響が大きいものは、不安定な収益になる可能性もあるため、運用先には注意が必要でしょう。

不動産クラウドファンディングのデメリットへの対応方法

運用期間が短いものの、安定した収益が見込めるのが不動産クラウドファンディングの魅力です。

運用期間終了後に、現金のまま放置しておくと、思ったよりも儲からないと感じることもあるでしょう。

不動産クラウドファンディングの運用期間中は、期間終了後の出資先の情報収集を継続して行っておくことで、投資の空白期間を減らすことができます。

また、数ヶ月単位の短期間であれば、不動産市場の変動リスクも回避しやすく、出資するファンドの比重を柔軟に変更することが可能です。

資金状況に合わせた運用スタイルを選択しやすい不動産クラウドファンディングのメリットを活かしていきましょう。

不動産クラウドファンディングについて詳しく知りたい方は、以下の記事がおすすめです。

ぜひ、最後までお読みください。

不動産クラウドファンディングとは?少額で始められる副業として注目されている!

ローリスクではじめるなら不動産クラウドファンディングがおすすめ

政府が投資を促すニュースを目にして、資産運用しなくては、と焦っている方も多いでしょう。

資産運用にはリスクがつきものですが、投資方法によってはリスクを少なくできる仕組みもあります。

不動産クラウドファンディングでは、運用先を選定することは必要ですが、運用開始後は手間がかかりません。

投資をまずは少額から運用管理などの負担も少なく始めたい方には、1万円から出資できて安定した利回りを期待できる「えんfunding」がおすすめです。

今後、インフレが進むことによる預金の目減り感を回避したい場合には、資産運用が将来の安心につながるでしょう。

不動産投資が学べる漫画など特典プレゼント中

漫画だから分かりやすい。不動産投資が学べる特典を無料プレゼント。お申込みはこちらから。

特典提供元:株式会社えん

関連コラム記事

関連コラム記事

人気コラム記事ランキング

人気コラム記事ランキング