不動産投資がもうからないといわれる6つの理由

不動産投資がもうからないと考えられる理由は主に以下の6つです。

(1)短期間では利益が発生しにくい

(2)不動産投資や投資物件の種類が一括りで語られる

(3)表面利回りにつられて実質利回り(空室やリフォーム費)を想定していない

(4)諸費用や税金にもお金がかかる

(5)ローンの負担が続く

(6)考慮すべきリスクが多く見える

それぞれを説明していきます。

(1)短期間では利益が発生しにくい

投資を始めてすぐに利益を得られないため、不動産投資は儲からないと言われます。

短期間で利益を生むための不動産投資は高難度で、利益を得るために多額の資金が必要です。

不動産投資は長期的に資産を少しずつ増やしていくことが多く、短期間で大きな利益は発生しにくいものです。

リスクを避けて不動産投資するのであれば長期的な運用になるため、短期間での利益は期待できません。

(2)不動産投資や投資物件の種類が一括りで語られる

不動産投資には現物不動産投資の他に、投資信託やクラウドファンディングなどの方法があります。

「戸建て・マンション」「新築・中古」「都心・地方」など、不動産投資における物件の種類はさまざまです。

不動産投資の方法や物件の種類が違えば、不動産投資のリスクや利回りが異なります。

不動産投資は種類にかかわらず「リスクがある」と認識されることが多いため、儲からないと言われるようです。

(3)表面利回りにつられて実質利回り(空室やリフォーム費)を想定していない

利回りは、投資金額に対して得られる利益の割合を指します。

表面利回りは物件の金額をもとに、どれほどの家賃収入が得られるかを割合として想定した数値です。

管理費やリフォーム費、空室だった場合のコストは計算に含みません。

対して実質利回りは、物件購入後の支出を計算に含むため、「実質利回りは表面利回りを下回り」ます。

不動産投資をはじめる際、表面利回りだけを気にして実質利回りを計算していない人は、想定よりも儲からないと感じてしまうでしょう。

(4)諸費用や税金にもお金がかかる

不動産投資で必要な費用は、物件を購入する際だけではありません。

物件の所持や売却にかかる税金や物件の修繕やリフォーム費用など、さまざまなコストが発生します。

その際、不動産投資で得た利益を費用に充てるケースがほとんどです。

物件購入以外にかかる費用を想定していない場合は、コストを差し引いた利益しか得られないため、想像より儲からないと感じるかもしれません。

す。固定資産税の計算方法や具体的なシミュレーション結果を交えて説明しています。気になる方は、以下の記事をご覧ください。

固定資産税ってなに?マンションにかかる固定資産税をわかりやすく解説!!

(5)ローンの負担が続く

不動産投資は、投資物件を購入する際にローンを利用する人が大多数です。

物件を運営し始めて利益が発生しても、ローン完済までは、優先的に返済に充てなければなりません。

不動産投資ローンの負担は年単位の長期に渡ることが多く、不動産投資で十分な利益を得るまでには時間がかかるため、不動産投資は儲からないとイメージされます。

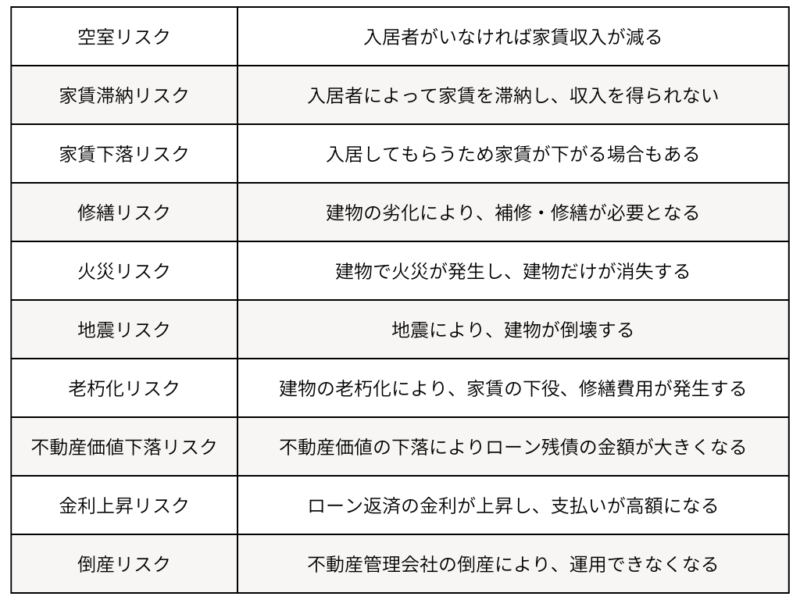

(6)考慮すべきリスクが多く見える

不動産投資の場合は、他の投資商品に比べてリスクがわかりやすく、可視化されているため、リスクが多いように見えます。そのため、儲からないとイメージされます。

リスクは不動産投資に限ったものではなく、他の投資にもあるものです。

むしろ、リスクが可視化されている不動産等の場合は、リスクに対してあらかじめ検討することができ、対策も立てやすいと言えます。

代表的なリスクをご紹介します。

これらのリスクについては以下の記事で解説しています。

詳しく知りたい方はこちらをご覧ください。

不動産投資で怖いリスク10選!リスクを軽減する方法とは

https://en-funding.en-hd.jp/column/column.html?article_id=60

不動産投資をおこなう5つのメリット

前の章では不動産投資が儲からないといわれる理由を紹介してきたため、不動産投資に不安を感じた人もいるかもしれません。

しかし、不動産投資は正しく行えば儲けを出すことが可能です。

ここからは、不動産投資を行うメリットを5つに絞って紹介します。

(1)副収入(不労所得)が得られる

(2)生命保険になる

(3)節税ができる

(4)年金対策になる

(5)相続税対策になる

ひとつずつ見ていきましょう。

(1)副収入(不労所得)が得られる

不動産所得を行うメリットの一つ目は副収入(不労所得)が得られることです。

不動産投資で得られる収入を「不労所得」とよびます。

不労所得とは、大きな労力をかけなくても得られる収入のことです。

不動産投資では、物件を所有し、賃貸物件として貸し出すことで、毎月安定した家賃収入を得ます。

収入を得るだけでなく、水漏れや設備故障など、突然のトラブルで支出が発生するケースもありますが、管理業者に一定額支払うことで対応してくれます。

そのため、不動産投資は、手間をかけず副収入を得られるといえます。

(2)生命保険になる

不動産を購入するには大きな資金が必要となるため住宅ローンを組む人は多いことでしょう。

この場合、金融機関から「団体信用生命保険(団信)」への加入を勧められます。

団信とは、住宅ローン契約者に万が一のことがあったときに家族や家を守る保険です。

加入することで契約者が死亡や高度障害となり住宅ローンの支払いができなくなった場合に、住宅ローンの残りを生命保険会社が支払いしてくれます。

不動産投資で購入する物件も団信への加入が可能な場合が多いため、加入することで生命保険の代わりができるといえます。

なお、団信があるから生命保険は不要と考えている方は危険です。

その理由を以下の記事で詳しく解説しています。不動産投資で失敗しないためにもぜひともお読みください。

不動産投資で生命保険効果は期待できるのか?団信と生命保険を比較してみよう

(3)節税ができる

不動産投資によって物件購入にかかる諸経費や費用を経費として計上できるものもあります。

たとえば、物件の修繕費用や保険料、管理費用、減価償却費、住宅ローンの利息などは経費計上が可能です。

これらの費用は、不動産投資の収入から差し引くことができ、所得税を減らせるため、納めるべき金額を抑えられます。

このように不動産投資を行うことで、節税できる効果があります。

なお、サラリーマンが不動産投資で節税できる方法を以下の記事で詳しく解説しています。

上手く節税できれば自由に使えるお金が増えて嬉しいですよね。詳しい節税方法が気になる方は、ぜひお読みください。

(4)年金対策になる

不動産投資には年金対策となるメリットが存在します。

老後の収入を得る手段に年金がありますが、それだけで生活を送るのは難しいと言われています。

たとえば、「老後2,000万円問題」が少し前に話題になりましたが、これは年金以外に老後の資金として2,000万円必要という内容でした。

不動産投資は定期的な家賃収入を得られるため、老後の生活費にあてることができます。

さらに、物件の価値が上がれば、売却して利益を得られます。

(5)相続税対策になる

不動産投資を行うことで相続税を抑えられる効果があります。

相続税は、相続人が遺産を受ける場合にかかる税金です。遺産の価値が高ければその分支払う税金も高くなってしまいます。

しかし、不動産投資を行うことで相続税を抑えられる効果があります。

不動産投資においては、相続税評価額から借地権や建物の償却などの費用が差し引かれるため、

を軽減させられる効果があるのです。

以下の記事では不動産投資で相続税対策を行う方法を詳しく解説しています。

相続税がわからない方でもわかりやすく説明しています。

賢く相続したいと考えている方は、ぜひ最後までご覧ください。

不動産投資で相続税対策!資産を守りながら次世代へ繋ぐ賢い戦略

不動産投資で利益が発生する2つの仕組みとは

不動産投資は、利益が発生する2つの仕組みがあります。

(1)インカムゲイン|家賃収入

(2)キャピタルゲイン|売却益

それぞれの仕組みについて、見ていきましょう。

(1)インカムゲイン|家賃収入

インカムゲインは、物件を所有しているあいだに得られる利益のことで、主に家賃収入を指します。

家賃収入以外にも、不動産収入として共益費や更新料などがあります。

一度にまとまった利益を得られるわけではありませんが、継続的な利益を得られる点がインカムゲインのメリットです。

ただし、修繕費やローンの返済がある場合は、月々の収支が赤字になる可能性を認識しておく必要があります。

(2)キャピタルゲイン|売却益

キャピタルゲインは、物件を購入した価格と比べて高い価格で売却した際の差額を利益として得る方法です。

総額2,000万円で購入した物件を3,000万円で売却できれば、1,000万円の利益を得られます。

物件の立地や景気の流れによって物件の価値は変動します。

そのため、購入前に物件の価値がどのように変動するのかを予測し、最もよいタイミングで売却することはなかなか難しいと言えます。

物件の価値は必ず上昇するとは限りません。

物件価値の下落で、損失が発生するリスクがあることを視野に入れておきましょう。

不動産投資で利益を発生させるコツ5つ

不動産投資でうまく利益を発生させるためのコツを5つ紹介します。

(1)不動産投資について学ぶ

(2)投資の目的を明確にする

(3)長期的な計画を立てる

(4)投資する物件にこだわる

(5)実質利回りで比較する

これらを理解して、不動産投資を成功に導きましょう。

(1)不動産投資について学ぶ

不動産投資を成功させるには、物件の種類、かかる諸費用・税金など、さまざまな知識が欠かせません。

基礎的な部分を学ばずに不動産投資をしても、適切な投資ができず、「儲からない」と感じてしまいます。

投資前に不動産投資に関する知識をつければ、大きな失敗を減らしたり、適切なシミュレーションができたりします。

インターネットや本だけでなく、不動産投資で成功している人の体験談も参考になる知識です。

なお、不動産投資を学ぶ方法として資格取得もおすすめです。以下の記事で不動産投資を成功に導きやすい資格を詳しく解説しています。

これから不動産投資を学ぼうと考えている人には参考になりますので、ぜひお読みください。

不動産投資の成功率を上げる!おすすめの資格5選と取得のメリット

(2)投資の目的を明確にする

不動産投資をする多くの人は、投資によって得た資産を使って達成したい目的があります。

「月々の収入に余裕を持たせたい」「老後に備えて不労所得を作っておきたい」「家族に遺してあげたい」など、目的はさまざまです。

目的によって投資方法や最適な物件の種類は異なります。目的が明確でないと最適な方法がわからず、理想とする利益を得られない可能性があります。

何のために不動産投資を行うのか、どの程度の投資期間でどれほどの利益を得たいかなど、目的を明確にしましょう。

(3)長期的な計画を立てる

不動産投資は短期間での利益が発生しにくいため、長期的な計画を立てることが大切です。

物件購入後は修繕費やローンの返済など、さまざまな場面でお金がかかります。

家賃収入が得られても無計画に資金を使えば、損失リスクは高まります。

重要なのは、目先の利益にとらわれないことです。

安定した利益が得られるまでの期間やローンの返済・空室リスクなど、物件購入後の支出を予測しながら長期的な計画を立てましょう。

(4)投資する物件にこだわる

投資する物件によって得られる利益は大きく変わります。

物件に関する情報収集や不動産会社との相談は、納得できるまで繰り返すことが必要です。

「戸建て・マンション」「都心・地方」「新築・中古」といった要素の違いで、需要の高さが異なります。

物件の近くに大学があれば「入居者層は20歳前後が多い」など、物件の周辺環境を含めて、需要の高い物件の選定が大切です。

なお、以下の記事で物件選びで見るべきポイントを絞って解説しています。

物件選びのポイントを詳しく知りたい方は、ぜひともお読みください。

不動産投資は物件選定がすべて!物件選びで見るべき10のポイント

(5)実質利回りで比較する

不動産投資をする際、多くの人が表面利回りでシミュレーションをします。

しかし、実質利回りは表面利回りを下回ります。

実際の利益がシミュレーションを下回る失敗を避けるため、予想は「実質利回り」でしましょう。

実質利回りは、年間の家賃収入から管理費や賃貸手数料などの年間支出を差し引いた額を物件の購入価格で割って算出します。

「物件の購入価格が2,000万円・年間の家賃収入が100万円・年間支出が20万円」とすると、以下のような計算です。

(100-20)÷2,000=0.04

上記の結果をパーセントに換算すると、実質利回りは4%です。

このように、複数の物件における実質利回りを算出し、物件を比較してください。

不動産投資に成功している人の5つの特徴

不動産投資で成功している人の特徴を5つ紹介します。

(1)不動産投資についてよく勉強している

(2)大きなリターンを求めていない

(3)資金に余裕を持たせている

(4)不動産業者を吟味している

(5)投資物件を絞っている

これらの特徴を理解し、自身に落とし込むことで、不動産投資の成功率が上がります。不動産投資で成功したい方は、最後までお読みください。

(1)不動産投資についてよく勉強している

不動産投資についてよく勉強している人は、投資成功率が高い傾向です。

投資にかかる費用相場や税金などはもちろん、各物件の特徴や選び方など、投資以前の情報収集を徹底的にします。

加えて、不動産はどこに物件があるのかもポイントとなります。

ですので、不動産がある地域の特徴を知ること、その地域がどうなっていくかという将来性についてもしっかりと考えることが必要になるんです。

不動産投資では、情報収集を不動産会社や管理会社などに任せる場合もあります。

しかし、その情報の判断は自分でしなければいけません。

成功している人は、不動産会社に情報を提供してもらいつつ、最終判断は自分でできるように不動産投資とその地域について勉強しています。

なお、以下の記事では初心者向けの不動産投資の勉強方法を解説しています。

押さえるべきポイントのみを抜粋しているため、効率よく不動産投資を理解できる内容となっています。気になる方はご覧ください。

(2)大きなリターンを求めていない

不動産投資では大きな資金が動くため、ハイリターンが期待できると勘違いしている人が少なくありません。

しかし実際は、安定して継続的に入ってくる利益というイメージに近いものです。

不動産投資の成功者は大きなリターンではなく、長期的な視野で少しずつ資産を増やしていく考えを持っています。

大きなリターンを求めて高額投資したい場合は、少額投資から始め、慣れてきたら少しずつ投資金額を増やしていく方法がおすすめです。

(3)資金に余裕を持たせている

不動産投資は、必ず儲かるわけではなく、赤字が続くことがあります。

成功している人はリスクに備え、不動産投資ローンを活用するなど、自己資金とのバランスをうまく取り、資金に余裕を持たせています。

資金に余裕がなくギリギリの状態だと、突発的に発生する修繕費やリフォーム費などに資金が足りないケースも。

不動産投資の成功者はあらゆるリスクを想定し、自己資金でリカバリーできるよう備えています。

(4)不動産業者を吟味している

不動産投資に成功している人は、信頼できる不動産業者と契約しています。

不動産投資を行うためには不動産業者と契約が必要ですが、不動産業者は多くあり、中にはうまいことをいって不利な契約をさせる業者もいるため注意が必要です。

不動産投資の良い面だけで判断するのではなく、悪い面も含めて不動産業者と会話するようにしてください。

その中で、信頼できる不動産業者かどうか見定めて、契約することが大切です。

(5)投資物件を絞っている

成功している不動産投資家は、地域や物件タイプ、価格帯などの絞り込んだ物件に投資する特徴があります。

投資物件を絞り込むことで、地域の情報や市場動向をよく知れるため、適切な投資判断を行いやすくなります。

そのため、自分の得意な地域や集めやすい情報に絞った物件を購入することで、不動産投資を成功に導くことができるでしょう。

リスクを避けたい人は「不動産クラウドファンディング」がおすすめ

不動産投資でリスクを避けたい人や不動産投資初心者の方は、不動産クラウドファンディングから始めるのがおすすめです。

一般的に不動産投資は現物不動産投資を指すことがほとんどです。

リスクの少ない投資に挑戦したい場合は「不動産クラウドファンディング」という方法があります。

不動産クラウドファンディングは、事業者が複数の投資家から資金を集め、物件を購入・運営し、発生した利益を投資家へ分配する仕組みです。

投資家は物件の所有権を持たない代わりに、管理や運用の手間を事業者に任せられます。

1万円という少額から投資できるケースもあるため、挑戦しやすい不動産投資です。

しかし、リスクを抑える分、リターンが低くなりやすい傾向があります。

投資額に応じて分配の割合が異なるため、投資額が少額だと得られる利益も少額です。

求める利益や自己資金の金額によって、不動産投資の方法を見極める必要があります。

不動産クラウドファンディングは、まだ新しいサービスということもあり、仕組みについての認知度はあまり高くありません。

そこで、不動産クラウドファンディングとはどういう仕組みで成り立っているのか、ほかの投資との違いやメリット・デメリットなどをこちらの記事で詳しく紹介しています。

不動産クラウドファンディングの仕組みとは?他の投資との比較も紹介

リスクを避けた不動産投資は「えんfunding」

リスクを避けた不動産投資をはじめたい方には、「えんfunding」がおすすめです。

えんfundingは地域としての成長が期待される福岡市に特化した不動産投資クラウドファンディングです。

不動産投資のプロが物件を選定し、1万円という少額から投資をはじめられるのも魅力です。

初めての不動産投資をえんfundingで、はじめてみてはいかがでしょうか。

投資初心者のライターが素朴な疑問をぶつけに、事業を運営する「株式会社えんホールディングス」さんにお話をうかがった記事も合わせてご覧ください。

福岡市特化型の不動産投資クラウドファンディング「えんfunding」ってどんな投資?事業者に聞いてみた。

不動産投資が学べる漫画など特典プレゼント中

漫画だから分かりやすい。不動産投資が学べる特典を無料プレゼント。お申込みはこちらから。

特典提供元:株式会社えん

関連コラム記事

関連コラム記事

人気コラム記事ランキング

人気コラム記事ランキング